Chi phúc lợi cho nhân viên là các chính sách đãi ngộ đối với nhân viên mà doanh nghiệp cần thực hiện để đảm bảo quyền lợi và cuộc sống của nhân viên như đào tạo chuyên môn, đám hiếu/hỷ, nghỉ mát, bảo hiểm, khen thưởng, bệnh tật, khuyết tật, tử vong, thất nghiệp, nghỉ hưu hay có các lý do nghỉ việc ngắn hạn. Đối với doanh nghiệp đây cũng là các khoản phát sinh không hề nhỏ, vậy các khoản chi phúc lợi cho nhân viên này có được trừ khi tính thuế TNDN hay được khấu trừ thuế GTGT hay không cùng Trung Tâm Kế Toán Việt Hưng tìm hiểu ngay dưới đây.

1. Các khoản chi phúc lợi cho nhân viên được ghi nhận vào chi phí hợp lý

CĂN CỨ PHÁP LÝ

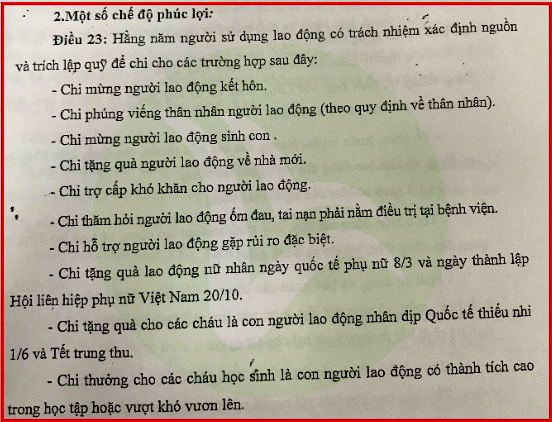

Theo Khoản 4 Điều 3 Thông tư 25/2018/TT-BTC quy định các khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động được tính vào chi phí được trừ bao gồm:

Chi đám hiếu hỷ của bản thân và gia đình người lao động

VÍ DỤ 1: Chi tiền mừng tân gia cho người lao động trong công ty

→ Chi nghỉ mát, chi hỗ trợ Điều trị

VÍ DỤ 2: Công ty tổ chức đi nghỉ mát tại Sầm Sơn cho người lao động. Khi đó các chi phí như: thuê xe ô tô, tiền ăn ở, tham quan có hóa đơn chứng từ đầy đủ sẽ được tính vào chi phí hợp lý.

→ Chi hỗ trợ bổ sung kiến thức học tập tại cơ sở đào tạo

VÍ DỤ 3: Công ty in tài liệu, tổ chức tập huấn, cho người lao động mới vào công ty làm việc. Vì vậy những chi phí liên quan đến tập huấn học tập để làm việc tại công ty sẽ được tính vào chi phí hợp lý.

→ Chi hỗ trợ gia đình người lao động bị ảnh hưởng bởi thiên tai, địch họa, tai nạn, ốm đau

VÍ DỤ 4: Chi tiền đi thăm hỏi bố mẹ, con cái bị nằm viện của người lao động

Chi khen thưởng con của người lao động có thành tích tốt trong học tập

VÍ DỤ 5: Công ty chi tiền khen thưởng cho con của người lao động đạt danh hiệu học sinh giỏi mỗi cháu 200.000 đ. Tổng trị giá bằng tiền là 15.000.000 đồng. Như vậy khoản tiền này nếu có đủ chứng từ kèm theo: quyết định của Giám đốc về mức tiền, danh sách các cháu,…thì sẽ được tính vào chi phí hợp lý

→ Chi hỗ trợ chi phí đi lại ngày lễ, tết cho người lao động; chi bảo hiểm tai nạn, bảo hiểm sức khỏe, bảo hiểm tự nguyện khác cho người lao động (trừ Khoản chi mua bảo hiểm nhân thọ cho người lao động, bảo hiểm hưu trí tự nguyện cho người lao động hướng dẫn tại điểm 2.11 Điều này) và những Khoản chi có tính chất phúc lợi khác.

LƯU Ý: Theo khoản 3 điều 3 Thông tư 25/2018/TT-BTC có quy định:

“Chi phí trích nộp quỹ hưu trí tự nguyên, mua bảo hiểm hưu trí tự nguyện, bảo hiểm nhân thọ cho người lao động từ 3 triệu đồng/tháng/người lao động và được ghi cụ thể điều kiện hưởng, mức hưởng tại một trong các hồ sơ: Hợp đồng lao động; Thỏa ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty thì vẫn được tính vào chi phí hợp lý”.

VÍ DỤ 6: Nhân tết nguyên đán, công ty Thăng Long hỗ trợ chi phí tàu xe cho người lao động khác tỉnh mỗi người 500.000 đồng.

2. Điều kiện để chi phí phúc lợi cho nhân viên được tính vào chi phí hợp lý

2.1 Về mặt số tiền khống chế trích cho các khoản chi phúc lợi cho nhân viên

Theo Khoản 4 Điều 3 Thông tư 25/2018/TT-BTC quy định các khoản chi phúc lợi cho nhân viên chi trực tiếp được tính vào chi phí được trừ khi:

“Tổng số chi có tính chất phúc lợi nêu trên không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp”.

CÔNG THỨC TÍNH: 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp như sau:

01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của DN | = | Tổng số tiền lương thực tế đã chi trả của năm quyết toán đó đến thời hạn cuối cùng nộp hồ sơ quyết toán theo quy định | : | Số tháng thực tế hoạt động trong năm |

CHÚ Ý: không bao gồm số tiền trích lập quỹ dự phòng tiền lương của năm trước chi trong năm quyết toán thuế

VÍ DỤ: Năm 2022, Công ty Việt Hưng có số tiền lương thực tế đã chi trả của năm quyết toán là 5.000.000.000 đ

Vậy 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp

= 5.000.000.000 : 12 = 416.666.667 đồng

=>> Như vậy trong năm 2022 số tiền trích cho quỹ phúc lợi người lao động không được vượt quá 416.666.667 đồng.

2.2 Về mặt chứng từ cần phải có để khoản chi phúc lợi cho nhân viên được tính vào chi phí hợp lý

Theo Khoản 2 Điều 3 Thông tư 25/2018/TT-BTC quy định các khoản chi phúc lợi cho nhân viên cần:

– Được quy định cụ thể điều kiện hưởng, mức hưởng trong quy chế lương thưởng của doanh nghiệp (Ví dụ: hợp đồng lao động, thỏa ước lao động tập thể, quy chế tài chính của công ty, tổng công ty, tập đoàn)

VÍ DỤ 1:

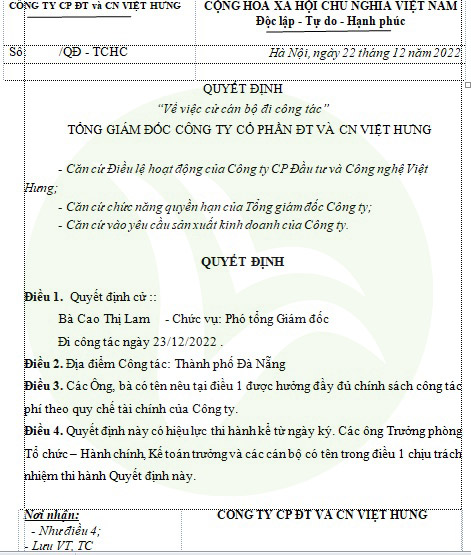

– Quyết định của giám đốc về việc đi nghỉ mát, đi học,…

VÍ DỤ 2:

Tải mẫu Quyết định cử đi công tác tại đây: TẠI ĐÂY

– Quyết định duyệt kinh phí của giám đốc về mức khen thưởng:

– Hóa đơn, hợp đồng kinh tế, thanh lý hợp đồng khi ký kết với công ty du lịch cho người lao động đi nghỉ mát

– Danh sách lao động được đi nghỉ mát,…

3. Khi nào những khoản chi phúc lợi cho nhân viên không được tính vào chi phí hợp lý

Những khoản chi phúc lợi cho nhân viên không được tính vào chi phí hợp lý khi không thỏa mãn một trong các điều kiện sau đây:

– Tổng số chi có tính chất phúc lợi nêu trên vượt quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp

– Khi các khoản chi phúc lợi cho người lao động không có đủ hóa đơn, chứng từ đầy đủ chứng minh, giải trình

XEM THÊM:

4. Cách xử lý các khoản chi phúc lợi cho nhân viên không được tính vào chi phí hợp lý

4.1 Về mặt chế độ kế toán

Kế toán vẫn phản ánh vào sổ sách kế toán bình thường các khoản chi phúc lợi không được tính vào chi phí hợp lý.

Nợ TK 642: tiền chưa thuế

Nợ TK 133 (nếu có): thuế VAT đầu vào được khấu trừ

Có TK 111, 112,…

4.2 Về mặt thuế

Các khoản chi phí không hợp lý này sẽ được nhập vào chỉ tiêu B4 trên Tờ khai quyết toán thuế 03/TNDN

VÍ DỤ 1: Trong năm 20xx, Công ty Việt Hưng có tổng doanh thu là 1.000.000.000 đồng, chi phí là 800.000.000 đồng, trong đó có 15.000.000 đồng là khoản chi phí phúc lợi không được trừ khi xác định thuế TNDN

Lợi nhuận trước thuế: 1.000.000.000 – 800.000.000 = 200.000.000 đồng

Thu nhập chịu thuế: 200.000.000 + 15.000.000 = 215.000.000 đồng

Thuế TNDN phải nộp = 215.000.000 x 20% = 43.000.000 đồng

- Lợi nhuận sau thuế TNDN = 200.000.000 – 43.000.000 = 157.000.000 đồng

VÍ DỤ 2:

Trên đây Kế Toán Việt Hưng đã hướng dẫn các bạn cách xác định các khoản chi phúc lợi cho nhân viên được trừ và không được trừ khi làm quyết toán thuế TNDN. Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán liên quan cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan