Thế nào là cách tính thuế thu nhập cá nhân? Bảng tính và mức đóng thuế TNCN ra sao và áp dụng cho đối tượng cụ thể ra sao. Để giúp bạn đọc hiểu chi tiết hơn, bài viết dưới đây Trung tâm Kế Toán sẽ giới thiệu cách tính thuế TNCN đối với các khoản thu từ tiền công, tiền lương.

Đối tượng phải quyết toán thuế thu nhập cá nhân

Thuế TNCN là loại thuế trực thu đánh trên một số khoản TNCN mà cá nhân phải trích nộp vào ngân sách nhà nước.

Đối tượng nộp thuế TNCN:

– Công dân Việt Nam ở trong nước hoặc đi công tác, lao động ở nước ngoài có thu nhập.

– Cá nhân là người không mang quốc tịch Việt Nam nhưng định cư không thời hạn tại Việt Nam có thu nhập (cá nhân khác định cư tại VN).

– Người nước ngoài làm việc và có thu nhập tại VN.

3 cách xác định thu nhập chịu thuế TNCN từ tiền lương, tiền công của người lao động:

– Nếu là cá nhân CƯ TRÚ → Tính thuế TNCN theo biểu lũy tiến từng phần hoặc tỷ lệ 10% (Tùy theo loại hợp đồng)

– Nếu là cá nhân KHÔNG CƯ TRÚ → Thuế TNCN theo thuế suất 20%

NGOÀI RA, đối với cá nhân cư trú thì sẽ tính thuế TNCN theo loại hợp động mà người lao động ký với doanh nghiệp:

Hợp đồng lao động dài hạn (từ 3 tháng trở lên) hay là các loại hợp đồng khác (như hợp đồng lao động dưới 3 tháng, thời vụ, cộng tác viên, khoán việc, thử việc, dịch vụ cá nhân…)

– Nếu là ký loại hợp đồng là hợp đồng lao động có thời hạn từ 3 tháng trở lên thì sẽ tính thuế TNCN theo biểu lũy tiến từng phần

– Nếu là ký hợp đồng là hợp đồng lao động có thời hạn dưới 3 tháng hoặc ký các loại hợp đồng khác (như hợp đồng thời vụ, cộng tác viên, khoán việc, thử việc, dịch vụ cá nhân…) -> thì sẽ tính thuế TNCN theo mức tỷ lệ 10%

Công thức tính thuế thu nhập cá nhân phải nộp

Thuế TNCN phải nộp = Thu nhập tính thuế X Thuế suất

Thu nhập tính thuế được xác định như sau:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Thu nhập chịu thuế được xác định như sau:

Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế

Cách tính thuế thu nhập cá nhân đối với cá nhân cư trú & cá nhân không cư trú

1. Đối với cá nhân cư trú

1.1. Trường hợp cá nhân cư trú ký hợp đồng lao động từ ba (03) tháng trở lên:

Thuế thu nhập cá nhân = Thu nhập tính thuế X Thuế suất

Trong đó:

– Thu nhập tính thuế (sau đây viết tắt là TNTT) = Thu nhập chịu thuế – Các khoản giảm trừ

– Thu nhập chịu thuế bằng tổng số tiền lương, tiền công, tiền thù lao, các khoản thu nhập khác có tính chất tiền lương, tiền công trừ (-) Các khoản thu nhập được miễn thuế (đối với thu nhập từ tiền lương, tiền công).

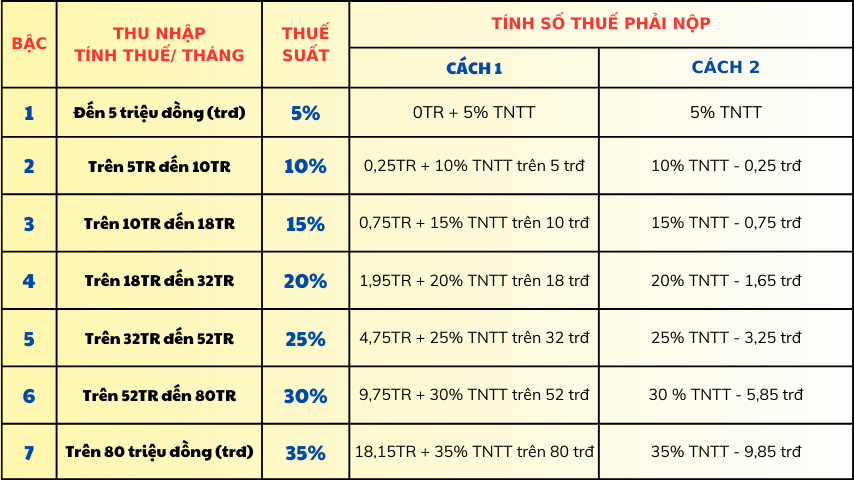

– Thuế suất: áp dụng theo Biểu thuế lũy tiến từng phần quy định tại khoản 2 Điều 7 Thông tư 111/2013/TT-BTC.

– Số thuế thu nhập cá nhân được tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó (hoặc có thể áp dụng theo Biểu tính thuế rút gọn bên dưới).

Bên cạnh đó, phương pháp tính thuế lũy tiến từng phần đối với thu nhập từ tiền lương, tiền công được cụ thể hóa theo Biểu tính thuế rút gọn như sau:

Trong bảng bên dưới, chữ viết tắt TN là số tiền thu nhập chịu thuế theo tháng (sau khi đã trừ đi các khoản bảo hiểm và giảm trừ gia cảnh).

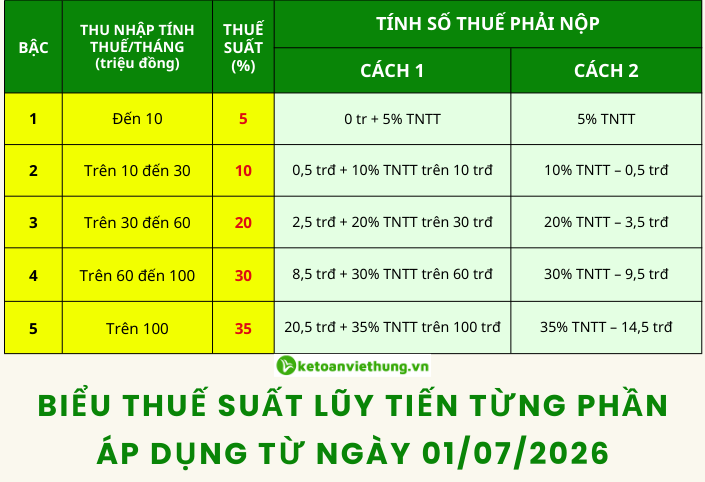

Ngày 10/12/2025, Quốc hội đã phê chuẩn Luật Thuế Thu nhập Cá nhân sửa đổi năm 2025, và văn bản này sẽ chính thức được áp dụng từ ngày 01/7/2026. Với cách tính thuế thu nhập cá nhân mới như sau:

LƯU Ý

Thu nhập tháng (thường tính bằng tiền lương ghi trên hợp đồng) của tiện ích này là tổng thu nhập chịu thuế quy định tại Điều 10 và Điều 11 của Luật thuế TNCN, đã tính các khoản giảm trừ sau:

– Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện.

– Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Mức tiền lương tháng thấp nhất để đóng BHXH không được thấp hơn mức tối thiểu vùng tại thời điểm đóng đối với người lao động làm công việc hoặc chức danh giản đơn nhất trong điều kiện lao động bình thường.

Các khoản giảm trừ bao gồm:

(1) Giảm trừ gia cảnh

– Bản thân người nộp thuế.

– Mỗi người phụ thuộc (con dưới 18 tuổi, con học đại học, cha mẹ già yếu… – cần đăng ký).

Tại Nghị quyết 110/2025/UBTVQH15 tăng mức giảm trừ gia cảnh áp dụng từ 1.1.2026, cụ thể như sau:

– Mức giảm trừ đối với đối tượng nộp thuế là 15.5 triệu đồng/tháng (186 triệu đồng/năm);

– Mức giảm trừ đối với mỗi người phụ thuộc là 6,2 triệu đồng/tháng.

(2) Các khoản bảo hiểm bắt buộc

– Năm 2024 tỷ lệ trích các khoản BH vào lương của người lao động như sau:

BHXH (8%)

BHYT(1,5%)

BHTN (1%)

→ Thực tế đóng (tối đa 20,5% lương đóng BH, trên mức lương cơ bản ≤20 lần lương tối thiểu vùng).

(3) Đóng quỹ hưu trí tự nguyện

Đóng góp vào quỹ hưu trí tự nguyện (ngoài bảo hiểm bắt buộc).

→ Thực tế đóng, tối đa 1 triệu đồng/tháng (12 triệu/năm).

(4) Các khoản đóng góp từ thiện, nhân đạo, khuyến học

Đóng góp cho tổ chức từ thiện được công nhận cần chứng từ để chứng minh đóng góp chứng từ thu hợp pháp của tổ chức, cơ sở được thành lập hợp pháp.

→ Thực tế đóng, tối đa thu nhập tính thuế của năm (không chuyển sang năm sau).

(5) Chi y tế, giáo dục

Chi phí y tế, học phí (cần hóa đơn, chứng từ hợp lệ).

-> Mức do Chính phủ quy định (dự kiến tối đa 20-30% thu nhập chịu thuế chưa có văn bản chi tiết).

Đây là tiện ích nhằm giúp người dùng có thể nhanh chóng tính được số thuế TNCN phải nộp. Tham khảo các căn cứ pháp lý để tính được kết quả chính xác nhất.

Công Ty Kế Toán Việt Hưng ví dụ về cách tính thuế TNCN:

Áp dụng theo Luật Thuế TNCN sửa đổi 2025, hiệu lực từ 01/07/2026 cho biểu thuế lũy tiến 5 bậc.

Bà A ký hợp đồng lao động không thời hạn với công ty cổ phần B có thu nhập từ tiền lương, tiền công trong tháng 07/2026 như sau:

– Lương thực tế: 30 triệu

– Đóng bảo hiểm (BHXH 8%, BHYT 1,5%, BHTN 1%) trên mức lương 20 triệu

– Bà A không có người phụ thuộc

Thuế thu nhập cá nhân của bà A trong tháng 07/2026 được tính như sau:

+ Thu nhập chịu thuế = 30 triệu (không có các khoản thu nhập được miễn thuế)

+ Bà A được giảm trừ gia cảnh cho bản thân: 15,5 triệu (áp dụng theo Nghị quyết 110/2025 từ 01/01/2026)

CÁCH TÍNH

1. Bà A đóng bảo hiểm bắt buộc = 20 triệu x (8% + 1,5% + 1%) = 2,1 triệu

2. Tổng các khoản giảm trừ = 15,5 triệu + 2,1 triệu = 17,6 triệu

3. Thu nhập tính thuế = 30 triệu – 17,6 triệu = 12,4 triệu

Như vậy, thu nhập tính thuế của bà A thuộc bậc 2 của Biểu tính thuế rút gọn (5 bậc mới) nên:

Thuế thu nhập cá nhân = 0,5 triệu + [10% x (12,4 triệu – 10 triệu)] = 0,74 triệu đồng

HOẶC

Thuế thu nhập cá nhân = 10% x 12,4 triệu – 0,5 triệu = 0,74 triệu đồng.

Vậy tháng 07/2026 bà A phải đóng thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công là 740.000 đồng.

→ Thời điểm xác định thu nhập chịu thuế đối với thu nhập từ tiền lương, tiền công là thời điểm công ty cổ phần trả thu nhập cho người nộp thuế.

→ Riêng thời điểm xác định thu nhập chịu thuế đối với khoản tiền phí mua sản phẩm bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm là thời điểm doanh nghiệp bảo hiểm, công ty quản lý quỹ hưu trí tự nguyện trả tiền bảo hiểm.

1.2. Trường hợp cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên:

2. Đối với cá nhân không cư trú

Thuế thu nhập cá nhân = Thu nhập chịu thuế từ tiền lương, tiền công X Thuế suất 20%

Thu nhập chịu thuế từ tiền lương, tiền công của cá nhân không cư trú được xác định như đối với thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công của cá nhân cư trú.

Trường hợp cá nhân không cư trú làm việc đồng thời ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam, thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công được xác định như sau:

– Đối với trường hợp cá nhân người nước ngoài không hiện diện tại Việt Nam:

Tổng thu nhập phát sinh tại Việt Nam | = | Số ngày làm việc cho công việc Việt Nam | X | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) | + | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

| Tổng số ngày làm việc trong năm |

Trong đó: Tổng số ngày làm việc trong năm được tính theo chế độ quy định tại Bộ luật Lao động của Việt Nam.

– Đối với các trường hợp cá nhân người nước ngoài hiện diện tại Việt Nam:

| Tổng thu nhập phát sinh tại Việt Nam | = | Số ngày có mặt ở Việt Nam | X | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) | + | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

| 365 ngày |

Trong đó: Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam nêu tại hai công thức trên là các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền lương, tiền công do công ty cổ phần (là người sử dụng lao động) trả hoặc trả hộ cho người lao động.

Trên đây Trung Tâm Kế Toán Việt Hưng chia sẻ cách tính thuế thu nhập cá nhân mong rằng sẽ hữu ích cho các bạn tra cứu tự tính thuế TNCN nhanh chóng chính xác nhất! Nếu có bất kỳ câu hỏi nào vướng mắc về thuế TNCN đừng quên THAM GIA group FB CỘNG ĐỒNG LÀM KẾ TOÁN của chúng tôi hỗ trợ giải đáp kế toán 24/7 trực tiếp bởi đội ngũ chuyên môn tại https://www.facebook.com/groups/congdonglamketoan!