Hoàn thuế VAT xảy ra khi mức thuế nộp vào nhiều hơn mức thuế thực tế mà cá nhân, đơn vị phải nộp. Thủ tục hoàn thuế GTGT cho doanh nghiệp rất phức tạp đòi hỏi kế toán phải nắm vững kiến thức nền tảng về thuế GTGT và phải biết nộp bộ hồ sơ đề nghị hoàn điện tử, hoàn thiện bộ hồ sơ chứng từ một cách chính xác – cùng Trung Tâm Kế Toán Việt Hưng tìm hiểu khóa học thực hành hoàn thuế GTGT ngay dưới đây.

1. Đối tượng được hoàn thuế GTGT đối với hàng hóa, dịch vụ xuất khẩu

Theo quy định tại Điều 18 Thông tư 219/2013/TT-BTC thì Đối tượng được hoàn thuế GTGT trong một số trường hợp xuất khẩu như sau:

– Đối với trường hợp ủy thác xuất khẩu: là cơ sở có hàng hóa ủy thác xuất khẩu;

– Đối với gia công chuyển tiếp: là cơ sở ký hợp đồng gia công xuất khẩu với phía nước ngoài;

– Đối với hàng hóa xuất khẩu để thực hiện công trình xây dựng ở nước ngoài: là doanh nghiệp có hàng hóa, vật tư xuất khẩu thực hiện công trình xây dựng ở nước ngoài;

– Đối với hàng hóa xuất khẩu tại chỗ: là cơ sở kinh doanh có hàng hóa xuất khẩu tại chỗ.

2. Trường hợp được hoàn thuế GTGT và số thuế GTGT đầu vào đối với hàng hóa, dịch vụ xuất khẩu

(1) Trường hợp được hoàn thuế GTGT đối với hàng hóa, dịch vụ xuất khẩu:

Theo Điểm b Khoản 12 Điều 1 Thông tư 26/2015/TT-BTC sửa đổi Khoản 4 Điều 18 Thông tư 219/2013/TT-BTC quy định về trường hợp được hoàn thuế GTGT đối với hàng hóa, dịch vụ xuất khẩu bao gồm:

– Cơ sở kinh doanh trong tháng (đối với trường hợp kê khai theo tháng), quý (đối với trường hợp kê khai theo quý) có hàng hoá, dịch vụ xuất khẩu nếu thuế GTGT đầu vào của hàng hóa, dịch vụ xuất khẩu chưa được khấu trừ từ 300 triệu đồng trở lên thì được hoàn thuế giá trị gia tăng theo tháng, quý;

(2) Trường hợp trong tháng, quý số thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ xuất khẩu chưa được khấu trừ chưa đủ 300 triệu đồng thì được khấu trừ vào tháng, quý tiếp theo.

– Cơ sở kinh doanh trong tháng/quý vừa có hàng hoá, dịch vụ xuất khẩu, vừa có hàng hoá, dịch vụ bán trong nước thì cơ sở kinh doanh được hoàn thuế GTGT cho hàng hoá, dịch vụ xuất khẩu nếu số thuế GTGT đầu vào của hàng hoá, dịch vụ xuất khẩu chưa được khấu trừ hết từ 300 triệu đồng trở lên.

– Số thuế GTGT đầu vào được hoàn cho hàng hoá, dịch vụ xuất khẩu:

– Số thuế GTGT đầu vào được xác định theo công thức quy định trong Thông tư 26.

- Nếu số thuế GTGT đầu vào của hàng hóa, dịch vụ xuất khẩu đã tính phân bổ như trên chưa được khấu trừ nhỏ hơn 300 triệu đồng thì cơ sở kinh doanh không được xét hoàn thuế theo tháng/quý mà kết chuyển sang kỳ tính thuế tiếp theo;

- Nếu số thuế GTGT đầu vào của hàng hóa, dịch vụ xuất khẩu chưa được khấu trừ từ 300 triệu đồng trở lên thì cơ sở kinh doanh được hoàn thuế GTGT theo tháng/quý.

3. Hồ sơ hoàn thuế GTGT đối với hàng hóa, dịch vụ xuất khẩu

Theo Điều 16 Thông tư 219/2013/TT-BTC (được sửa đổi bởi Thông tư 119/2014/TT-BTC) thì hồ sơ hoàn thuế GTGT đối với hàng hóa, dịch vụ xuất khẩu phải có các loại giấy tờ sau:

(1) Giấy đề nghị hoàn trả khoản thu ngân sách nhà nước theo Mẫu số 01/HT.

- Bảng kê đầu vào theo mẫu 01-1/HT.

- Danh sách tờ khai đã thông quan theo mẫu 01-2/HT.

(2) Hợp đồng ngoại thương

(3)Tờ khai hải quan đã thông quan theo Mẫu số 01-2/HT.

(4) Chứng từ thanh toán qua ngân hàng.

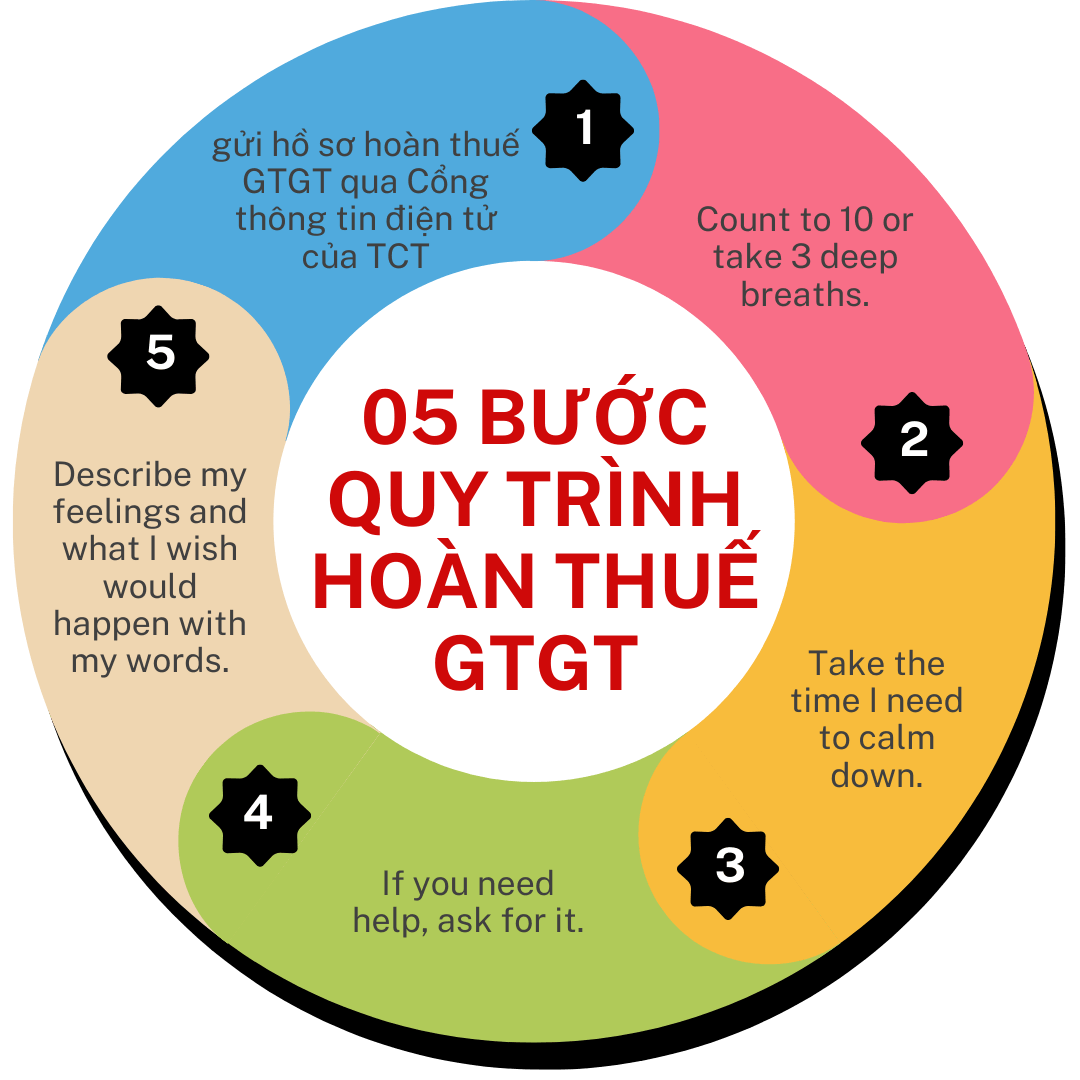

4. Quy trình hoàn thuế GTGT hàng xuất khẩu

BƯỚC 1: Bạn gửi hồ sơ hoàn thuế GTGT qua Cổng thông tin điện tử của Tổng cục Thuế;

BƯỚC 2: Trong vòng 15 phút, kể từ khi tiếp nhận hồ sơ, Cổng thông tin điện tử của Tổng cục Thuế gửi thông báo tiếp nhận hồ sơ;

BƯỚC 3: Trong vòng 3 ngày làm việc, kể từ ngày gửi thông báo tiếp nhận hồ sơ, cơ quan thuế sẽ gửi thông báo: Chấp nhận hoặc không chấp nhận hồ sơ hoàn thuế

BƯỚC 4: Trong trường hợp CQT chấp nhận hồ sơ hoàn thuế, CQT sẽ phân loại hồ sơ hoàn thuộc diện hoàn trước kiểm tra sau, hay là kiểm tra trước hoàn sau

- Nếu hồ sơ được phân loại là hoàn trước kiểm tra sau, CQT sẽ gửi công văn yều cầu DN giải trình hồ sơ hoàn thuế cũng như thời hạn giải trình

- Nếu hồ sơ được phân loại là kiểm trước hoàn sau, CQT sẽ phân công việc tra hồ sơ hoàn cho 1 Đoàn kiểm tra cụ thể. Đoàn kiểm tra sẽ liên hệ với DN để tiếp tục giải quyết hồ sơ hoàn thuế

BƯỚC 5: Quyết định hoàn thuế sẽ được ban hành sau khi CQT tiến hành xong các công việc liên quan đến việc kiểm tra hồ sơ hoàn thuế

5. Thời hạn ban hành quyết định hoàn thuế GTGT

Kể từ ngày nhận đủ hồ sơ hoàn thuế, tùy vào từng trường hợp mà thời hạn để cơ quan thuế ra quyết định hoàn thuế GTGT hoặc quyết định hoàn thuế kiêm bù trừ thu ngân sách nhà nước:

“Trong vòng 6 ngày làm việc, đối với trường hợp hoàn thuế trước, kiểm tra sau;

Trong vòng 40 ngày làm việc, đối với trường hợp kiểm tra trước, hoàn thuế sau.”

6. Nhận tiền hoàn thuế GTGT

Sau khi hoàn thành thủ tục hoàn thuế giá trị gia tăng và nhận được quyết định hoàn thuế GTGT từ cơ quan thuế, tiền thuế hoàn sẽ chuyển khoản vào tài khoản thanh toán của doanh nghiệp (tài khoản đã đăng ký với cơ quan thuế theo mẫu 08) hoặc có thể bù trừ với các khoản nợ của cơ quan nhà nước.

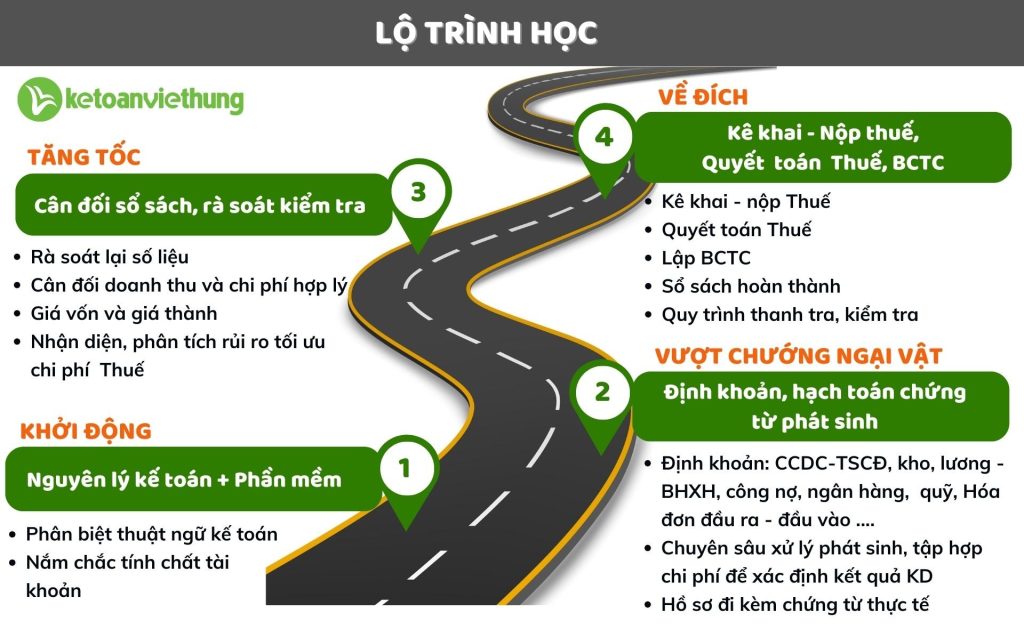

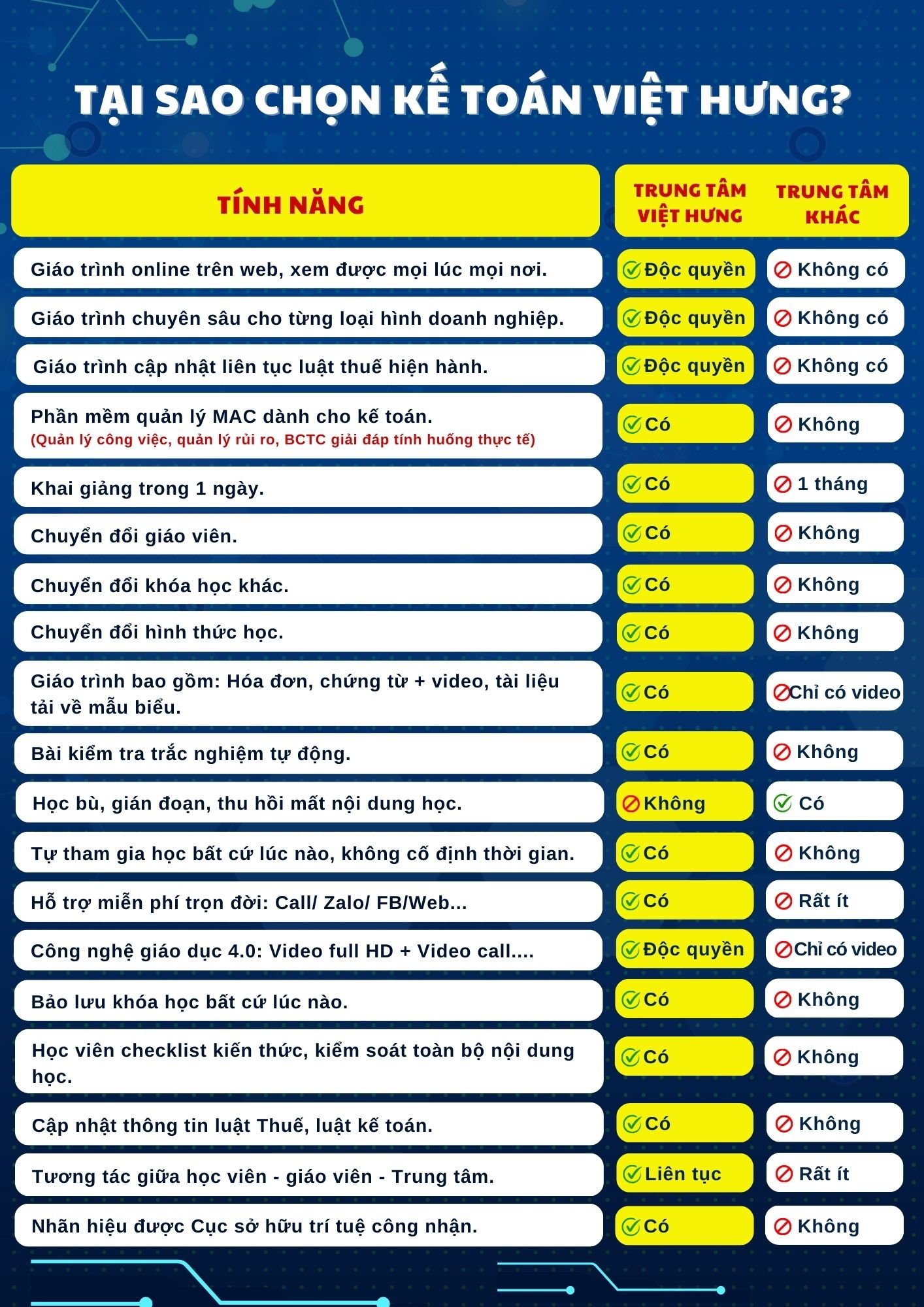

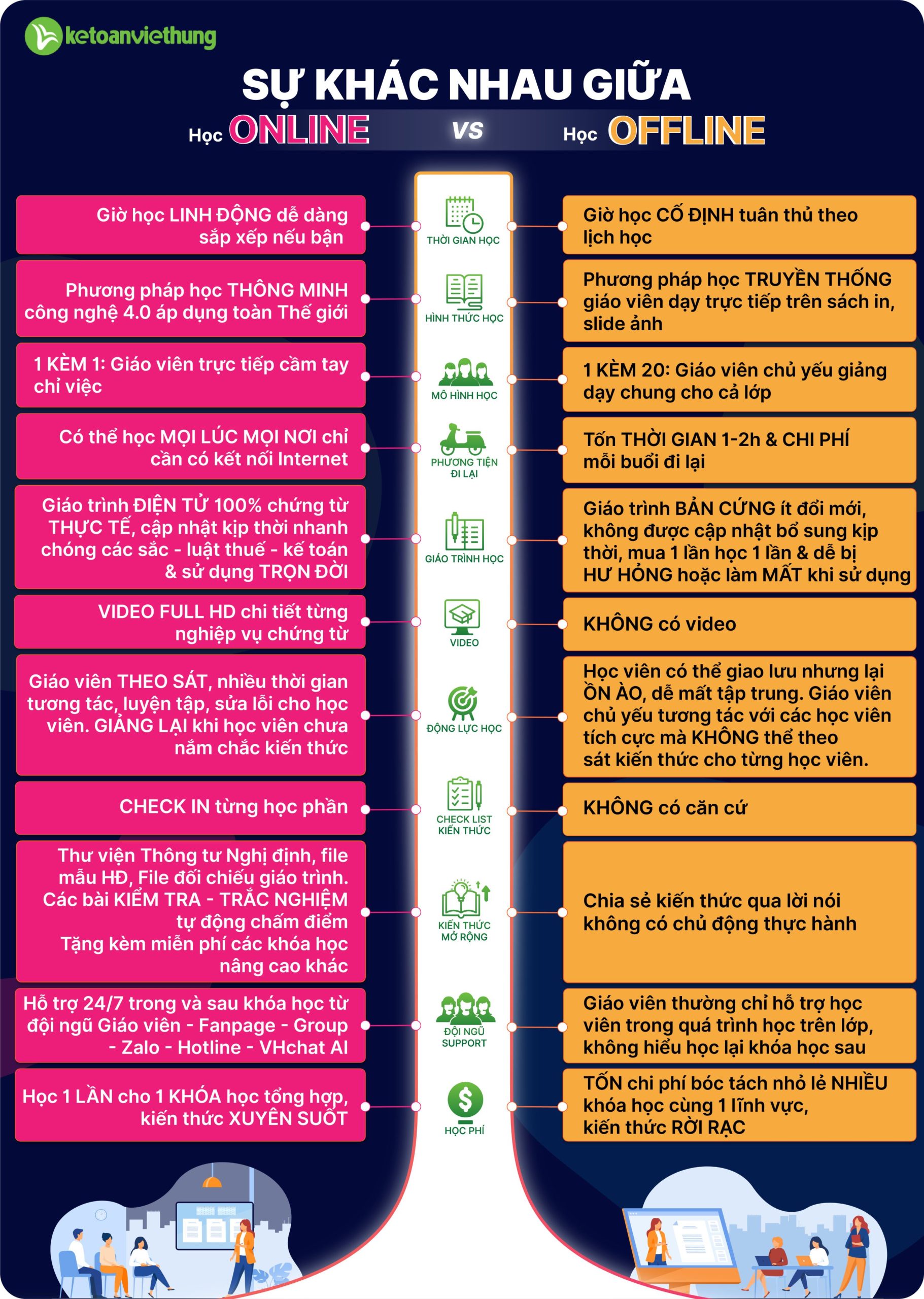

Chi tiết khóa học hoàn thuế với bên TRUNG TÂM KẾ TOÁN VIỆT HƯNG: – Học trực tuyến 1 – 1 với Giáo viên của Trung tâm. – Học chuyên sâu về thuế GTGT. – Học chuyên sâu về hóa đơn. – Học chuyên sâu về quy trình hoàn thuế GTGT cũng như các vấn đề có liên quan trong Luật quy định liên quan đến việc hoàn thuế GTGT. – Thực hành với chứng từ thực tế cụ thể liên quan đến từng bước trong quy trình hoàn thuế GTGT. – Tư vấn, đồng hành cùng học viên trong suốt quá trình HV tiến hành công việc hoàn thuế GTGT tại đơn vị. – Tư vấn qua các ứng dụng zalo, điện thoại để trả lời và hỗ trợ học viên trong công việc hoàn thuế thực tế tại đơn vị. – Kiểm tra giúp cho học viên trong quá trình HV phải soạn thảo các công văn, tài liệu trọng bộ hồ sơ hoàn thuế GTGT của đơn vị. |

Trên đây Kế Toán Việt Hưng chia sẻ về khóa học hoàn thuế GTGT trang bị kiến thức chuyên sâu về quy trình, thủ tục hoàn thuế, giúp học viên thực hiện hoàn thuế hiệu quả và chính xác, tối ưu hóa lợi ích tài chính cho doanh nghiệp. Đừng quên truy cập TẠI ĐÂY để cập nhật video chia sẻ mới nhất về các nghiệp vụ kế toán nhé!