Bạn đang loay hoay với việc tính toán tiền lãi chậm nộp thuế TNDN? Việc cập nhật những thay đổi trong luật thuế và áp dụng công thức tính toán chính xác có thể khiến bạn đau đầu. Thấu hiểu những khó khăn đó, Trung tâm Kế toán Việt Hưng xin chia sẻ đến bạn bài viết chi tiết về cách tính tiền lãi chậm nộp thuế TNDN mới nhất được cập nhật theo quy định hiện hành.

1. Lãi chậm nộp thuế TNDN là gì?

Lãi chậm nộp thuế TNDN là khoản tiền lãi mà doanh nghiệp phải trả khi chậm nộp số thuế TNDN đến hạn. Đây là biện pháp tài chính nhằm khuyến khích doanh nghiệp tuân thủ đúng quy định thuế và đảm bảo dòng tiền cho ngân sách Nhà nước. Mức lãi chậm nộp này không chỉ gây áp lực tài chính mà còn phản ánh trách nhiệm của doanh nghiệp trong việc hoàn thành nghĩa vụ thuế.

2. Thời hạn nộp thuế TNDN

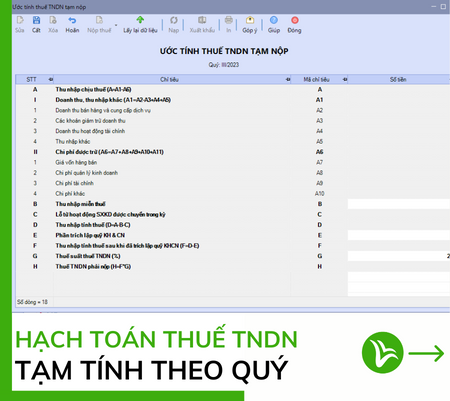

– Thời Hạn Nộp Thuế TNDN Tạm Tính Hàng Quý

Doanh nghiệp phải thực hiện nộp Thuế TNDN tạm tính theo từng quý. Theo Thông tư 80/2021/TT-BTC, hạn chót nộp thuế TNDN tạm tính của quý là ngày 30 của tháng đầu tiên quý tiếp theo.

VD1: Đối với quý I năm 2023, hạn chót nộp thuế TNDN tạm tính là ngày 30/04/2023.

– Thời Hạn Nộp Quyết Toán Thuế TNDN

Đối với việc nộp quyết toán thuế năm, thời hạn nộp tờ khai quyết toán và nộp số tiền thuế TNDN còn thiếu được quy định tại Điều 44, Luật Quản lý thuế 2019 là:

Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm tài chính.

VD2: Nếu doanh nghiệp có kỳ kế toán năm kết thúc vào ngày 31/12/2023, hạn nộp quyết toán thuế TNDN và nộp số tiền thuế TNDN còn thiếu là ngày 31/03/2024.

– Thời Hạn Nộp Thuế Đối Với Doanh Nghiệp Chuyển Nhượng Bất Động Sản

+ Đối với thu nhập từ hoạt động chuyển nhượng bất động sản, thời hạn nộp thuế TNDN phải được thực hiện tại từng lần phát sinh thu nhập từ hoạt động này.

+ Doanh nghiệp có trách nhiệm phải kê khai và nộp thuế TNDN trong vòng 10 ngày kể từ ngày phát sinh giao dịch.

2. Mức phạt chậm nộp thuế TNDN

Theo Điều 59, Luật Quản lý thuế 2019 và Nghị định số 126/2020/NĐ-CP, mức lãi suất chậm nộp thuế TNDN được áp dụng là 0.03%/ngày trên số tiền thuế nộp chậm.

Mức lãi suất này sẽ được tính dựa trên số tiền thuế mà doanh nghiệp chậm nộp và số ngày nộp chậm.

3. Cách tính lãi chậm nộp thuế TNDN

Để tính được lãi chậm nộp thuế TNDN một cách chính xác, bạn cần tuân theo các bước sau:

Công thức tính lãi chậm nộp thuế TNDN:

| Lãi chậm nộp = Số tiền thuế nộp chậm x Số ngày nộp chậm x Mức lãi suất chậm nộp |

| Số ngày tính chậm nộp = Ngày liền kề trước ngày đi nộp tiền – Ngày bắt đầu tính tiền chậm nộp + 1. |

Trong đó:

– Số tiền thuế nộp chậm: Là số tiền thuế TNDN mà doanh nghiệp chưa nộp.

– Số ngày nộp chậm: Là số ngày từ hạn nộp đến ngày thực tế nộp.

– Mức lãi suất chậm nộp: Hiện tại là 0.03%/ngày.

Ví dụ cụ thể về cách tính lãi chậm nộp

Giả sử công ty XYZ phải nộp 100 triệu đồng thuế TNDN, hạn chót nộp là ngày 31/03/20XX. Tuy nhiên, công ty nộp vào ngày 10/04/20XX (trễ 10 ngày). Mức lãi suất chậm nộp thuế là 0.03%/ngày.

Số tiền thuế nộp chậm: 100 triệu đồng

Số ngày nộp chậm: 10 ngày

Lãi suất chậm nộp: 0.03%/ngày

Lãi chậm nộp = 100,000,000 đồng x 10 ngày x 0.03% = 300,000 đồng

XEM THÊM:

4. Các lưu ý khi tính tiền lãi chậm nộp thuế TNDN

– Xem xét ngày cuối cùng nộp thuế: Luôn kiểm tra ngày cuối cùng nộp thuế trong các quy định hiện hành để tránh bị phạt lãi chậm nộp.

– Xác định chính xác số ngày nộp chậm: Tính từ ngày kế tiếp hạn nộp đến ngày thực tế nộp.

– Kiểm tra mức lãi suất chậm nộp: Mức lãi suất chậm nộp có thể thay đổi theo từng thời kì, do đó cần cập nhật những quy định mới nhất.

– Lập lịch nộp thuế đúng hạn: Quản lý tốt các thời hạn nộp thuế sẽ giúp doanh nghiệp tránh được các khoản lãi phát sinh không đáng có.

Các trường hợp không tính tiền chậm nộp thuế

(1) Doanh nghiệp cung ứng hàng hóa, dịch vụ cho ngân sách nhà nước:

Doanh nghiệp chưa nhận được thanh toán từ nguồn vốn ngân sách nhà nước (bao gồm cả nhà thầu phụ) thì không phải nộp tiền chậm nộp. Số tiền không tính chậm nộp không vượt quá số tiền ngân sách nhà nước chưa thanh toán.

(4) Trường hợp phải phân tích, giám định hàng hóa:

Theo khoản 4, Điều 55 Luật Quản lý thuế số 38/2019/QH14: Không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; thời gian chưa có giá chính thức; thời gian chưa xác định được khoản thực thanh toán và các khoản điều chỉnh vào trị giá hải quan. (Chi tiết theo Điều 7 Thông tư 06/2021/TT-BTC).

(3) Khoanh nợ theo quy định:

Các trường hợp được khoanh nợ theo Điều 83, Luật Quản lý thuế số 38/2019/QH14 không phải tính tiền chậm nộp.

(4) Khai bổ sung hồ sơ khai thuế làm giảm số thuế phải nộp:

Nếu người nộp thuế khai bổ sung hồ sơ hoặc cơ quan kiểm tra phát hiện số tiền thuế phải nộp giảm, thì số tiền chậm nộp sẽ được điều chỉnh tương ứng với số tiền chênh lệch giảm.

Các trường hợp được miễn tiền chậm nộp thuế

Các doanh nghiệp phải nộp tiền chậm nộp theo Luật Quản lý thuế số 38/2019/QH14 sẽ được miễn tiền chậm nộp trong các trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật Quản lý thuế. Cụ thể, các trường hợp bất khả kháng bao gồm:

– Thiên tai, hỏa hoạn

– Tai nạn bất ngờ

– Bệnh hiểm nghèo

Trên đây là những thông tin chi tiết và cách tính tiền lãi chậm nộp thuế TNDN mới nhất được chia sẻ bởi Trung tâm Kế Toán Việt Hưng. Việc nắm rõ các quy định và cách tính lãi chậm nộp sẽ giúp doanh nghiệp bạn hoạt động hiệu quả hơn, tránh được những khoản phạt không đáng có và quản lý tài chính một cách minh bạch.

Đừng quên thường xuyên truy cập theo dõi Fanpage Kế Toán Việt Hưng để cập nhật các ưu đãi mới nhất dành cho các khóa học kế toán tổng hợp – thuế và các gói dịch vụ kế toán đa lĩnh vực. Đây sẽ là nguồn tài liệu vô cùng hữu ích, giúp bạn nâng cao kiến thức và kỹ năng, áp dụng vào thực tiễn kinh doanh một cách hiệu quả nhất.

Cảm ơn đã dành thời gian theo dõi bài viết. Chúc bạn thành công!