Kế toán viên thuế đến cuối năm tài chính đều thực hiện các loại báo cáo thuế, báo cáo tài chính,… Trong đó , hạch toán thuế thu nhập doanh nghiệp là quan trọng nhất để nộp lên cho cơ quan thuế. Vậy, thuế thu nhập doanh nghiệp là gì? Hạch toán thuế thu nhập doanh nghiệp như nào? Kế toán Việt Hưng sẽ giải đáp thắc mắc của các bạn trong bài viết dưới đây.

Thuế thu nhập doanh nghiệp (TNDN) là loại thuế trực thu đánh trên phần thu nhập sau khi trừ đi các khoản chi phí hợp lý, hợp pháp liên quan đến thu nhập của đối tượng nộp thuế.

Mục đích áp dụng chính sách thuế TNDN nhằm:

- Tạo cho nhà nước một khoản thu gắn với hiệu quả kinh doanh của doanh nghiệp nói riêng và của toàn nền kinh tế nói chung

- Bao quát và điều tiết được các khoản thu nhập đã, đang và sẽ phát sinh của cơ sở kinh doanh hoạt động trong nền kinh tế thị trường.

- Thông qua ưu đãi về thuế suất, về miễn thuế, giảm thuế, khuyến khích các nhà đầu tư trong và ngoài nước đầu tư vào Việt Nam.

- Tạo sự công bằng giữa các doanh nghiệp trong sản xuất, kinh doanh, phù hợp với chủ trương phát triển kinh tế nhiều thành phần và trong tiến trình hội nhập ở nước ta hiện nay.

Đối tượng phải nộp thuế thu nhập doanh nghiệp

Đối tượng phải nộp thuế TNDN là các tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế theo quy định (sau đây gọi là doanh nghiệp). Bao gồm:

- Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam.

- Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài( sau đây gọi là doanh nghiệp nước ngoài) có cơ sở thường trú tại Việt Nam.

- Tổ chức được thành lập theo Luật Hợp tác xã;

- Đơn vị sự nghiệp được thành lập theo quy định của pháp luật Việt Nam

- Tổ chức khác có hoạt động sản xuất, kinh doanh có thu nhập.

Như vậy, tất cả các doanh nghiệp được thành lập và có trụ sở ở Việt Nam. Hoặc các doanh nghiệp nước ngoài có phát sinh thu nhập ở Việt Nam đều là đối tượng nộp thuế thu nhập doanh nghiệp.

Đối tượng không thuộc diện nộp thuế thu nhập doanh nghiệp

- Hộ gia đình, cá nhân

- Tổ hợp tác, hợp tác xã sản xuất nông nghiệp có thu nhập từ sản phẩm trồng trọt, chăn nuôi, nuôi trồng thủy sản

- Trừ hộ gia đình và cá nhân nông dân sản xuất hàng hóa lớn có thu nhập cao theo quy định của Chính phủ.

Trách nhiệm, nghĩa vụ nộp thuế thu nhập doanh nghiệp

- Cơ sở kinh doanh có nghĩa vụ nộp đầy đủ, đúng theo quy định của luật

- Cơ quan thuế trong phạm vi nhiệm vụ, quyền hạn của mình có trách nhiệm thực hiện đúng các quy định của luật

- Cơ quan nhà nước, tổ chức chính trị, .. trong phạm vi quyền hạn của mình giám sát, phối hợp với cơ quan thuế trong việc thi hành các quy định của luật

- Công dân Việt Nam có trách nhiệm giúp cơ quan thuế, cán bộ thuế trong việc thi hành các quy định của Luật.

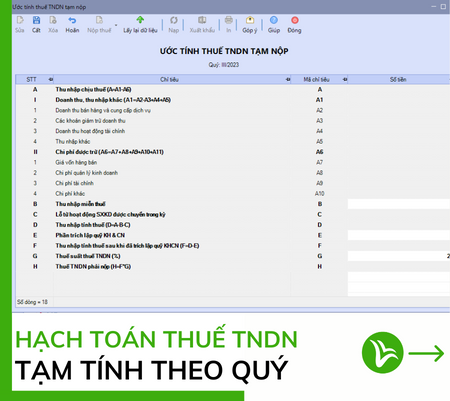

Hạch toán thuế thu nhập doanh nghiệp

Tài khoản sử dụng hạch toán thuế TNDN là TK 3334. Tài khoản này phản ánh khoản thuế thu nhập doanh nghiệp phải nộp và tình hình tăng, giảm khoản thuế đó.

Kết cấu:

- Bên Nợ:

+ Nộp thuế TNDN vào ngân sách nhà nước

+ Số thuế TNDN tạm nộp lớn hơn số thuế TNDN phải nộp

- Bên Có:

+ Số thuế TNDN phải nộp

+ Số thuế TNDN tạm nộp nhỏ hơn số thuế TNDN phải nộp

- Số dư: Tài khoản này có thể có số dư bên Nợ hoặc số dư bên Có

+ Số dư bên Nợ: Số thuế TNDN đã nộp lớn hơn số thuế TNDN phải nộp

+ Số dư bên Có: Số thuế TNDN còn phải nộp cuối kỳ.

Cách định khoản thuế thu nhập doanh nghiệp

Khi tính thuế TNDN

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp

Có TK 3334 – thuế thu nhập doanh nghiệp.

Khi nộp tiền thuế TNDN vào Ngân sách Nhà nước

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 111, 112

Cuối năm, khi xác định số thuế TNDN phải nộp của năm tài chính:

- Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp nhỏ hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm. Thì ghi số chênh lệch:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 821 – Chi phí thuế thu nhập doanh nghiệp (8211)

- Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp lớn hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm. Thì số chênh lệch phải nộp thiếu, ghi:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp (8211)

Thuế TNDN góp phần thúc đẩy sản xuất, kinh doanh phát triển. Và là một phần thu nhập vào ngân sách nhà nước. Bảo đảm sự đóng góp công bằng, hợp lý giữa các tổ chức, cá nhân sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập.