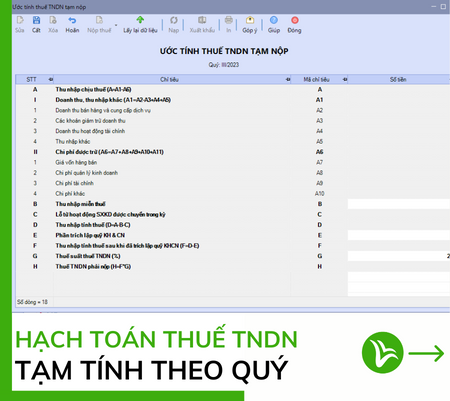

Trong khâu lập tờ khai quyết toán thuế TNDN năm 2014 trên tờ khai (mẫu số 03/TNDN) các bạn đã cập nhật đầy đủ các thông tin trên tờ khai 03/TNDN. Nhưng trong phần mềm HTKK 3.3.0 phần cuối của tờ khai QT có phát sinh thêm mã chỉ tiêu H và I. Kế toán Việt Hưng xin chia sẻ ý nghĩ Chỉ tiêu H trong mẫu tờ khai 03/TNDN khi quyết toán thuế TNDN.

Thuế thu nhập doanh nghiệp là loại thuế trực thu, thu trên kết quả hoạt động sản xuất, kinh doanh cuối cùng của doanh nghiệp.

Quyết toán thuế TNDN là công việc mà kế toán thuế bắt buộc phải làm khi kết thúc năm tài chính. Hàng quý doanh nghiệp phải tạm tính ra số tiền thuế TNDN tạm nộp rồi cuối năm thực hiện quyết toán lại xem cả năm đó doanh nghiệp có phải nộp thuế hay không?

- Nếu số đã tạm nộp 4 quý mà nhiều hơn khi quyết toán => DN đã nộp thừa tiền thuế => Số thuế nộp thừa này có thể bù trừ sang kỳ sau hoặc làm thủ tục hoàn thuế.

- Nếu số tạm nộp 4 quý mà ít hơn khi quyết toán => DN nộp thiếu tiền thuế TNDN => DN phải Nộp thêm phần tiền thuế thiếu đó (và có thể bị tính tiền chậm nộp nếu chênh từ 20% số quyết toán so với số tạm tính).

Chỉ tiêu H – Ý nghĩa chỉ tiêu khi lập tờ khai

Theo điều 17 Thông tư số 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính, bổ sung Điều 12a, Thông tư số 156/2013/TT-BTC quy định tạm nộp thuế TNDN và quyết toán thuế năm.

Trường hợp tổng số thuế tạm nộp trong kỳ tính thuế thấp hơn số thuế TNDN phải nộp theo quyết toán từ 20% trở lên thì DN phải nộp tiền chậm nộp đối với phần chênh lệch từ 20% trở lên giữa số thuế tạm nộp với số thuế phải nộp theo quyết toán thuế tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế quý bốn của DN đến ngày thực nộp số thuế còn thiếu so với quyết toán.

Ví dụ:

Trường hợp Công ty khi quyết toán thuế TNDN năm 2014 có số thuế phải nộp là 160 triệu đồng, đến thời hạn nộp báo cáo QT đã nộp 128 triệu đồng, như vậy trên mã chỉ tiêu (H) còn phải nộp 32 triệu đồng bằng 20% trở xuống Công ty sẽ không bị phạt chậm nộp đến ngày cuối cùng nộp báo cáo QT (ngày 31/3), sau ngày nộp báo cáo QT chưa nộp số còn lại (32 triệu) sẽ bị phạt tính từ ngày 01/4/2015.

Nếu Tổng số thuế tạm nộp của các quý mà thấp hơn số thuế TNDN phải nộp

Trường hợp này khi quyết toán từ 20% trở lên thì Doanh nghiệp phải nộp tiền phạt chậm nộp đối với phần chênh lệch từ 20% trở lên đó.

- Số tiền chậm nộp được tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế quý 4.

Ví dụ:

Năm 2017, Công ty Việt Hưng đã tạm nộp thuế TNDN là 100.000.000. Nhưng khi quyết toán năm, số thuế TNDN phải nộp là 150.000.000, tăng 50.000.000.

Như vậy:

- 20% của số phải nộp theo quyết toán là: 150.000.000 x 20% = 30.000.000.

- Phần chênh lệch từ 20% trở lên có giá trị là: 50.000.000 – 30.000.000 = 20.000.000.

Do đó:

- Công ty phải nộp thêm số thuế còn phải nộp sau quyết toán là 50 triệu đồng

- Ngoài ra, công ty bị tính tiền chậm nộp đối với số thuế chênh lệch từ 20% trở lên (là 20.000.000) từ ngày 31/1/2018. (Tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế quý 4/2017).

Nếu hết thời hạn nộp tờ tờ khai quyết toán thuế TNDN (30/3/2018) mà công ty vẫn chưa nộp tiền thuế chênh lệch trên thì:

- Số thuế chênh lệch còn lại (50.000.000 – 20.000.000 = 30.000.000.) mà công ty chậm nộp thì bị tính tiền chậm nộp từ ngày tiếp sau ngày cuối cùng của thời hạn nộp hồ sơ quyết toán (từ ngày 1/4/2018) đến ngày thực nộp số thuế này.

Nếu Tổng số thuế TNDN tạm nộp của các quý mà thấp hơn số thuế TNDN phải nộp

Trường hợp này khi quyết toán dưới 20% mà DN chậm nộp so với thời hạn quy định (thời hạn nộp hồ sơ quyết toán thuế năm) thì tính tiền chậm nộp kể từ ngày hết thời hạn nộp thuế đến ngày thực nộp số thuế còn thiếu so với số quyết toán.

Ví dụ:

– Năm 2018, Công ty Anphal đã tạm nộp thuế TNDN là 80 triệu đồng.

– Khi quyết toán năm, số thuế TNDN phải nộp là 90 triệu đồng, tăng 10 triệu đồng.

=> Như vậy: Chênh lệch giữa số thuế phải nộp theo quyết toán với số thuế đã tạm nộp trong năm dưới 20% thì DN chỉ phải nộp số thuế còn phải nộp sau quyết toán là 10 triệu đồng.

– Nếu chậm nộp số thuế chênh lệch này thì bị tính tiền chậm nộp theo quy định.

– Trường hợp nộp thừa sẽ được coi như số thuế tạm nộp của năm kế tiếp hoặc được hoàn thuế theo quy định.

Chỉ tiêu H được bổ sung trong phần mềm kế toán HTKK. Do đó, kế toán viên cần cập nhật kịp thời và xử lý theo quy định hiện hành khi kê khai quyết toán thuế với cơ quan thuế. Mọi thắc mắc cần giải đáp xin liên hệ: 098.868.0223 – 091.292.9959 – 098.292.9939 để được tư vấn miễn phí – chuyên sâu TẤT TẦN TẬT mọi vấn đề. Chúc các bạn thành công!