Tờ khai thuế TNDN là một trong những báo cáo của bộ báo cáo tài chính phải nộp hàng năm. Trong trường hợp doanh nghiệp kinh doanh lãi hay lỗ thì đều phải làm tờ khai này. Ở bài viết này Kế Toán Việt Hưng hướng dẫn bạn cách lập tờ khai thuế TNDN trong trường hợp lãi.

Hạn nộp của tờ khai thuế TNDN là vào 30/03/N+1.

Ví dụ: Hạn nộp tờ khai Quyết toán thuế TNDN năm 2021 là 30/03/2022

Hạn nộp tờ khai quyết toán thuế TNDN năm 2022 là 30/03/2023

1. Cách xác định số thuế TNDN tạm tính:

Hàng quý khi doanh nghiệp xác định sẽ lãi trong hoạt động sản xuất kinh doanh thì doanh nghiệp sẽ tự động đóng thuế TNDN tạm tính trước khi thực hiện cách lập tờ khai thuế TNDN

– Khi nộp tiền thuế kế toán sẽ hạch toán đúng bút toán nộp thuế: không hạch toán bút toán trích lúc này

Nợ TK 3334: Số thuế TNDN tạm tính đã đóng

Có TK 112

Ví dụ: Năm tài chính đã tạm nộp 20.000.000đ tiền thuế TNDN:

Nợ TK 3334: 20.000.000đ

Có TK 111: 20.000.000đ

Và tương tự các quý khác kế toán cũng hạch toán số tiền thuế TNDN như bút toán trên.

– Lưu ý: Hiện tại theo điều 17 Thông tư 151/2014/TT-BTC thì từ 15/11/2014 tức tính từ quý 4/2014 doanh nghiệp sẽ không phải làm tờ khai tạm tính thuế TNDN nữa. Chỉ đóng thuế TNDN khi phát sinh số thuế này (nếu có)

2. Cách lập tờ khai thuế TNDN trên Misa trong trường hợp lãi

2.1. Số liệu chi tiết

Sau khi kế toán cân đối hết các chỉ tiêu để chuẩn bị trước khi lập báo cáo tài chính bạn cần lập Quyết toán thuế TNDN trước bằng cách nào?

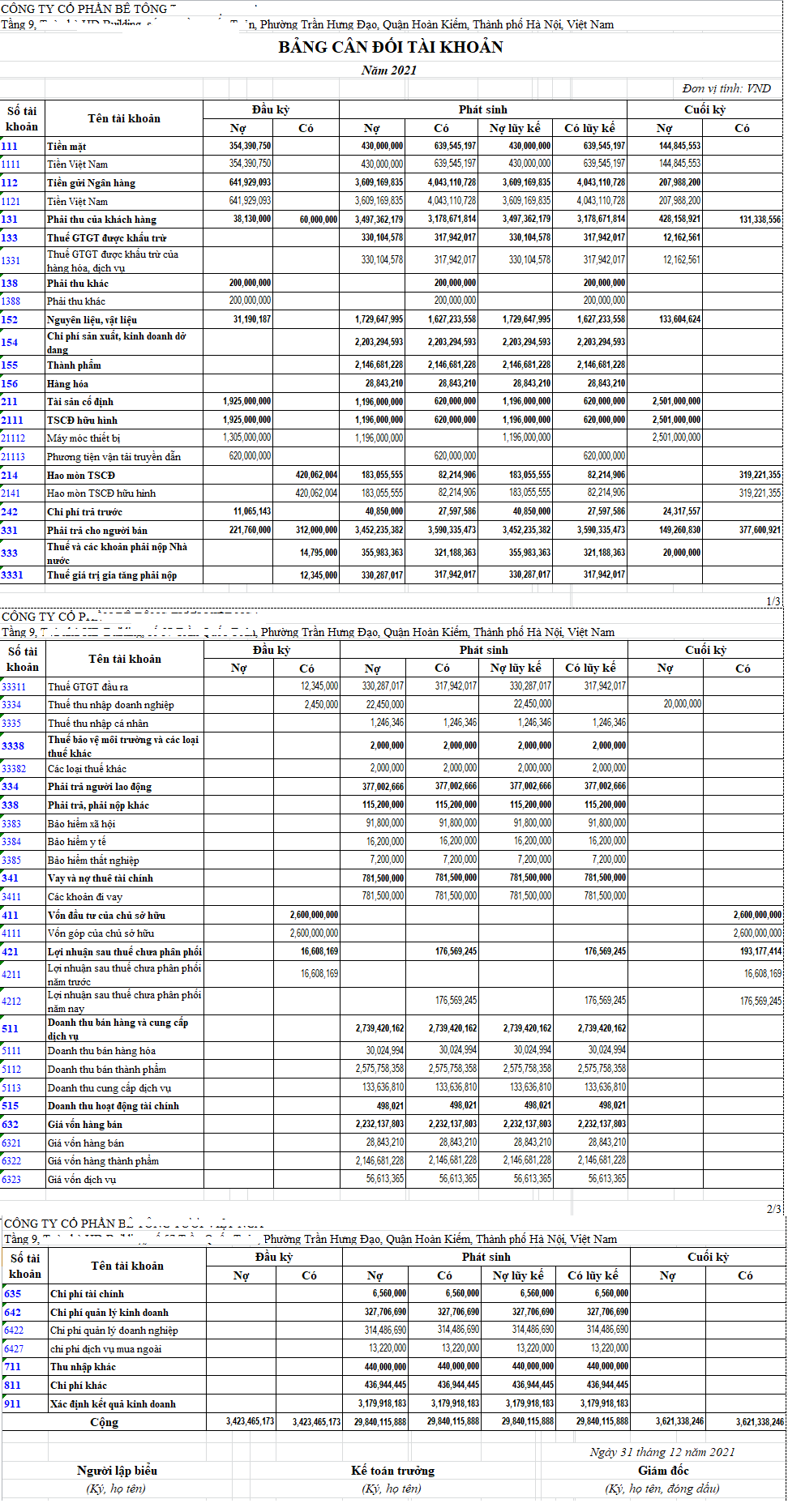

Lấy ví dụ cụ thể trên bảng cân đối tài khoản như sau:

Cụ thể số liệu được lấy ra từ báo cáo này như sau:

Doanh thu: 2.739.420.162.

Doanh thu hoạt động tài chính: 498.021.

Giá vốn: 2. 232.137.803.

Chi phí tài chính: 6.560.000.

Chi phí quản lý DN: 327.706.690.

Thu nhập khác: 440.000.000.

Chi phí khác: 436.944.445.

Lợi nhuận = Tổng doanh thu – Tổng chi phí = 176.569.245.

2.2. Cách lập tờ khai thuế TNDN tổng hợp

Vào HTKK => Vào tờ khai quyết toán thuế TNDN mẫu 03/TNDN (Theo thông tư 80/2021)

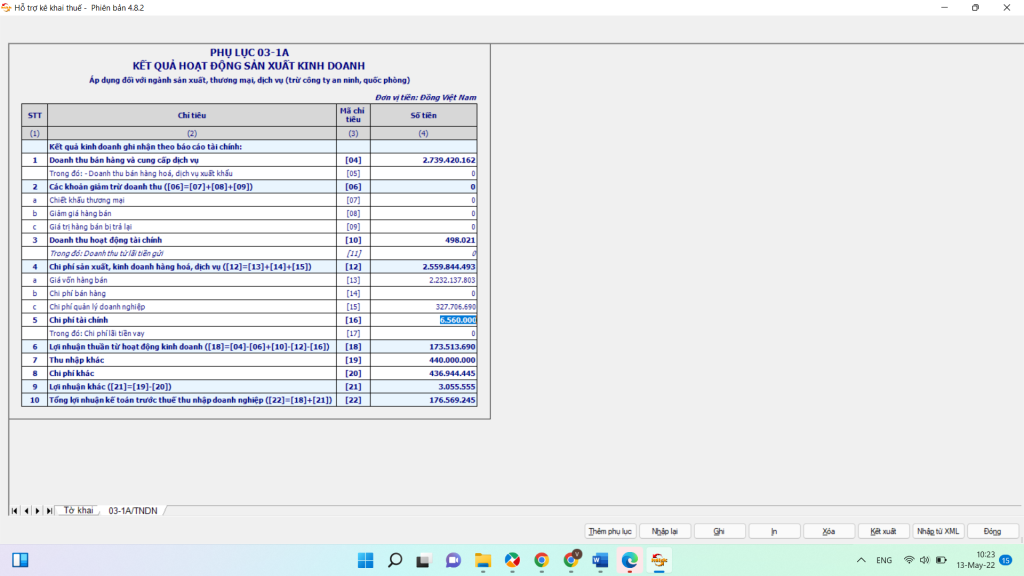

Sau đó chọn vào phụ lục 03-1A/TNDN => Đồng ý

Từ phụ lục 03-1A sẽ kết nối dữ liệu trên CĐTK lên phần này:

– Chỉ tiêu 04: Lấy phát sinh Nợ hoặc có TK 511.

– Chỉ tiêu 10: Lấy phát sinh Nợ hoặc có TK 515.

– Chỉ tiêu 13:Lấy Phát sinh của TK 632.

– Chỉ tiêu 14: Lấy phát sinh TK 6421.

– Chỉ tiêu 15: Lấy phát sinh TK 6422.

– Chỉ tiêu 16: Chi phí tài chính.

– Chỉ tiêu 19: Chỉ tiêu này lấy phát sinh TK 711.

– Chỉ tiêu 20: Chỉ tiêu này lấy phát sinh TK 811.

– Chỉ tiêu 22: Tổng lợi nhuận kế toán trước thuế: Với trường hợp lãi thì đây là sô lãi chưa tính thuế TNDN .

Kết quả đưa lên HTKK mẫu 03-1A

Với trường hợp lãi này các bạn sẽ tùy năm để tiếp tục công việc.

TH1: Nếu năm tài chính đó không có chính sách gì ưu đãi thì:

Tính thuế TNDN luôn trên cơ sở số tiền tổng lợi nhuận ở chỉ tiêu 22 của phụ lục này:

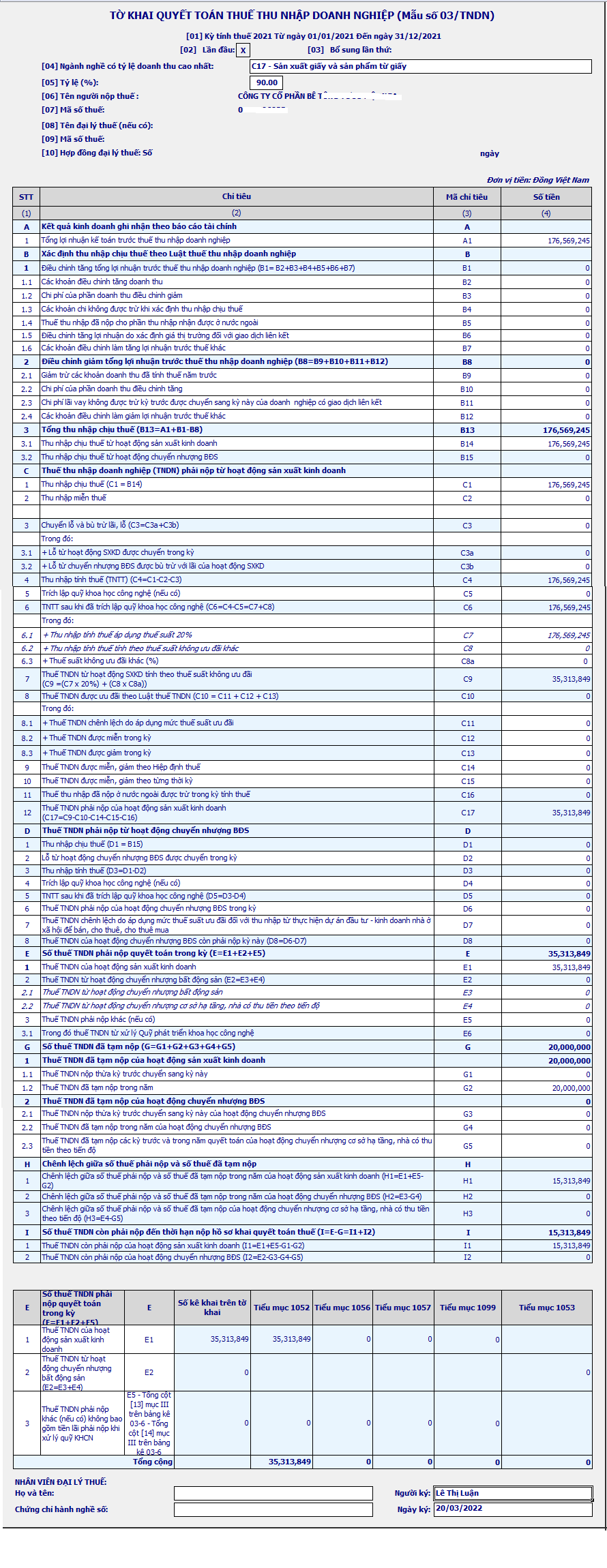

Thuế TNDN = 176.569.245 * 20% = 35.313.849.

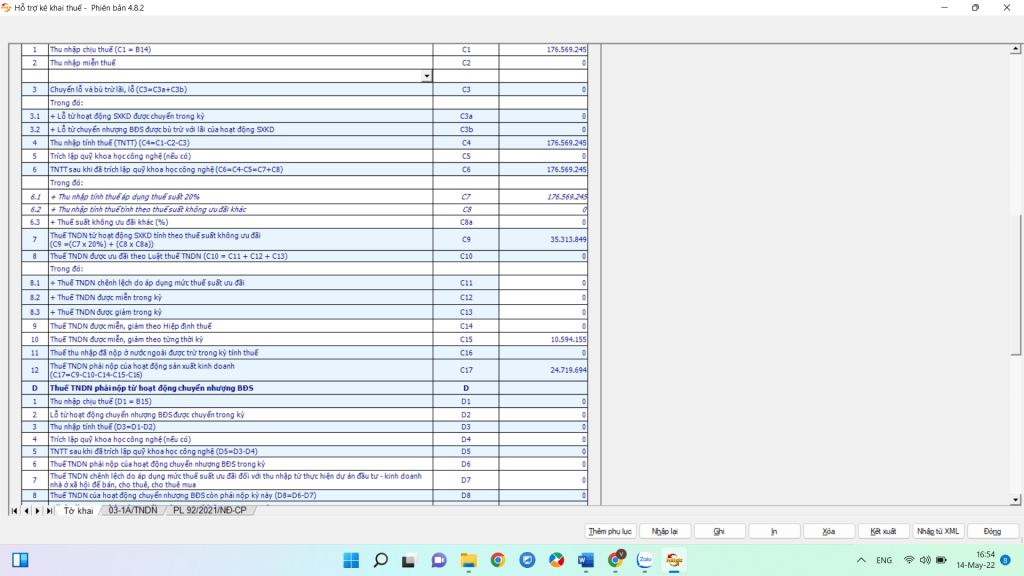

Cụ thể số liệu sau khi cập nhật sang mẫu 03/TNDN

Chỉ tiêu A1: Bằng chỉ tiêu 22 trên phục lục 03-1A HTKK sẽ tự động lấy lên

Chỉ tiêu B14 = Chỉ tiêu A1

Chỉ tiêu C1 = chỉ tiêu B14.

Chỉ tiêu C7 = Chỉ tiêu C1

Chú ý: Chỉ tiêu C1 và C7 là tự đánh lên chứ HTKK không tự nhảy.

Chỉ tiêu C17: Là thuế TNDN = 20% của chỉ tiêu C7.

Chỉ tiêu E là số thuế TNDN tạm tính đã nộp trong năm tài chính.

Kết luận ở trường hợp này số thuế TNDN sau quyết toán là 35.313.849 kế toán sẽ hạch toán bút toán phản ánh số thuế TNDN phải nộp:

Nợ TK 821: 35.313.849.

Có TK 3334: 35.313.849.

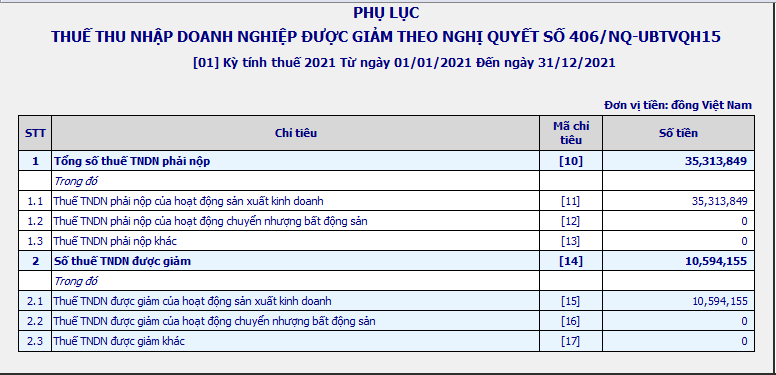

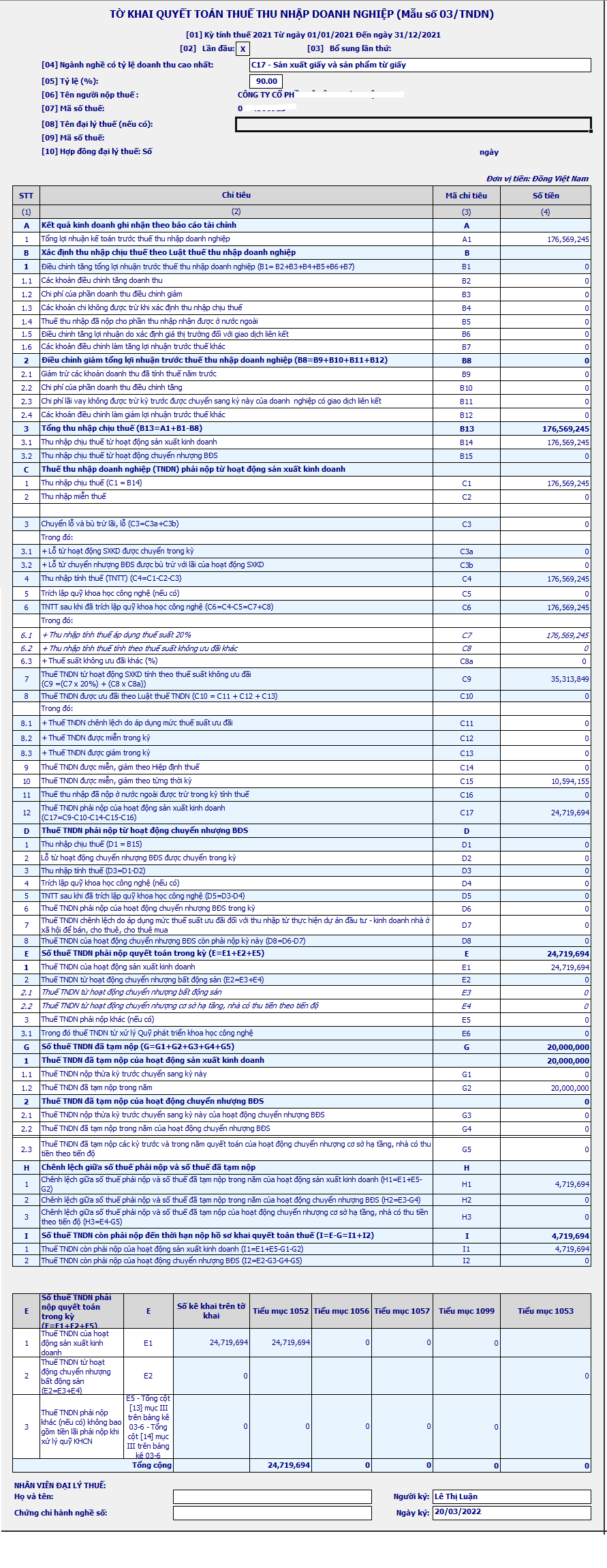

TH2: Nếu năm tài chính đó có chính sách gì ưu đãi thuế TNDN. Với quyết toán thuế TNDN năm tài chính được ưu đãi thuế TNDN

Ví dụ: với năm 2021 theo chính sách ưu đãi thuế. Cụ thể theo Nghị định 92/2021 về miễn, giảm thuế TNDN, GTGT cho DN khó khăn do Covid

Mức giảm thuế TNDN

Giảm 30% số thuế thu nhập doanh nghiệp phải nộp của kỳ tính thuế thu nhập doanh nghiệp năm 2021 đối với trường hợp doanh nghiệp nêu ở trên, có doanh thu trong kỳ tính thuế năm 2021 không quá 200 tỷ đồng và doanh thu trong kỳ tính thuế năm 2021 giảm so với doanh thu trong kỳ tính thuế năm 2019.

=> Và với chính sách này nên khi làm quyết toán thuế TNDN năm cần thêm phụ lục.

Thêm phụ lục 92/2021/NĐ-CP.

Tại ví dụ ở TH 1 lãi số tiền 176.569.245

Thuế TNDN 20% * 176.569.245 = 35.313.849.

Số thuế TNDN này sẽ điền vào chỉ tiêu 11 của phụ lục 92/2021/NĐ-CP này:

Phần HTKK sẽ tự tính ra số thuế TNDN miễn giảm 30% của 35.313.849 là 10.594.155

Do đó số thuế thực phải nộp : 35.313.849.-10.594.155 = 24.719.694

Kèm theo Bản quyết toán excel trường hợp lãi có miễn giảm 30%.

Kết luận ở TH này số thuế TNDN sau quyết toán là 35.313.849 kế toán sẽ hạch toán bút toán phản ánh số thuế TNDN phải nộp.

Nợ TK 821: 24.719.694

Có TK 3334: 24.719.694

Hỏi đáp về chỉ tiêu tờ khai quyết toán thuế TNDN

Câu hỏi 1:

1. Doanh Nghiệp lỗ thì chỉ tiêu tổng thu nhập chịu thuế âm (B13) và chỉ tiêu B14 âm thì chỉ tiêu C1=B14 trên tờ khai quyết toán âm, nhưng nếu ghi âm thì HTKK báo lỗi và không kết xuất được. Vậy chỉ tiêu này điền số âm hay điền số 0?

2. Nếu trong năm DN không phát sinh doanh thu thì chỉ tiêu số 5 trên tờ khai quyết toán TNDN điền tỷ lệ % là bao nhiêu?

3. Trong quá trình nộp quyết toán thuế mà khi hết thời hạn quyết toán TCT mới thông báo bằng mail là không chấp nhận tờ khai của DN thì với trường hợp này DN có bị tính phạt chậm nộp tờ khai không?

Trả lời:

1. Theo quy định Doanh nghiệp có hoạt động sản xuất kinh doanh và bị lỗ thì kê khai chỉ tiêu B13 theo công thức (số âm), chỉ tiêu B14 (số âm) và chỉ tiêu C1=B14 (số âm). DN sử dụng ứng dụng HTKK phiên bản 4.7.4 hoặc ứng dụng Etax để kê khai và nộp hồ sơ khai thuế đến CQT.

2. Nếu trong năm DN không phát sinh doanh thu thì chỉ tiêu số 5 trên tờ khai quyết toán thuế TNDN DN khai tỷ lệ là 100%.

3. Nếu DN nộp hồ sơ quyết toán thuế đến CQT trước thời hạn hoặc đúng thời hạn nộp hồ sơ khai thuế theo quy định của Luật QLT và đã được CQT trả thông báo tiếp nhận hồ sơ quyết toán thuế ghi nhận ngày nộp là ngày chưa quá hạn nộp hồ sơ khai thuế.

Sau đó DN mới nhận được thông báo không chấp nhận nộp hồ sơ khai thuế của CQT thì DN phải hoàn thiện các lỗi sai theo nội dung ghi trên thông báo chấp nhận và nộp lại hồ sơ khai thuế cho CQT thì hồ sơ khai thuế này được ghi nhận ngày nộp hồ sơ là ngày ghi trên thông báo tiếp nhận.

Câu hỏi 2: Công ty TNHH xổ số kiến thiết Bình Định có các loại doanh thu như sau:

1. Doanh thu dịch vụ Xổ số kiến thiết chiếm tỷ lệ 99,9% (tỷ lệ trên doanh thu thuần của BCTC, không bao gồm Thu nhập tài chính và thu nhập khác).

2. Doanh thu khác: 0,1% (bao gồm: doanh thu từ bán giấy vụn, dịch vụ tin nhắn, cho thuê điểm hủy vé). Như vậy, trên Tờ khai Quyết toán thuế TNDN mẫu số 03/TNDN theo Thông tư số 80, chỉ tiêu số [04] chọn là: Hoạt động xổ số. Xin hỏi ở chỉ tiêu [05] điền như thế nào cho phù hợp?

Trả lời:

DN điền tỷ lệ 99,9 % vào chỉ tiêu 5 theo đúng tỷ lệ doanh thu của ngành nghề có doanh thu cao nhất là dịch vụ Xổ số kiến thiết. DN tổng hợp toàn bộ hoạt động SXKD gồm xổ số kiến thiết và hoạt động khác vào cùng một hồ sơ khai quyết toán TNDN.

Tuy nhiên, do số thuế phải nộp của 2 hoạt động này sẽ khác nhau về tiểu mục của mục lục ngân sách khi nộp tiền vào NSNN nên DN phải tính số thuế phải nộp của hoạt động xổ số kiến thiết riêng và kê khai vào chỉ tiêu E1 và số thuế phải nộp của hoạt động khác để kê khai vào chỉ tiêu E5.

Bài viết trên đây, Kế Toán Việt Hưng đã hướng dẫn về cách lập tờ khai thuế TNDN trên Misa trong trường hợp lãi. Bạn là dân kế toán và muốn bổ sung kiến thức nghiệp vụ chuyên sâu, truy cập ngay vào fanpage của chúng tôi để tìm hiểu và học hỏi thêm nhé!