Cách tính thuế hộ kinh doanh theo Nghị quyết 43/2022/QH15 như thế nào? Các loại thuế hộ kinh doanh cần phải đóng là những loại thuế nào? Xem ngay nội dung bài viết dưới đây của Kế Toán Việt Hưng để tìm hiểu chi tiết nhé!

Cách tính thuế hộ kinh doanh phải nộp

Căn cứ pháp lý

+ Luật quản lý thuế số 38/2019/QH14 có hiệu lực từ ngày 01/07/2020;

+ Nghị định số 139/2016/NĐ-CP có hiệu lực từ ngày 01/01/2017

+ Thông tư số 92/2015/TT-BTC có hiệu lực từ ngày 30/07/2015;

Các loại thuế hộ kinh doanh cá thể phải nộp

Theo quy định về quản lý thuế, có 3 loại thuế chính mà hộ kinh doanh gia đình hay còn gọi là hộ kinh doanh cá thể phải nộp gồm:

a. Lệ phí (thuế) môn bài

b. Thuế giá trị gia tăng (GTGT)

c. Thuế thu nhập cá nhân (TNCN)

Ngoài các loại thuế trên, hộ kinh doanh cá thể còn có thể phải nộp thuế bảo vệ môi trường, thuế tài nguyên… nếu kinh doanh hàng hóa thuộc đối tượng chịu thuế của các luật này.

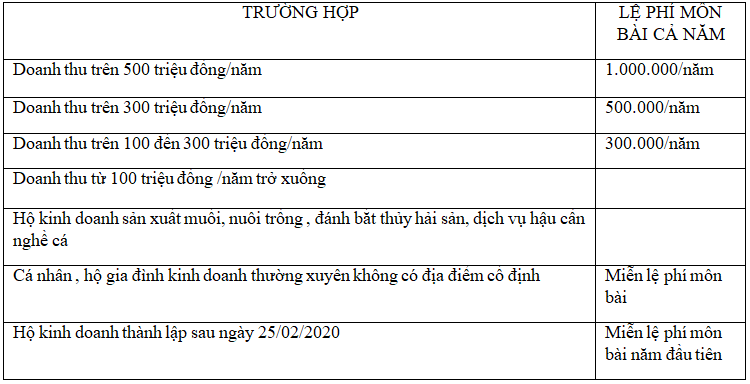

Cách tính thuế môn bài của hộ kinh doanh cá thể

Bậc lệ phí (thuế) môn bài của hộ kinh doanh cá thể

Theo khoản 2 điều 4 nghj định 139/2016/NĐ-CP và theo điểm c khoản 1 điều 1 nghị định 22/2020NĐ-CP có hiệu lực từ ngày 25/02/2020 thì mức thu lệ phí môn bài đối với hộ kinh doanh cá thể được tính dựa theo doanh thu bình quân hàng năm. Cụ thể như sau:

Ví dụ: Hộ kinh doanh anh A thành lập tháng 2/2021 (sau ngày 25/02/2020) thì được miễn lệ phí môn bài năm 2021

Ví dụ: Cũng ví dụ như trên, qua năm 2022 thì nếu doanh thu của HKD anh A LÀ 180 triệu đồng thì anh phải nộp mức thuế môn bài là 300.000 đồng/1 năm.

Thời điểm xác định doanh thu tính thuế môn bài đối với hộ kinh doanh cá thể

Hiện nay cá hộ kinh doanh cá thể thành lập sẽ được miễn thuế môn bài năm đầu tiên nên thời điểm bắt đầu tính doanh thu là từ tháng 1 năm tiếp theo sau năm thành lập.

Thuế khoán là gì? Cách tính thuế khoán cho hộ kinh doanh cá thể

1. Thuế khoán là gì?

Thuế khoán là mức thuế cố định hàng tháng/quý mà hộ kinh doanh cá thể phải nộp: mức thuế khoán do cơ quan thuế quy định dựa trên những thông tin kê khai doanh thu hoạt động thực tế của hộ kinh doanh.

Thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN) của hộ kinh doanh được tính theo mức thuế khoán

2. Cách tính thuế GTGT và thuế TNCN của hộ kinh doanh cá thể như thế nào?

Nếu hộ kinh doanh cá thể có doanh thu tính thuế từ 100 triệu/năm trở xuống thì không phải nộp thuế GTGT & TNCN.

Trường hợp cá nhân nộp thuế khoán kinh doanh không trọn năm (không đủ 12 tháng trong năm dương lịch) bao gồm: cá nhân mới ra kinh doanh, cá nhân kinh doanh thường xuyên theo thời vụ, cá nhân ngừng/nghỉ kinh doanh thì mức doah thu 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế GTGT, không phải nộp thếu TNCN của một năm (12 tháng).

Doanh thu tính thuế thực tế để các định số thuế phải nộp trong năm là doanh thu tương ứng với số tháng thực tế kinh doanh.

Ví dụ: HKD ông A nộp thuế theo phương pháp khoán. Năm 2020 HKD ông A chỉ hoạt động 9 tháng với tổng doanh thu thực tế là 90 triệu( trung bình 10 triệu/tháng) thì doanh thu tương ứng của một năm (12 tháng) là 120 triệu đồng (>100 triệu đồng). Như vậy ông A phải nộp thuế GTGT và thuế TNCN tương ứng với doanh thu thực tế phát sinh là 90 triệu đồng.

Trường hợp cá nhân nộp thuế khoán đã được cơ quan thuế thông báo số thuế khoán phải nộp, nếu kinh doanh không trọn năm thì cá nhân được giảm thuế khoán phải nộp tương ứng với số tháng ngừng/nghỉ kinh doanh trong năm

Ví dụ: bà C đã được cơ quan thuế thông báo mức thuế khoán phải nộp trong năm 2021. Nhưng đến tháng 9 năm 2021 bà C nghỉ kinh doanh thì được giảm thuế khoán tương ứng với 4 tháng cuối năm 2021

3. Căn cứ tính thuế đối với cá nhân, hộ kinh doanh nộp thuế khoán là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu

CÁCH TÍNH THUẾ GTGT VÀ TNCN CỦA HỘ KINH DOANH

+ SỐ THUẾ GTGT = DOANH THU TÍNH THUẾ GTGT* TỶ LỆ THUẾ GTGT

+ SỐ THUẾ TNCN = DOANH THU TÍNH THUẾ TNCN* TỶ LỆ THUẾ TNCN

+ Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất kinh doanh hàng hóa dịch vụ.

+ Trường hợp hộ kinh doanh cá thể nộp thuế khoán có sử dụng hóa đơn của cơ quan thuế thì:

DOANH THU TÍNH THUẾ = DOANH THU KHOÁN + DOANH THU TRÊN HÓA ĐƠN

+ Trường hợp hộ kinh doanh cá thể nộp thuế khoán không sử dụng hóa đơn của sơ quan thuế thì:ính

DOANH THU TÍNH THUẾ = DOANH THU KHOÁN

+ Trường hợp cá nhân kinh doanh không xá định được doanh thu tính thuế khoán hoặc xác định không phù hợp thực tế thì cơ quan thuế có thẩm quyền ấn định doanh thu tính thuế khoán theo quy định của pháp luật về quản lý thuế.

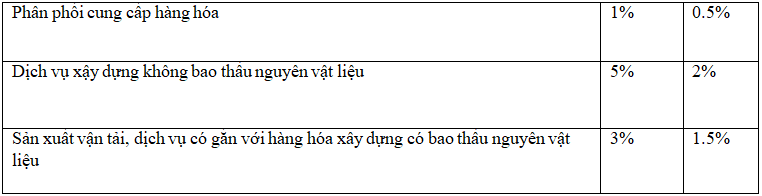

+ Tỷ lệ % thuế tính trên doanh thu gồm tỷ lệ thuế GTGT & tỷ lệ thuế TNCN áp dụng đối với từng lĩnh vực ngành nghề. Trường hợp hộ kinh doanh đăng ký nhiều lĩnh vực, ngành nghề thì chủ hộ thực hiện kê khai và tính thuế theo tỷ lệ thuế tính trên doanh thu áp dụng đối với từng lĩnh vực, ngành nghề:

Thời điểm xác định doanh thu tính thuế

Đối với doanh thu tính thuế khoán thì thời điểm cá nhân thực hiện việc xác định doanh thu là từ ngày 20/11 đến ngày 15/12 của năm trước năm tính thuế

Đối với cá nhân kinh doanh nộp thuế khoán mới ra kinh doanh (không hoạt động từ đầu năm) hoặc cá nhân thay đổi quy mô, ngành nghề kinh doanh trong năm thì thời điểm thực hiện việc xác định doanh thu tính thuế khoán của năm là trong vòng 10 ngày kể từ ngày bắt đầu kinh doanh hoặc ngày thay đổi quy mô, ngành nghề kinh doanh.

Đỗi với hộ kinh doanh tính thuế theo hóa đơn thì thời điểm xác định doanh thu là thời điểm bàn giao hàng hóa hoặc hoàn thành dịch vụ hoặc nghiệm thu bàn giao công trình.

==> Từ trên chúng ta có thể tổng kết lại kiến thức cơ bản như sau:

1. Các loại thuế hộ kinh doanh cá thể phải nộp là gì?

Có 3 loại thuế chính hộ kinh doanh phải nộp là: Lệ phí (thuế) môn bài, thuế giá trị gia tăng (GTGT), thuế thu nhập cá nhân (TNCN). Ngoài ra, hộ kinh doanh cá thể phải nộp thuế bảo vệ môi trường, thuế tài nguyên… nếu kinh doanh hàng hóa thuộc đối tượng chịu thuế của các luật này.

2. Cách tính thuế cách tính thuế hộ kinh doanh – thuế môn bài?

Mức thuế môn bài hộ kinh doanh cá thể phải đóng như sau:

– Hộ kinh doanh sản xuất muối, nuôi trồng, đánh bắt hải sản, dịch vụ hậu cần nghề cá, hộ kinh doanh có thu nhập từ 100 triệu đồng/năm trở xuống và thành lập sau ngày 25/02/2020 được miễn lệ phí môn bài năm đầu thành lập

– Doanh thu trên 100 => 300 triệu đồng/năm đóng 300.000 đồng/năm

– Doanh thu 3000 => 500 triệu đồng/năm đóng 500.000 đồng/năm

– Doanh thu 500 => đồng/năm đóng 1.000.000 đồng/năm

3. Thời điểm xác định doanh thu tính thuế môn bài hộ kinh doanh cá thể?

Hộ kinh doanh cá thể thành lập sau ngày 25/02/2020 được miễn lệ phí môn bài năm đầu tiên thành lập, do đó thời điểm bắt đầu tính doanh thu là từ tháng 1 năm tiếp theo sau năm thành lập.

4. Cách tính thuế hộ kinh doanh cá thể – thuế khoán?

Thuế GTGT và thuế TNCN hộ kinh doanh cá thể được tính như sau:

– Số thuế GTGT phải nộp = Doanh thu tính thuế * Tỷ lệ thuế GTGT

– Số thuế TNCN phải nộp = Doanh thu tính thuế * Tỷ lệ thuế TNCN.

Trên đây là bài viết chi tiết về cách tính thuế hộ kinh doanh như: thuế môn bài, thuế khoán… Hi vọng các thông tin được chia sẻ đã giúp bạn hiểu rõ hơn về cách tính thuế. Mời bạn ghé thăm fanpage của chúng tôi để cùng cập nhật các nội dung hữu ích liên quan đến nghiệp vụ kế toán nhé! Bạn cũng có thể đăng ký khoá học phù hợp với giáo viên riêng của chúng tôi để được hỗ trợ trực tiếp trong sốt quá trình học tại trung tâm. Hotline 0988.680.223 – 0982.929.939.