Trong quá trình hoạt động và phát triển kinh doanh của mình, doanh nghiệp và các hộ kinh doanh vàng bạc luôn cần tuân thủ chặt chẽ các qui định về thuế. Trong đó, đáng chú ý đến là việc thực hiện tờ khai thuế mẫu 03/GTGT. Bài viết này sẽ giúp bạn hiểu rõ hơn về tờ khai mẫu 03/GTGT, ứng dụng của nó, và cách thực hiện kê khai thuế hiệu quả.

TCT đã phát đi văn bản yêu cầu Cục Thuế các tỉnh, thành phố trực thuộc Trung ương tăng cường quản lý thuế trong lĩnh vực mua bán vàng bạc, đá quý. Trong văn bản, TCT khuyến nghị Cục Thuế các tỉnh, thành phố trực thuộc Trung ương tiếp tục rà soát tất cả doanh nghiệp, các hộ, cơ sở kinh doanh và gia công vàng bạc, đá quý trong phạm vi quản lý của mình, với trọng tâm đặc biệt là các hoạt động mua bán vàng nguyên liệu và vàng miếng.

1. Áp dụng kê khai thuế đối với hoạt động kinh doanh vàng bạc đá quý

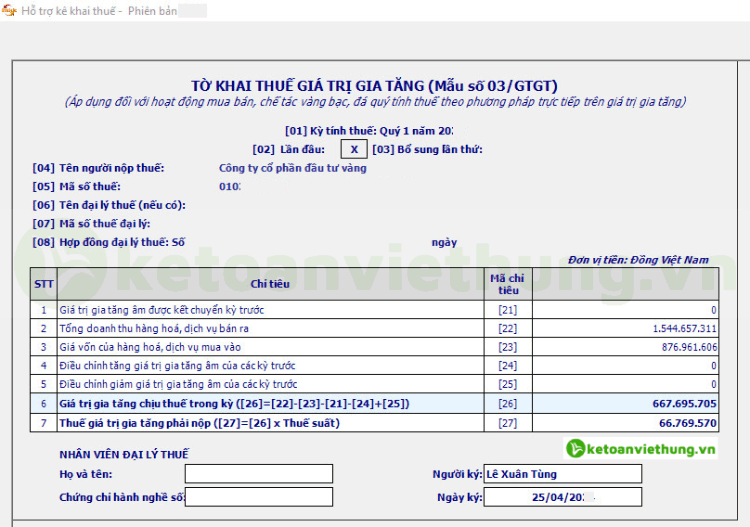

Mẫu 03/GTGT là mẫu tờ khai thuế giá trị gia tăng (GTGT) hàng tháng doanh nghiệp, hộ kinh doanh cần thực hiện. Mẫu này rất quan trọng bởi nó thể hiện số liệu thuế GTGT của doanh nghiệp trong một khoảng thời gian nhất định.

ĐỐI TƯỢNG ÁP DỤNG:

– Doanh nghiệp có doanh thu từ hoạt động kinh doanh năm trước đó từ 50 tỷ đồng trở lên.

– Doanh nghiệp mới thành lập, doanh thu từ hoạt động kinh doanh năm đầu dự kiến kể từ tháng thứ 2 đến cuối năm từ 50 tỷ đồng trở lên.

– Doanh nghiệp chuyển từ tờ khai thuế GTGT theo quý sang khai tháng, từ tháng sau tháng chuyển sẽ áp dụng mẫu 03/GTGT.

– Doanh nghiệp chuyển từ khu vực kinh doanh thuế suất 0% về khu vực kinh doanh thuế suất khác, từ tháng sau tháng chuyển sẽ áp dụng mẫu 03/GTGT.

MỨC THUẾ SUẤT ĐANG ÁP DỤNG:

Hoạt động kinh doanh vàng bạc đá quý không nằm trong danh mục hàng hóa chịu thuế GTGT 0% hoặc 5%, tính thuế GTGT cho chúng sẽ là 10%. Tuy nhiên, có thể giảm được mức thuế nếu doanh nghiệp nằm trong danh sách được giảm thuế GTGT từ 10% xuống 8% theo Nghị định 94/2023/NĐ-CP.

2. Cách tính phương pháp tính trực tiếp đối với hoạt động kinh doanh chế tác vàng bạc đá quý

“Điều 12. Phương pháp khấu trừ thuế4. Các trường hợp khác:a) Trường hợp cơ sở kinh doanh có hoạt động mua, bán, chế tác vàng, bạc, đá quý thì cơ sở kinh doanh phải hạch toán riêng hoạt động này để nộp thuế theo phương pháp tính trực tiếp trên giá trị gia tăng hướng dẫn tại Điều 13 Thông tư này.”

| Số thuế GTGT phải nộp | = | Giá trị gia tăng | x | Thuế suất thuế GTGT |

“4. Sửa đổi khoản 1 Điều 13 Thông tư số 219/2013/TT-BTC như sau:1. Số thuế GTGT phải nộp theo phương pháp tính trực tiếp trên GTGT bằng giá trị gia tăng nhân với thuế suất thuế giá trị gia tăng áp dụng đối với hoạt động mua, bán, chế tác vàng bạc, đá quý.Giá trị gia tăng của vàng, bạc, đá quý được xác định bằng giá thanh toán của vàng, bạc, đá quý bán ra trừ (-) giá thanh toán của vàng, bạc, đá quý mua vào tương ứng.Giá thanh toán của vàng, bạc, đá quý bán ra là giá thực tế bán ghi trên hóa đơn bán vàng, bạc, đá quý, bao gồm cả tiền công chế tác (nếu có), thuế giá trị gia tăng và các khoản phụ thu, phí thu thêm mà bên bán được hưởng.Giá thanh toán của vàng, bạc, đá quý mua vào được xác định bằng giá trị vàng, bạc, đá quý mua vào hoặc nhập khẩu, đã có thuế GTGT dùng cho mua bán, chế tác vàng, bạc, đá quý bán ra tương ứng.…”.

3. Lưu ý 07 chỉ tiêu quan trọng thực hiện kê khai thuế Mẫu 03/GTGT chính xác nhất

– Chỉ tiêu [21]: GTGT âm được kết chuyển kỳ trước.

Kỳ tính thuế trước (tháng/quý) không phát sinh GTGT (+) dương hoặc GTGT (+) dương không đủ bù trừ GTGT (-) thì được kết chuyển bù trừ vào GTGT của kỳ (tháng/quý) sau trong năm. Kết thúc năm dương lịch , GTGT âm không được chuyển tiếp sang năm sau.

VÍ DỤ 1: Công ty VBĐQ Thu Hương, theo tờ khai quý 2/2023 GTGT âm là 200.000.000 đồng. Tổng doanh thu VBĐQ quý 3/2023 là: 800.000.000 đồng, giá vốn VBĐQ mua vào tương ứng là 650.000.000 đồng Ta có: + GTGT của quý 2/2023 là 200.000.000 đồng được chuyển sang chỉ tiêu [21] của quý 3/2023 + Doanh thu quý 3/2023: 800.000.000 đồng + Giá vốn quý 3/2023: 650.000.000 đồng → GTGT của quý 3/2023 = -200.000.000 + 800.000.000 – 650.000.000 = -50.000.000 đồng Số tiền -50.000.000 đồng sẽ KHÔNG ĐƯỢC chuyển sang quý 4/2023. Mà tại chỉ tiêu [21] quý 4/2023 là 0 đồng. |

– Chỉ tiêu [22]: Tổng doanh thu hàng hóa, dịch vụ bán ra.

Là tổng doanh thu thực tế bán ra của VBĐQ (bao gồm cả tiền công chế tác, thuế GTGT và các khoản phụ thu, phí thu thêm mà bên bán nhận được.

VÍ DỤ 2: Công ty đá quý Việt Hưng, kinh doanh và chế tác vàng bạc đá quý, trong quý 4/2024, bán ra hàng hóa với doanh thu là 1.500.000.000 đồng, trong đó, tiền công chế tác đáng kể là 600.000.000 đồng, thuế GTGT là 150.000.000 đồng, và các khoản phụ thu, phí thu thêm mà bên bán nhận được là 50.000.000 đồng. Vậy, chỉ tiêu [22]: Tổng doanh thu hàng hóa, dịch vụ bán ra trong Mẫu 03/GTGT của quý 4/2024 sẽ được tính như sau: + Doanh thu hàng hóa: 1.500.000.000 đồng + Tiền công chế tác: 600.000.000 đồng + Thuế GTGT: 150.000.000 đồng + Khoản phụ thu, phí thu thêm: 50.000.000 đồng → Tổng doanh thu hàng hóa, dịch vụ bán ra = 1.500.000.000+ 600.000.000 + 150.000.000 + 50.000.000 = 2.300.000.000 đồng |

– Chỉ tiêu [23]: Giá vốn của hàng hóa, dịch vụ mua vào.

Giá trị của VBĐQ mua vào hoặc nhập khẩu (đã có thuế GTGT) dùng cho mua, chế tác VBĐQ bán ra tương ứng.

VÍ DỤ 3: Công ty Vàng Bạc Đá quý Minh Phúc, kinh doanh và chế tác vàng bạc đá quý, trong quý 1/2024, công ty đã mua vào nguyên liệu để chế tác đá quý với giá là 980.000.000 đồng, trong đó thuế GTGT đã bao gồm trên sản phẩm là 80.000.000 đồng. Do đó, chỉ tiêu [23]: Giá vốn của hàng hóa, dịch vụ mua vào trong Mẫu 03/GTGT của quý 1/2024 sẽ được tính như sau: + Giá vốn hàng hóa mua vào (đã bao gồm thuế GTGT) = 980.000.000 đồng Vậy, giá vốn của hàng hóa, dịch vụ mua vào sử dụng trong quý cho việc chế tác đá quý bán ra tương ứng là 980.000.000 đồng. |

– Chỉ tiêu [24]: Điều chỉnh tăng thuế GTGT âm của các kỳ trước.

Trong trường hợp kỳ tính thuế (tháng/quý) người nộp thuế phát hiện ra đã khai thiếu hoặc sai sót làm phát sinh tăng GTGT âm của kỳ (tháng/quý) tính thuế trước thì người nộp thuế được kê khai điều chỉnh.

VÍ DỤ 4: Công ty Vàng Bạc Đá quý Huyền Vũ, trong quý 3/2024 đã phát hiện ra một sai sót trong quyết toán thuế của quý 2/2024, người nộp thuế đã khai thiếu chỉ tiêu GTGT Âm lên đến 75.000.000 đồng. Theo quy định, công ty có quyền điều chỉnh tăng GTGT âm của kỳ trước. Do đó, trong Mẫu 03/GTGT của quý 3/2024, chỉ tiêu [24]: Điều chỉnh tăng thuế GTGT âm của các kỳ trước sẽ được ghi nhận là 75.000.000 đồng, là số tiền công ty phát hiện đã khai thiếu từ quý 2/2024. |

– Chỉ tiêu [25]: Điều chỉnh giảm thuế GTGT âm của các kỳ trước.

Trong trường hợp kỳ tính thuế (tháng/quý) người nộp thuế phát hiện ra đã khai thiếu hoặc sai sót làm phát sinh giảm GTGT âm của kỳ (tháng/quý) tính thuế trước thì người nộp thuế được kê khai điều chỉnh.

VÍ DỤ 5: Công ty Vàng Bạc Đá quý Thanh An, trong quý 2/2024 đã phát hiện ra một sai sót trong quyết toán thuế của quý 1/2024, người nộp thuế đã khai thừa thuế GTGT Âm 35.000.000 đồng. Theo quy định, công ty có quyền điều chỉnh giảm GTGT âm của kỳ trước. Do đó, trong Mẫu 03/GTGT của quý 2/2024, chỉ tiêu [25]: Điều chỉnh giảm thuế GTGT âm của các kỳ trước sẽ được ghi nhận là 35.000.000 đồng, là số tiền công ty phát hiện đã khai thừa từ quý 1/2024. |

XEM THÊM:

Hạch toán xuất bán thành phẩm công ty vàng bạc đá quý

Quy trình kế toán trong doanh nghiệp vàng bạc đá quý như thế nào?

4. Các bước kê khai thuế Mẫu 03/GTGT theo Thông tư 80

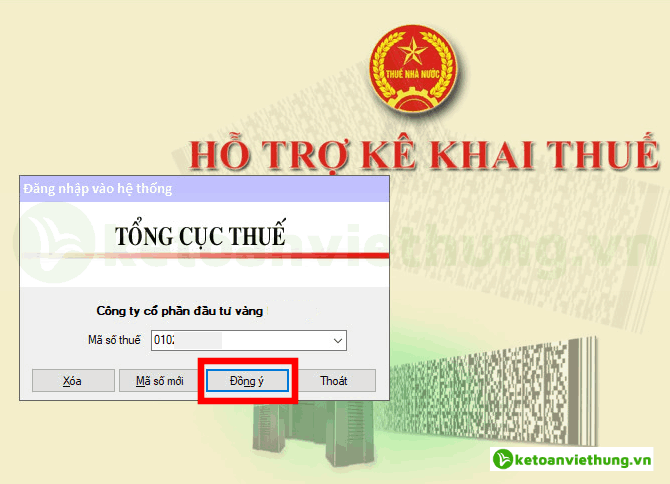

BƯỚC 1: Truy cập hệ thống Hỗ trợ kê khai thuế HTKK (cập nhật phiên bản mới nhất)

– “Đăng nhập” vào hệ thống

– “Mã số thuế” của doanh nghiệp mình và chọn “Đồng ý”

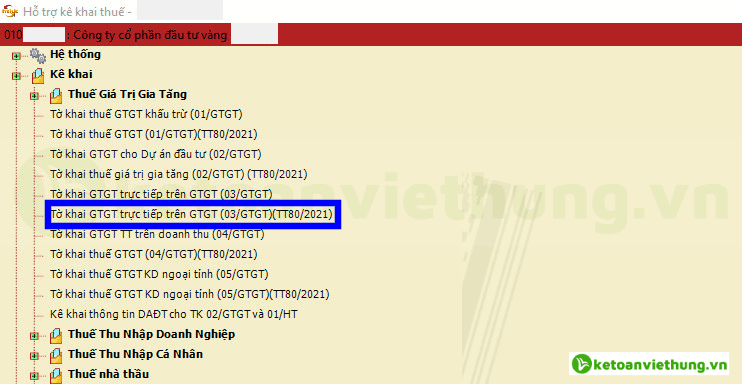

BƯỚC 2: Hiển thị phân hệ “Thuế giá trị gia tăng”.

Tại đây chọn “Tờ khai GTGT trực tiếp trên GTGT (03/GTGT)(TT80/2021)”

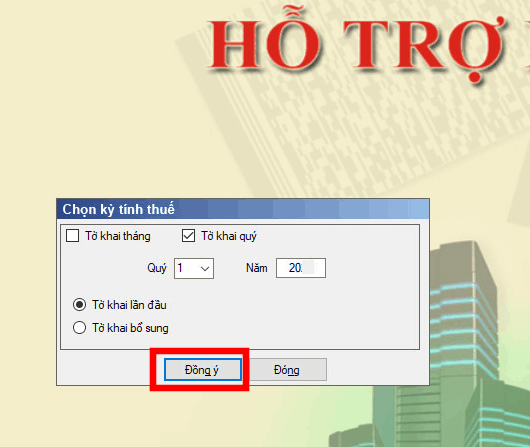

BƯỚC 3: Hiển thị phân hệ “Chọn kỳ tính thuế”.

Tại đây ví dụ chọn “Tờ khai quý → Quý 1 → Năm 20xx” tương ứng, chọn “Tờ khai lần đầu”, chọn “Đồng ý”

BƯỚC 4: Hoàn tất Mẫu 03/GTGT theo Thông tư 80

Màn hình hiển thị: