Thuế GTGT vãng lai là một trong những loại thuế kế toán thường hay gặp trong vấn đề kê khai Thuế của những đối tượng trong lĩnh vực xây dựng. Vậy thuế giá trị gia tăng vãng lai là như thế nào? Những quy định kế toán viên cần biết về thuế giá trị gia tăng vãng lai như thế nào? Bài viết này của Trung tâm đào tạo kế toán Việt Hưng sẽ giúp các bạn kế toán viên biết được thuế giá trị gia tăng vãng lai ngoại tỉnh – những quy định về loại thuế vãng lai kế toán cần phải biết.

1. Thuế GTGT vãng lai ngoại tỉnh là như thế nào?

Thuế thu nhập vãng lai được hiểu là loại thuế giá trị gia tăng (1% hay 2%) mà chính người nộp thuế sẽ nôp lên Cơ quan thuế khi có bất kỳ phát sinh về hoạt động kinh doanh, lắp ráp, xây dựng nhưng không cần thành lập một đơn vị trực thuộc nào tại địa phương cấp tỉnh ( không thuộc cùng một tỉnh đối với nơi đang đặt trụ sở chính).

Bạn có thể hiểu được thuế vãng lai chính là thuế ngoại tỉnh (thường sẽ được áp dụng khi đơn vị, tổ chức của bạn tiến hành kinh doanh, buôn bán với những tỉnh khác nhau) với địa điểm doanh nghiệp, công ty của bạn đặt trụ sở chính dựa trên giấy đăng ký kinh doanh.

Đối tượng phải nộp thuế giá trị gia tăng vãng lai:

– Doạnh nghiệp hiện đang có hoạt động kinh doanh, lắp đặt và xây dựng ngoại tỉnh.

– Doanh nghiệp hiện đang có hoạt động về kinh doanh và có cơ sở sản xuất thuộc tỉnh khác nhưng không thực hiện kê khai, hạch toán Thuế.

Ví dụ:

Công ty HIK có phát sinh hoạt động lắp đặt tại tỉnh Quảng Bình, nhưng không thành lập chi nhánh tại tỉnh này, và trụ sở chính của công ty HIK ở Đà Nẵng. Lúc này, Công ty HIK phải thực hiện quá trình kê khai thuế dựa trên doanh thu chưa có Thuế giá trị gia tăng, nộp lên chi cục Thuế tỉnh Quảng Bình.

2. Trường hợp phải kê khai thuế GTGT vãng lai ngoại tỉnh

Căn cứ theo Điểm a Khoản 1 Điều 2 Thông tư số 26/2015/TT – BTC ban hành vào ngày 27 tháng 02 năm 2015 của Bộ tài chính thực hiện sửa đổi, bổ sung điều 11 ( được bổ sung, sửa đổi theo Thông tư số 119/2014/TT – BTC ngày 25 tháng 08 nă 2014 của Bộ tài chính:

– Trường hợp người nộp thuế có phát sinh hoạt động kinh doanh, xây dựng, lặp đặt hay bán hàng vãng lai ngoại tỉnh và giá trị của công trình xây dựng, lắp đặt hay bán hàng vãng lai ngoại tỉnh đã bao gồm thuế giá trị gia tăng từ 1 tỷ đồng trở lên ngay tại địa phương đó

– Nếu là hoạt động theo hình thức chuyển nhượng bất động sản ngoại tỉnh nhưng không có thành lập chi nhánh trực thuộc tại địa phương đó thì bắt buộc phải kê khai thuế giá trị gia tăng vãng lai ở địa phương đó.

Ví dụ 1: Công ty LKN có trụ sở chính tại Đà Nẵng và đang thực hiện xây dựng công trình tại Huế do công ty HYU là chủ đầu tư. Thì lúc này Công ty LKN phải thực hiện quá trình kê khai thuế giá trị gia tăng vãng lai tại Huế.

Ví dụ 2: Công ty LKN có trụ sở ở Đà Nẵng, nhưng lại có hợp đồng dự án chung cư tại Quảng Bình, và ngay sau đó Công ty HJK đang bán lại căn hộ, xuất hóa đơn cho khác hàng thì công ty LKN phải thực hiện kê khai thuế giá trị gia tăng vãng lại tại Quảng Bình.

⇒ Như vậy, chúng ta có thể tóm tắt lại các trường hợp phải đóng Thuế giá trị gia tăng vãng lai bao gồm:

– Cơ sở sản xuất trực thuộc nhưng khác tỉnh, không thực hiện hạch toán kế toán, không thực hiện kê khai thuế

– Có hoạt động phát sinh về kinh doanh, xây dựng, lắp đăt, bán hàng vãng lai ngoại tỉnh, chuyển nhượng về bất động sản ngoại tỉnh, và không thành lập đơn vị trực thuộc ở địa phương cấp tỉnh khác với trụ sở chính

XEM THÊM

3. Kê khai Thuế GTGT thu nhập vãng lai ngoại tỉnh

Căn cứ theo khoan 6 Điều 10 Chương II Thông tư 28/2011/TT – BTC ban hành vào ngày Trước khi tiến hành hoạt động kê khai Thuế, kế toán cần phải xác định được mức Thuế giá trị gia tăng vãng lai tạm tính gồm:

– Đối với hàng hóa, dịch vụ chịu Thuế suất Thuế giá trị gia tăng 10% thì mức thuế suất Thuế giá trị gia tăng vãng lai phải chịu là 2%

– Đối với hàng hóa, dịch vụ chịu Thuế suất Thuế giá trị gia tăng 5% thì mức Thuế suất Thuế giá trị gia tăng vãng lai phải chịu là 1%

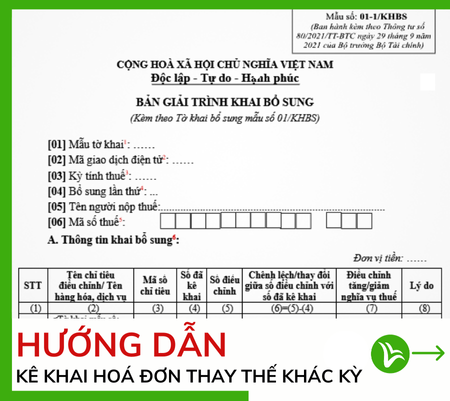

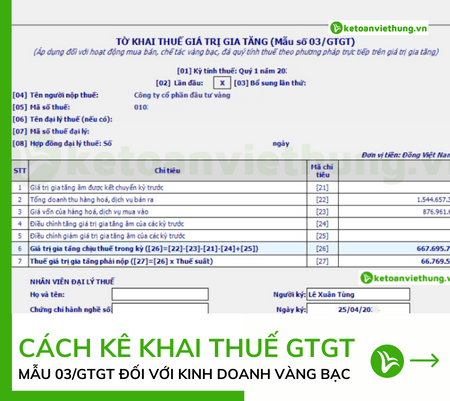

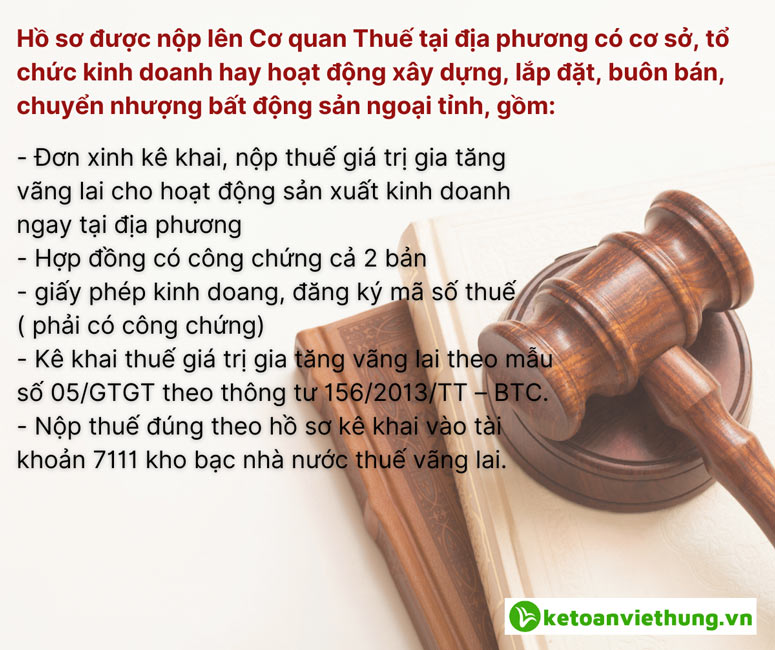

Hồ sơ kê khai Thuế giá trị gia tăng đối với hoạt động về hình thức kinh doanh xây dựng, lắp đặt, buôn bán hàng hóa, dịch vụ vãng lai ngoại tỉnh sẽ được kê khai tại tờ khai thuế giá trị gia tăng theo mẫu 05/GTGT.

Hồ sơ kê khai thuế giá trị gia tăng đối với hình thức kinh doanh xây dựng, lắp đặt hay buôn bán hàng hóa, dịch vụ vãng lai ngoại tỉnh sẽ được nộp theo những lần phát sinh doanh thu. Với trường hợp phát sinh doanh thu nhiều lần nộp hồ sơ kê khai Thuế vào một tháng thì người nộp thuế được đăng ký với Chi cục Thuế tại nơi nộp hồ sơ kê khai Thuế để chuyển sang hồ sơ kê khai Thuế giá trị gia tăng theo tháng.

⇒ Như vậy, hồ sơ kê khai thuế giá trị gia tăng vãng lai sẽ bao gồm:

3. Quy trình thực hiện kê khai Thuế GTGT vãng lai ngoại tỉnh

Tất cả những quy trình về việc kê khai, nộp thuế hiện nay đều được thực hiện thông qua trang mạng điện tử. Việc thực hiện quy trình kê khai thuế giá trị gia tăng vãng lai được thực hiện lần lượt ngay tại nơi kinh doanh rồi khấu trừ ở trụ sở chính

3.1 Kê khai Thuế GTGT vãng lai ngoại tỉnh ở nơi có hoạt động kinh doanh

Khi thực hiện quá trình xuất hóa đơn cho khách hàng, kế toán có thể thực hiện đồng thời việc kê khai thuế giá trị gia tăng vãng lai:

– Truy cập vào phần mềm hệ thống kế toán – Chọn Thuế giá trị gia tăng – tờ khai thuế giá trị gia tăng kinh doanh ngoại tỉnh ( theo mẫu số 05/GTGT) – tờ khai cho lần phát sinh.

– Tiến hành điền tất cả các thông tin thật đầy đủ theo đúng tờ khai 05/GTGT, nhấn kết xuất, nộp tờ khai lên Cơ quan Thuế ở nơi kinh doanh xây dựng.

– Sau đó, kế toán cần nộp thuế giá trị gia tăng vào kho bạc nhà nước tại nơi có hoạt động kinh doanh xây dựng, và được cấp giấy chứng từ khấu trừ Thuế (những giấy tờ chứng minh đã nộp Thuế thì nên lưu trữ lại).

3.2 Kê khai thuế GTGT vãng lai đối với trụ sở chính

Khi đã nhận được chứng từ về khấu trừ Thuế, kế toán ở trụ sở chính cần phải đăng nhập vào phần mềm hệ thống kê khai – chọn mẫu kê khai 01/ GTGT tờ khai thuế giá trị gia tăng khấu trừ – lựa chọn phụ lục 01 – 1/GTGT, 01 – 2/GTGT, 01 – 5/GTGT

Trong phần phụ lục mẫu số 01 – 5/GTGT, kế toán cần phải điền đầy đủ tất cả các thông tin dựa theo chứng từ khấu trừ thuế và nhấn ghi. Sau đó, phần mềm cũng tự động cập nhật toàn bộ số tiền vào chỉ tiêu 39 trên tờ kê khai Thuế

Thuế giá trị gia tăng vãng lai cũng được tính dựa theo doanh thu của giá chưa Thuế giá trị gia tăng của sản phẩm tiêu thụ hay sản xuất ra ngay tại địa phương:

– Thuế 2% đối với những hàng hóa chịu mức thuế suất thuế là 10%

– Thuế 2% đối với những hàng hóa chịu mức Thuế suất 5%

@ketoanviethung Con đường sự nghiệp của bạn sẽ dễ dàng hơn nếu bạn biết bí kíp này #ketoanviethung #ketoan #ketoanthucte #kienthucketoan #hocketoanonline #thunhap #kynang #learnontiktok #GiangSinh2022 #xuhuong2022

4. Một số trường hợp được miễn thuế GTGT vãng lai

Không phải tất cả các hoạt động ngoại tỉnh đều phải nộp thuế giá trị gia tăng vãng lai, một số trường hợp được nêu dưới đây sẽ không cần phải nộp thuế giá trị gia tăng vãng lai bao gồm:

– Bán sản phẩm và giao đến công trình ngoại tỉnh: đối với trường hợp bán hàng đến công trình ngoại tỉnh thì sẽ không được tính là hoạt động bán hàng vãng lai và cũng chỉ cần nộp thuế lên cơ quan Thuế. Ngoài ra, cũng được miễn kê khai nộp thuế giá trị gia tăng vãng lai ngay tại nơi được giao hàng.

– Hoạt động sửa chữa thiết bị ngoại tỉnh: đối với hoạt động sửa chữa máy móc ngoại tỉnh, bạn cần phải hiểu đây không phải là hoạt động xây dựng hay lắp đặt thiết bị ngoại tỉnh, nên sẽ được miễn kê khai thuế giá trị gia tăng vãng lai, và chỉ thực hiện nộp thuế ở trụ sở chính.

– Bán hàng ở kho ngoại tỉnh: sử dụng dịch vụ bán hàng, hay sửa chữa máy móc thuộc những dự án ngoại tỉnh, và hoạt động này cũng được tính là không phải xây dựng, lắp đặt hay bán hàng vãng lai nên chỉ cần kê khai Thuế ở trụ sở chính

– Hoạt động về việc cho thuê máy móc: khi công ty, tổ chức, đơn vị tiến hành cho thuê máy ở địa phương khác nhưng không phải là hoạt động lắp đặt, xây dựng hay bán hàng thì cũng được miễn thuế giá trị gia tăng vãng lai ngoại tỉnh.

– Những hoạt động xây dựng với công trình dưới 1 tỷ đồng: Căn cứ theo điểm a khoản 1 Điều 2 của thông tư 26/2015/TT – BTC ban hành, công trình có giá trị dưới 1 tỷ đồng thì không cần phải kê khai thuế giá trị gia tăng vãng lai và chỉ cần nộp thuế ngay tại trụ sở chính.

– Mức doanh thu vãng lai ngoại tỉnh dưới 1 tỷ đồng cũng được miễn thuế vãng lai và đối với trường hợp này các bạn cũng nên lưu ý thêm sẽ không áp dụng cho việc chuyển nhượng bất động sản

– Hoạt động kinh doanh hay buôn bán tại chỗ.

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán thuế GTGT vãng lai cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan

Bài viết của Trung tâm đào tạo kế toán Việt Hưng đã giúp các bạn biết được thuế giá trị gia tăng vãng lai là gì? Những quy định kế toán cần phải biết về thuế GTGT vãng lai. Việt Hưng vẫn luôn chiêu sinh các khóa học mới về Thuế, nếu các bạn muốn hiểu rõ hơn về Thuế hãy tham gia vào các khóa học này để nâng cao thêm chuyên môn, lĩnh vực về thuế nhé.