Khi phát sinh thuế môn bài phải nộp. Khi nộp thuế môn bài vào Ngân sách Nhà nước. Kế toán hạch toán thuế môn bài như thế nào? Kế toán Việt Hưng sẽ hướng dẫn bạn đọc phương pháp hạch toán thuế môn bài trong bài viết dưới đây.

1. Thuế môn bài là gì?

Thuế môn bài

- Là một sắc thuế trực thu và thường là định ngạch đánh vào giấy phép kinh doanh (môn bài) của các doanh nghiệp và hộ kinh doanh.

- Thuế môn bài được thu hàng năm.

- Mức thu phân theo bậc, dựa vào số vốn đăng ký hoặc doanh thu của năm kinh doanh kế trước hoặc giá trị gia tăng của năm kinh doanh kế trước tùy từng nước và từng địa phương.

Thuế trực thu:

- Là lọai thuế mà cá nhân nộp thuế thu nhập về khỏan tiến kiếm được do sức lao động, tiến cho thuê tài sản, tiền thu được từ cổ phiếu hay lãi suất.

- Các doanh nghiệp nộp thuế lợi tức được tính theo mức lợi nhuận có thể bị đánh thuế của họ sau khi đả trừ đi chi phí. Các doanh nghiệp cũng thay mặt cho những người làm công cho họ nộp tiền đóng góp vào bảo hiểm quốc gia.

Thuế gián thu:

- Là lọai thuế đánh vào việc tiêu thụ hàng hóa và dịch vụ.

- Nguồn thu nhập thuế gián thu quan trọng nhất là thuế giá trị gia tăng (VAT).

- Trên thực tế đó là thuế đánh vào hàng bán (khác với thuế tiêu thụ được thu vào điểm bán hàng cuối cùng, đối với ngừơi tiêu dùng thì VAT được thu ở những giai đọan khác nhau của quá trình sản xuất).

Thuế định ngạch:

- Là đánh một lượng cố định vào tất cả các đối tượng thu của sắc thuế. Ví dụ: thuế cầu đường, lệ phí sử dụng dịch vụ sân bay

2. Mức đóng thuế môn bài mới nhất năm 2019

- Với doanh nghiệp thành lập từ 2018 trở về trước và doanh nghiệp thành lập trong khoảng thời gian 01/01/2019 – 30/06/2019 thuế môn bài tính như sau:

| Các bậc thuế môn bài | Vốn điều lệ hoặc vốn đầu tư | Tiền thuế môn bài phải nộp |

| 1 | Trên 10 tỷ đồng | 3.000.000 đồng/năm |

| 2 | Từ 10 tỷ đồng trở xuống | 2.000.000 đồng/năm |

| 3 | Đơn vị trực thuộc (chi nhánh, VPĐD, địa điểm kinh doanh) | 1.000.000 đồng/năm |

- Với doanh nghiệp thành lập từ ngày 01/07/2019 – 31/12/2019 thuế môn bài được phải nộp như sau:

| Các bậc thuế môn bài | Vốn điều lệ hoặc vốn đầu tư | Tiền thuế môn bài phải nộp |

| 1 | Trên 10 tỷ đồng | 1.500.000 đồng/năm |

| 2 | Từ 10 tỷ đồng trở xuống | 1.000.000 đồng/năm |

| 3 | Đơn vị trực thuộc (chi nhánh, VPĐD, địa điểm kinh doanh) | 500.000 đồng/năm |

Lưu ý:

Tùy thuộc vào thời điểm thành lập mà người nộp thuế (bao gồm tổ chức, cá nhân kinh doanh) có thể có những ưu đãi như sau:

- Nếu doanh nghiệp cá nhân kinh doanh được cấp mã số doanh nghiệp, mã số thuế trong vòng 6 tháng đầu năm thì nộp thuế theo mức cả năm.

- Nếu thành lập vào 6 tháng cuối năm (từ đầu tháng 7 đến cuối tháng 12) thì chỉ phải nộp 1 nửa số tiền của cả năm.

3. Hạch toán thuế môn bài theo TT 133

Tài khoản hạch toán thuế môn bài theo Thông tư 133/2016/TT-BTC:

Khi hạch toán thuế môn bài ta dùng các tài khoản sau:

- Tài khoản 642 (6422).

- Tài khoản 333 (3338).

- Tài khoản 111, hoặc 112.

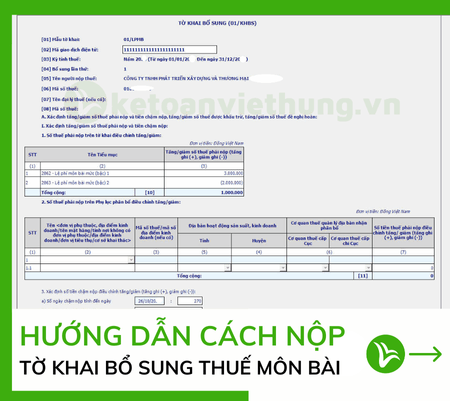

Cách hạch toán thuế môn bài chi tiết

- Khai kê khai thuế môn bài hàng năm phải nộp, kế toán ghi:

Nợ TK 6422: Tiền thuế môn bài phải nộp.

Có TK 3338: Tiền thuế môn bài phải nộp.

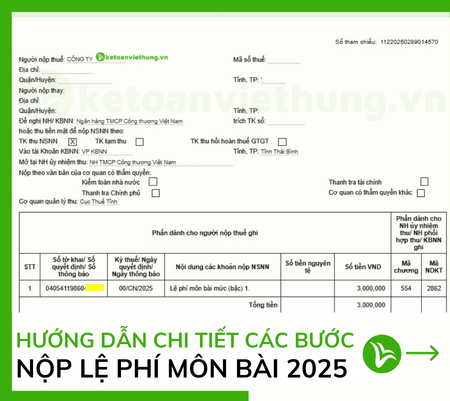

- Khi nộp thuế môn bài vào Ngân sách Nhà nước.

Nợ TK 3338: Tiền thuế môn bài thực nộp vào Ngân sách Nhà nước.

Có TK 111: Tiền thuế môn bài thực nộp Ngân sách Nhà nước (nếu nộp bằng tiền mặt).

Có TK 112: Tiền thuế môn bài thực nộp Ngân sách Nhà nước (nếu nộp bằng tiền gửi ngân hàng)

Thuế môn bài là loại thuế thu theo năm, được tính vào khoản chi phí quản lý DN và được tính vào chi phí được trừ khi tính thuế TNDN. Năm 2019, mức thuế môn bài có những thay đổi kế toán viên cần cập nhập kịp thời mức thuế phải đóng. Hy vọng với những thông tin hữu ích mà Kế toán Việt Hưng chia sẻ trong bài viết trên, sẽ trở thành tài liệu tham khảo cho các bạn. Chúc các bạn thành công.