Việc kê khai và nộp thuế là do doanh nghiệp xác định nhưng cơ quan thuế lại là nơi kiểm tra và phát hiện sai sót, loại bỏ bớt chi phí (không đủ điều kiện tính vào chi phí được trừ). Hoặc bỏ bớt số thuế GTGT được khấu trừ làm tăng tiền thuế GTGT phải nộp. Như vậy doanh nghiệp sẽ bị truy thu thuế.

Khi DN bị truy thu tiền thuế phải nộp, và phải nộp phạt tiền thuế. Thì các khoản này sẽ được hạch toán vào đâu, hạch toán các khoản nộp phạt thuế, truy thu thuế như thế nào. Rất nhiều quan điểm xoay quanh việc cách hạch toán tiền nộp phạt thuế, truy thu thuế này như thế nào. Có bạn kế toán cho là: những khoản truy thu thuế, hay phạt thuế, nên hạch toán vào TK 811. Cuối năm khi xác định thuế TNDN thì loại trừ khoản này trước khi tính thuế. Vậy, theo bạn hạch toán vào TK 4211 hay TK 811? Hôm nay Kế toán Việt Hưng sẽ giúp các bạn giải quyết những thắc mắc này.

Những khoản truy thu thuế được tính vào nghĩa vụ thuế của doanh nghiệp. Và những khoản nộp phạt tiền thuế không được tính vào chi phí được trừ.

1. Bản quy định về làm hạch toán tiền nộp phạt thuế, truy thu thuế

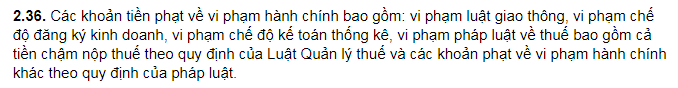

Theo Điều 6, khoản 2, điểm 2.36 Thông tư 78/2014/TT-BTC quy định:

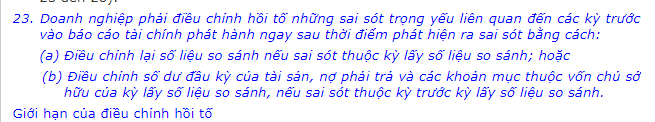

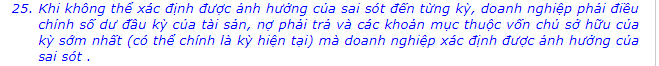

Hầu hết những quyết định truy thu thuế, phạt thuế đều là những sai sót trọng yếu, liên quan tới các kỳ trước. Theo quy định tại chuẩn mực kế toán số 29. tại đoạn 23, 25 quy định:

Theo chuẩn mực kế toán, những khoản truy thu, phạt thuế, được điều chỉnh vào số dư đầu kỳ của tài sản và các khoản nợ phải trả. Và các khoản mục thuộc vốn chủ sở hữu của năm hiện tại (năm thực hiện việc kiểm tra). Như vậy, số dư đầu kỳ của năm hiện tại. Sẽ là số đúng sau khi đã điều chỉnh những số liệu bị truy thu hay phạt thuế của những năm trước.

2. Hướng dẫn hạch toán tiền nộp phạt thuế, truy thu thuế

2.1. Khi doanh nghiệp phải nộp phải tiền thuế, phải hạch toán theo bút toán:

– DN nhận được thông báo nộp phạt

Nợ TK 811: Chi phí khác

Có TK 3339: Phí, lệ phí và các khoản phải nộp

– Nộp tiền phạt

Nợ TK 3339: phí, lệ phí và các khoản phải nộp

Có TK 111/112

– Cuối kỳ kết chuyển:

Nợ TK 911

Có TK 811

Về bản chất, hạch toán vào TK 811, hay 4211 đều làm giảm lợi nhuận kế toán của doanh nghiệp. Nếu hạch toán vào TK 4211 là giảm lãi của năm trước. Hạch toán vào TK 811 là giảm lãi của năm nay. Cụ thể trong từng trường hợp như sau

2.2. Hạch toán vào TK 4211

2.2.1. Hạch toán số thuế phải truy thu thêm

– Thuế GTGT truy thu thêm:

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3331 – Thuế GTGT phải nộp

– Thuế TNDN truy thu thêm:

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3334 – Thuế TNDN phải nộp

2.2.2. Thuế Thu nhập cá nhân truy thu thêm:

– Trường hợp khấu trừ vào tiền lương của người lao động kỳ này

Nợ TK 334- Phải trả người lao động

Có TK 3335 – Thuế TNCN phải nộp

– Trường hợp do công ty phải trả

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3335 – Thuế TNCN phải nộp

– Khi nộp tiền thuế truy thu thêm:

Nợ TK 3331, 3334, 3335

Có TK 111, 112

– Điều chỉnh số trích KH TSCĐ

Nợ TK 214 – Hao mòn TSCĐ

Có TK 4211 – Lợi nhuận chưa phân phối năm trước.

Lưu ý: Các TH điều chỉnh nêu trên Công ty không phải lập lại sổ sách kế toán. Cũng như lập lại tờ khai quyết toán thuế TNDN, tờ khai thuế GTGT của các kỳ trước.

2.3. Hạch toán vào TK 811

2.3.1. Hạch toán số thuế phải truy thu thêm

Trường hợp Công ty bị truy thu thuế GTGT, thuế TNDN thì tại thời điểm nhận được quyết định xử lý truy thu, DN hạch toán

– Hạch toán tiền Thuế GTGT truy thu:

Nợ TK 811 – Chi phí khác.

Có TK 3331 – Thuế GTGT phải nộp.

– Hạch toán tiền Thuế TNDN truy thu:

Nợ TK 821 – Chi phí thuế TNDN

Có TK 3334 – Thuế TNDN phải nộp.

– Khi nộp tiền thuế:

Nợ 3331, 3334

Có 111,112

2.3.2. Hạch toán tiền phạt, tiền chậm nộp thuế

– Khi nhận quyết định xử lý:

Nợ TK 811: Chi phí khác

Có TK 3339: Phí lệ phí và các khoản phải nộp

– Khi nộp tiền phạt:

Nợ TK 3339: Phí lệ phí và các khoản phải nộp

Có TK 111/112.

Các trường hợp điều chỉnh bên trên đơn vị không phải lập lại sổ sách kế toán, cũng như không phải lập lại tờ khai quyết toán thuế TNDN, tờ khai thuế GTGT của các kỳ trước. Cuối năm tài chính khi quyết toán thuế TNDN DN tự loại phần chi phí không được tính vào phần chi phí hợp lý được khấu trừ thuế TNDN trên tờ khai quyết toán theo quy định của luật thuế TNDN

Ví dụ: Sau khi kiểm tra quyết toán, doanh nghiệp A bị truy thu số thuế GTGT là 100 tr, thuế TNCN là 35 tr, thuế TNDN là 20 tr. Tiền phạt là 45 tr. Trong đó chi phí bị loại có 12 tr là khấu hao TSCĐ vượt định mức. Giả sử, doanh nghiệp không truy thu được thuế TNCN, và không muốn có chênh lệch tạm thời về khấu hao TSCĐ.

2.4. Khi nhận được quyết định truy thu và phạt, hạch toán:

Nợ TK 4211, hoặc TK 811/ Có TK 3331: 100 tr

Nợ TK 4211, hoặc TK 811 / Có TK 3334: 20tr

Nợ TK 4211, hoặc TK 811/ Có TK 3335: 35 tr

Nợ TK 4211, hoặc TK 811/ Có TK 214: 12 tr

2.5. Khi nộp tiền truy thu và nộp phạt, hạch toán:

Nợ TK 3331/ Có TK 111,112: 100 tr

Nợ TK 3334/ Có TK 111,112: 20tr

Nợ TK 3335/ Có TK 111,112: 35 tr

Nợ TK 421, hoặc TK 811/ Có TK 111, 112: 45 tr

Nếu hạch toán vào TK 811, cuối kỳ, khi quyết toán thuế TNDN, bạn đưa vào chỉ tiêu B4: Các khoản chi không được trừ khi xác định thu nhập chịu thuế tại Tờ khai quyết toán thuế TNDN Mẫu 03/TNDN số tiền là 212 tr.

Vậy bạn hãy lựa cho mình cách làm phù hợp nhất, và nhớ là các khoản thuế truy thu phải hạch toán qua TK 333.

LƯU Ý:

– Đối với số liệu sổ sách, tờ khai quyết toán thuế, BCTC của các năm bị sai sót truy thu:

– Quyết toán thuế TNDN chỉ khai bổ sung, điều chỉnh khi người nộp thuế tự phát hiện ra sai sót trước khi cơ quan thuế công bố quyết định thanh tra, kiểm tra.

– Trường hợp của đơn vị đã có quyết định thanh tra, kiểm tra thuế thì không được khai bổ sung, điều chỉnh quyết toán thuế.

– Đơn vị không điều chỉnh lại sổ sách kế toán của các năm đã được kiểm toán.

Để tránh trường hợp phải nộp phạt tiền chậm nộp tiền thuế. Kế toán cần phải chú ý nộp đúng thời hạn các loại tờ khai và tiền thuế phải nộp.

Trên đây kế toán Việt Hưng vừa hướng dẫn các bạn cách hạch toán tiền nộp phạt thuế, truy thu thuế. Nếu các bạn muốn tham gia các khóa học quyết toán thuế hãy tham khảo các khóa học kế toán doanh nghiệp các khóa học tổng hợp thực tế tại Kế toán Việt Hưng. Chúc các bạn thành công!

Công ty hiện tại của e ngày trước có CTY mẹ bên Hàn quốc, Hồi năm 2015 có nhập máy móc thiết bị của công ty mẹ khoảng 170.000 Usd chưa trả đồng nào, đã tiến hành xin hoàn thuế VAT vào năm 2015( hoàn đầu tư), Đến tận bây giờ năm 2022, công nợ vẫn chưa trả đồng nào, và công ty mẹ thì đã phá sản từ 2018, nói chung là k có cách nào chuyển tiền trả nợ. Vấn đề ở đây là nếu không trả nợ cho Công ty mẹ thì sẽ bị truy thu khoản VAT đã hoàn, đồng thời cái phần công nợ sẽ phải ghi tăng thu nhập khác làm tăng lợi nhuận của CTY. Sếp e hiện có 1 CTY khác ở bên hàn quốc đang phát sinh hoạt động mua bán hàng hoá với cty e, và hiện vẫn nợ tiền chưa trả bên e. Vậy e muốn hỏi là liệu có thể lập biên bản bù trừ công nợ, gán nợ cho CTY kia bên hàn được không ạ?

Chào bạn, với câu hỏi này Kế Toán Việt Hưng xin trả lời như sau:

Được bạn nhé. Đơn vị thực hiện bù trừ công nợ qua bên thứ ba thì phải có biên bản bù trừ công nợ của ba (3) bên làm căn cứ khấu trừ thuế. Bạn đọc quy định thanh toán bù trừ công nợ với bên thứ ba tại công văn 110280/CTHN-TTHT để hiểu rõ hơn nhé

Bạn muốn đặt câu hỏi và nhận câu trả lời nhanh nhất về nghiệp vụ kế toán, truy cập ngay Cộng Đồng Làm Kế Toán https://www.facebook.com/groups/congdonglamketoan/ của chúng tôi nhé! Hotline tư vấn về khóa học: 0988.680.223