Hiện nay TCT đã đưa ra phụ lục giảm thuế GTGT theo nghị quyết 101/2023 và nghị định số 44/2023/ NĐ-CP trên hỗ trợ kê khai thuế. Qua bài viết sau đây, Kế Toán Việt Hưng sẽ hướng dẫn chi tiết hộ kinh doanh lập phụ lục giảm thuế GTGT.

Ngày 30/6/2023 theo Nghị định 44/2023/NĐ-CP quy định về việc giảm thuế GTGT cho một số mặt hàng. Mức thuế cũ là 10% giờ giảm xuống còn 8%, quy định này có hiệu lực từ ngày 01/07/2023 đến hết ngày 31/12/2023.

1. Một số chú ý của Nghị định 44/2023/NĐ-CP về việc giảm thuế GTGT

Những mặt hàng giảm thuế GTGT từ 10% xuống 8% là những nhóm hàng hóa đang sử dụng mức thuế 10%.

Một số nhóm hàng hóa không chịu thuế 5% thì không được áp dụng giảm thuế.

Việc giảm thuế tùy từng loại hàng hóa được dựa vào các khâu như: nhập khẩu, gia công, kinh doanh thương mại hoặc sản xuất…

Mức giảm thuế suất được giảm từ 10% xuống 8% được áp dụng từ ngày 01/07/2023 đến hết ngày 31/12/2023.

2. Thủ tục thực hiện giảm thuế GTGT của các hộ kinh doanh

Doanh nghiệp tính thế theo phương pháp khấu trừ: khi tiến hành lập hóa đơn GTGT những hàng hóa thuộc diện được giảm thuế, tại mục thuế suất thuế giá trị gia tăng ghi 8% tiền thuế GTGT, tổng số tiền người mua sẽ thanh toán. Dựa vào hóa đơn bên bán sẽ kê khai thuế đầu ra, còn bên mua kê khai thuế đầu vào.

Các cơ sở kinh doanh trong đó bao gồm hộ kinh doanh, cá nhân kinh doanh tính thuế theo phương pháp tỷ lệ % trên doanh thu của đơn vị đạt được. Khi thực hiện lập hóa đơn, tại mục “ thành tiền” ghi số tiền trước khi giảm. Sau đó đến dòng “cộng tiền hàng hóa, dịch vụ” ghi số tiền đã giảm với tỷ lệ trên doanh thu. Bên cạnh đó sẽ ghi chú thêm là đã giảm số tiền ứng với % tỷ lệ doanh thu theo Nghị quyết số 43/2022/QH15.

Cơ sở phải lập hóa đơn riêng cho hàng hóa được giảm thuế. Trương hợp không lập hóa đơn thì số hàng hóa đó không được giảm thuế giá trị gia tăng.

Trương hợp cơ sở kinh doanh thuộc diện được giảm thuế đã đặt in hóa đơn có in sẵn mệnh giá chưa sử dụng, và đang tiếp tục sử dụng. Thì cơ sở kinh doanh phải đóng dấu theo giá giảm là 2% thuế GTGT.

Các cơ sở kinh doanh sẽ tiến hành kê khai hàng hóa được miễn giảm thuế giá trị gia tăng theo mẫu 01 theo Nghị định cùng với tờ khai thuế giá trị gia tăng.

3. Bật mí cách lập phụ lục giảm thuế GTGT chi tiết nhất

Có 2 phương pháp được áp dụng trong việc lập phụ lục giảm thuế GTGT đó là:

Lập phụ lục giảm thuế GTGT theo phương pháp khấu trừ

Trước tiên truy cập vào ứng dụng HTKK, chọn mục tờ khai thuế GTGT. sau đó, nhập “ Mã số thuế” của công ty và chọn vào ô đồng ý.

Tiếp theo chọn “Thuế GTGT” và chọn mẫu tờ khai thuế GTGT 01/GTGT( áp dụng thông tư 80/2021). Sau đó chọn tiếp vào mục cơ quan quản lý thuế của công ty mình.

Chọn vào mục tờ khai tháng hoặc tờ khai quý tùy vào mức kê khai của đơn vị. Tiếp tục chọn tờ khai lần đầu và đến mục chọn phụ lục kê khai, bạn kéo và chọn PL 101/2023/QH15 và bấm vào nút đồng ý.

Lúc này HTKK sẽ nổi lên mục phụ lục, bấm vào và thực hiện kê khai phụ lục giảm thuế GTGT. Tại mục này bạn sẽ điền những thông tin của những mặt hàng được giảm thuế.

Sau đó quay lại mục điền danh mục hàng hóa trong tờ khai điền đầy đủ các thông tin còn lại cho đầy đủ. Cuối cùng kết xuất ra mà nhấn vào mục nộp tờ khai là xong.

Lập phụ lục giảm thuế GTGT theo phương pháp trực tiếp

Cũng giống như phương pháp khấu trừ, lúc này bạn đăng nhập vào ứng dụng HTKK. Rồi chọn tờ khai thuế mẫu số 04 áp dụng thông tư 80. Sau đó chọn mục tờ khai tháng hoặc quý và chọn ô điền kỳ tháng hoặc quý tính thuế.

Đến mục chọn phụ lục kê khai, bạn kéo và chọn PL 101/2023/QH15 và bấm vào nút đồng ý.

Đến tờ phụ lục thực hiện kê khai giảm thuế GTGT. Trong mục kê khai chỉ điền thông tin của những mặt hàng được giảm thuế.

Quay lại mục điền danh mục hàng hóa giảm thuế 10%. Mục này cần phải tự tính và ghi lại số thuế cần nộp sau khi đã giảm. Chỗ này là điểm khác biệt với phương pháp khấu trừ.

Cuối cùng kết xuất và nhấn nộp.

4. 7 bước hộ kinh doanh lập phụ lục giảm thuế trên phần mềm HTKK

Hiện nay có nhiều phần mềm xuất hóa đơn khác nhau nhưng thường có 2 trường hợp:

(1) PM xuất hóa đơn CÓ kết xuất được phụ lục giảm thuế GTGT

(2) PM xuất hóa đơn KHÔNG kết xuất được phụ lục giảm thuế GTGT

– Khi kết xuất bảng kê chi tiết hóa đơn bán ra thì PM hóa đơn tách riêng ra được mặt hàng giảm thuế và mặt hàng không giảm thuế.

– Khi kết xuất bảng kê chi tiết hóa đơn bán ra thì PM hóa đơn KHÔNG tách riêng ra được mặt hàng giảm thuế và mặt hàng không giảm thuế.

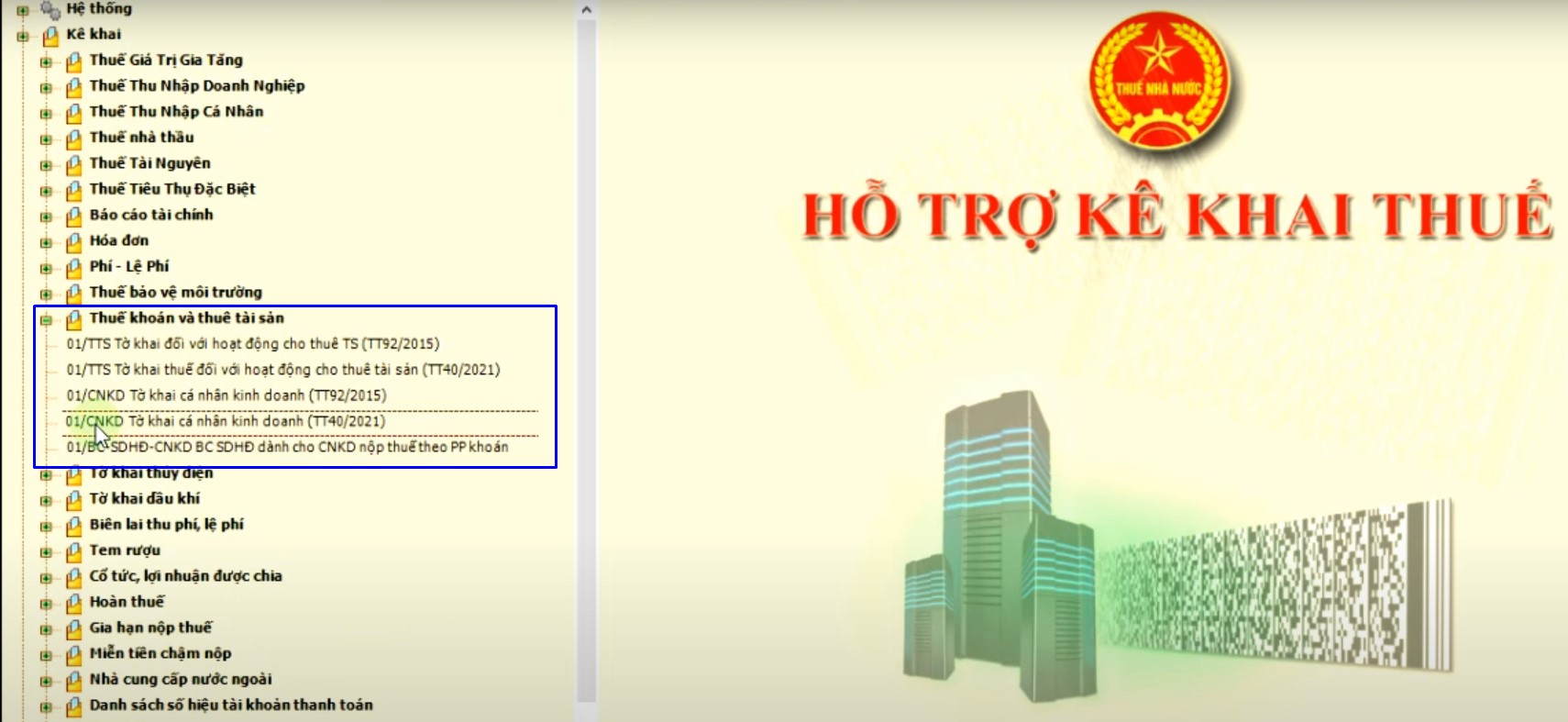

BƯỚC 1: Truy cập vào hệ thống phần mềm HTKK hộ kinh doanh lập phụ lục giảm thuế

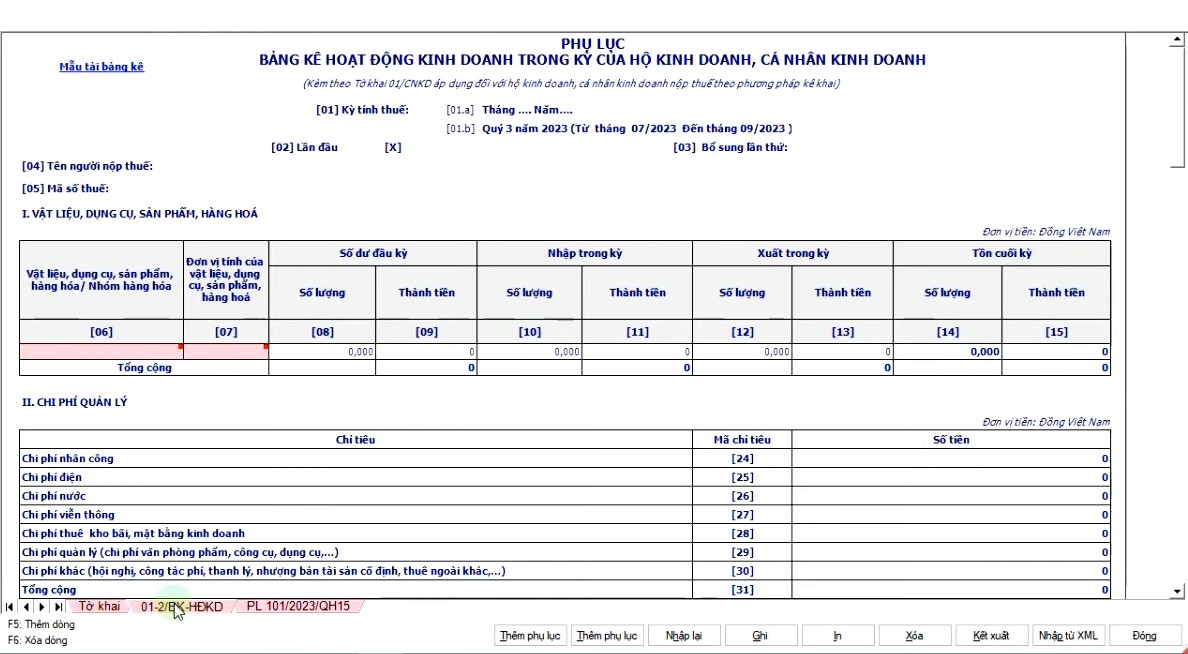

BƯỚC 2: Tại mục “Thuế khoán và thuê tài sản” chọn “01/CNKD Tờ khai cá nhân kinh doanh (TT40/2021)” Phụ lục Bảng kê hoạt động kinh doanh trong kỳ của hộ kinh doanh, cá nhân kinh doanh (TT40/2021)

BƯỚC 3: Hiển thị bảng Chọn kỳ tính thuế

– Chọn CQT nơi hộ kinh doanh đã đăng ký thuế

– Chọn “Tờ khai Quý”: VD Quý 3 Năm 2023

– Chọn “Tờ khai lần đầu”

– Chọn phụ lục kê khai gồm:

+ 01-2/BK-HĐKD

+ PL 101/2023/QH15

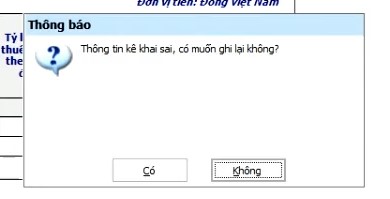

> Cuối cùng nhấn “Đồng ý”. Đừng quên nhấn “Ghi” chọn “Có” để lưu lại các thông tin để tiếp tục thực hiện các bước tiếp theo.

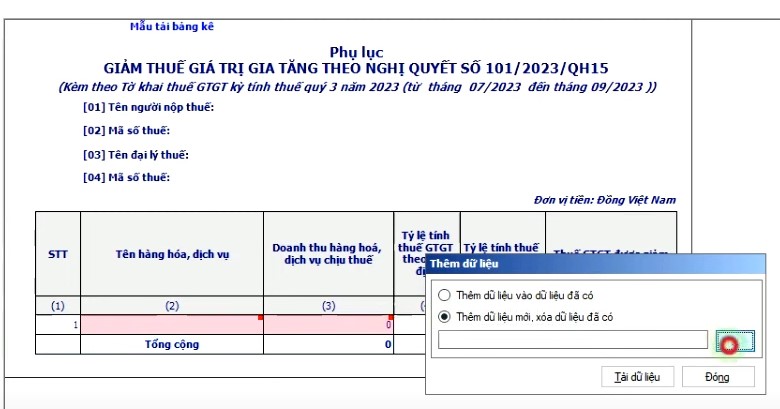

BƯỚC 4: Tại Phụ lục Giảm thuế GTGT theo Nghị quyết 101/2023/QH15 thực hiện kê khai.

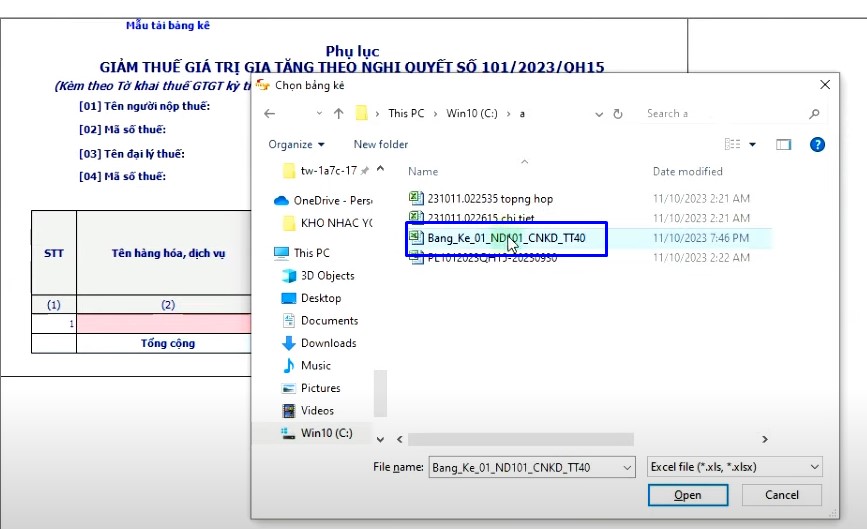

Trường hợp file Excel có quá nhiều mặt hàng được giảm thuế thì ta chọn “Mẫu tải bảng kê” phía trên cùng màn hình góc trái

Hiển thị mẫu bảng kê Phụ lục giảm thuế GTGT:

Đừng quên lưu lại Bảng kê “01-2/BK-HĐKD” theo Thông tư 40 (bảng kê này tương ứng với Phụ lục giảm thuế GTGT) vào ổ PC.

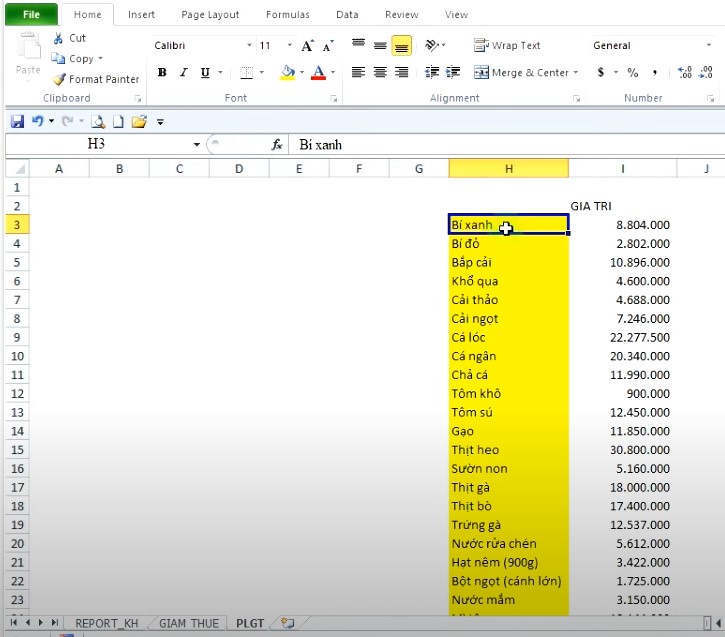

BƯỚC 5: Thao tác copy File Excel bảng dữ liệu kê khai dữ liệu hàng hóa thuộc phụ lục giảm thuế chuột phải chọn “Paste Options – 123” điền thông tin Tên hàng hóa, dịch vụ & Doanh thu hàng hóa, dịch vụ chịu thuế.

Màn hình hiển thị:

| DOANH THU BÁN HÀNG HÓA, DỊCH VỤ CHIA THEO DANH MỤC NGÀNH NGHỀ | |||

Phân phối, cung cấp hàng hóa (GTGT: 1%, TNCN: 0,5%) | Dịch vụ, xây dựng không bao thầu nguyên vật liệu (GTGT: 5%, TNCN: 2%) | Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu (GTGT: 3%, TNCN: 1,5%) | Hoạt động kinh doanh khác (GTGT: 2%, TNCN: 1%) |

| 1 | 2 | 3 | 4 |

BƯỚC 6: Điền vào ô “Tỷ lệ tính thuế GTGT theo quy định”

Dựa vào bảng dưới đây để đánh số tương ứng đúng hoạt động kinh doanh & nhấn “Save” lưu lại file này.

VD: Thương mại sẽ là số 1.

BƯỚC 7: Quay lại phần mềm HTKK chọn mục “PL 101/2023/QH15”

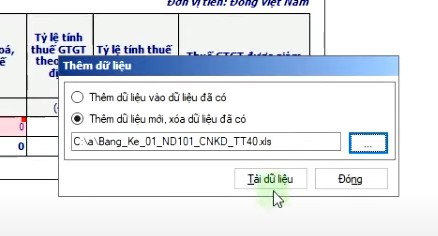

– Chọn ô “Tải bảng kê” phía dưới màn hình sẽ hiển thị bảng ô “Thêm dữ liệu” chọn “Thêm dữ liệu mới, xóa dữ liệu đã có” dòng thứ 2 tiếp tục chọn ô dấu “…”

– Chọn ổ đã lưu file Excel Bảng kê ở bước 6 để tải file lên bảng ô “Thêm dữ liệu”

– Chọn ổ đã lưu file Excel Bảng kê ở bước 6 để tải file lên bảng ô “Thêm dữ liệu”

– Chọn “Tải dữ liệu”

– Nhấn nút “Ghi” phía dưới màn hình để hoàn thành bước nhập dữ liệu vào bảng “PL 101/2023/QH15”

LƯU Ý: Trường hợp tải bảng kê vào bảng “PL 101/2023/QH15” không được do số liệu khi xuất hóa đơn là số lẻ

VD: Số doanh thu hàng hóa, dịch vụ chịu thuế là 8.804.000.002

-> CÁCH KHẮC PHỤC: Xóa số lẻ phía đuôi làm tròn số

5. Một số thắc mắc của hộ kinh doanh trong việc lập phụ lục giảm thuế GTGT

1.Hàng hóa, dịch vụ được giảm thuế xuống 8% nhưng trong khi xuất hóa đơn vẫn giữ nguyên 10% thì có ảnh hưởng gì không?

Trong trường hợp này, hộ kinh doanh đang cố tình vi phạm không thực hiện đúng với quy định nên cần phải xử phạt nghiêm minh để làm gương.

2. Trong khi tiến hành xuất hóa đơn, bị xuất nhầm 8% thành 10% thì phải xử lý như thế nào?

Đối với trường hợp này hộ kinh doanh cần lập một hóa đơn khác thay thế hoặc lập hóa đơn điều chỉnh 10% thành 8%.

3. Mức giảm thuế giá trị gia tăng đối với các chủ hộ kinh doanh là bao nhiêu %?

Đối với hộ kinh doanh tính thuế theo phương pháp khấu trừ sẽ được áp dụng mức thuế suất 8%. Đối với cơ sở kinh doanh trong đó bao gồm cả hộ kinh doanh và cá thể kinh doanh tính thuế theo phương pháp % tỷ lệ doanh thu được giảm 20%.

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA group FB CỘNG ĐỒNG LÀM KẾ TOÁN để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại: https://www.facebook.com/groups/congdonglamketoan

Trên đây chúng tôi đã hướng dẫn các bạn cách hộ kinh doanh lập phụ lục giảm thuế giá trị gia tăng. Mọi vướng mắc cần giải đáp hãy gửi qua trang web của chúng tôi để nhận được những câu trả lời thỏa đáng nhất.