Đóng thuế TNCN là trách nhiệm và nghĩa vụ của mỗi công dân vì thuế là nguồn thu lớn của ngân sách nhà nước. Hiểu đầy đủ về thuế là tiền đề để thực hiện đúng quyền và nghĩa vụ của mình. Dưới đây, kế toán Việt Hưng sẽ chia sẻ về biểu thuế thu nhập cá nhân và bài tập tính thuế TNCN nhé.

1. Biểu thuế thu nhập cá nhân

Biểu thuế thu nhập cá nhân lũy tiến từng phần

| Bậc thuế | Phần thu nhập tính thuế/năm (triệu đồng) | Phần thu nhập tính thuế/tháng (triệu đồng) | Thuế suất (%) |

| 1 | Đến 60 | Đến 5 | 5 |

| 2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

| 3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

| 4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

| 5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

| 6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

| 7 | Trên 960 | Trên 80 | 35 |

Biểu thuế thu nhập cá nhân toàn phần

Thu nhập tính thuế | Thuế suất (%) |

| Thu nhập từ đầu tư vốn | 5 |

| Thu nhập từ bản quyền, nhượng quyền thương mại | 5 |

| Thu nhập từ trúng thưởng | 10 |

| Thu nhập từ thừa kế, quà tặng | 10 |

| Thu nhập từ chuyển nhượng vốn quy định tại khoản 1 Điều 13 của Luật thuế thu nhập cá nhân | 20 |

| Thu nhập từ chuyển nhượng chứng khoán quy định tại khoản 1 Điều 13 của Luật thuế thu nhập cá nhân | 0,1 |

| Thu nhập từ chuyển nhượng bất động sản | 2 |

2. Bài tập tính thuế thu nhập cá nhân

CÂU 1

Bà Dương Vân Nga có thu nhập từ tiền lương, tiền công trong tháng 10/2019 như sau:

+ Lương thực tế là 40 triệu đồng.

+ Trong 40 triệu đó có 1 triệu tiền phụ cấp ăn trưa.

+ Bà đóng bảo hiểm ( BHXH, BHYT ) trên mức lương 10 triệu.

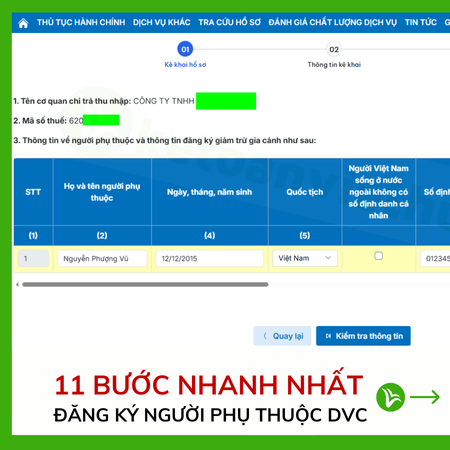

+ Bà Dương Vân Nga nuôi 2 con dưới 18 tuổi, (Đã đăng ký mẫu 16/ĐK-TNCN để lấy giảm trừ).

Thuế thu nhập cá nhân trong tháng của Bà Phi Thiên Miêu được tính như sau:

– Thu nhập của Bà Dương Vân Nga là 40 triệu đồng, được Miễn tối đa 680.000 (tiền

ăn trưa).

=> Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế

= 40.000.000 – 680.000 = 39.320.000

– Bà Dương Vân Nga được giảm trừ các khoản sau:

+ Giảm trừ gia cảnh cho bản thân: 9.000.000

+ Giảm trừ gia cảnh cho 02 người phụ thuộc (2 con):

3.600.000 × 2 = 7.200.000

+ Bảo hiểm xã hội, bảo hiểm y tế:

10.000.0000 × (8% + 1,5%) = 950.000

=> Tổng cộng các khoản được giảm trừ: 9.000.000 + 7.200.000 + 950.000 = 17.150.000

– Thu nhập tính thuế của Bà Dương Vân Nga là:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

= 39.320.000 – 17.150.000 = 22.170.000

Bây giờ chúng ta sẽ đưa thu nhập tính thuế 22.170.000 vào biểu thuế suất theo biểu lũy tiến từng phần bên trên để tính: Số thuế phải nộp:

Cách 1: Số thuế phải nộp tính theo từng bậc của Biểu thuế lũy tiến từng phần:

+ Bậc 1: thu nhập tính thuế đến 5 triệu đồng, thuế suất 5%:

5 triệu đồng × 5% = 0,25 triệu đồng

+ Bậc 2: thu nhập tính thuế trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%:

(10 triệu đồng – 5 triệu đồng) × 10% = 0,5 triệu đồng

+ Bậc 3: thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%:

(18 triệu đồng – 10 triệu đồng) × 15% = 1,2 triệu đồng

+ Bậc 4: thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%:

(22.170.000 – 18 triệu đồng) × 20% = 834.000

=> Tổng số thuế Bà Dương Vân Nga phải tạm nộp trong tháng là:

0,25 triệu đồng + 0,5 triệu đồng + 1,2 triệu đồng + 834.000 = 2.784.000

Cách 2: Số thuế phải nộp tính theo phương pháp rút gọn

Ta thấy: Thu nhập tính thuế trong tháng 22.170.000 là thuộc bậc 4 trong bảng thuế suất lũy tiến.

Mà công thức của bậc 4 là: 20% TNTT – 1,65 trđ

=> Số thuế thu nhập cá nhân phải nộp như sau:

22.170.000 × 20% – 1.650.000 = 2.784.000

Cách tính 1 là các tính thủ công, để chúng ta hiểu về cách tính lũy tiến, còn ở bên ngoài thực tế kế toán sẽ tính theo cách 2 để nhanh hơn.

Cả 2 cách đều cho ra kết quả giống nhau: Tháng 10/2014 bà phiếu có số thuế TNCN phải nộp là 2.784.000

CÂU 2

Năm 2019, theo hợp đồng lao động ký giữa Ông An và Công ty X thì Ông An được trả lương hàng tháng là 31,5 triệu đồng, ngoài tiền lương Ông An được công ty X trả thay phí hội viên câu lạc bộ thể thao 1 triệu đồng/tháng. Ông An phải đóng bảo hiểm bắt buộc là 1,5 triệu đồng/tháng. Công ty X chịu trách nhiệm nộp thuế thu nhập cá nhân theo quy định thay cho ông An. Trong năm Ông An chỉ tính giảm trừ gia cảnh cho bản thân, không có người phụ thuộc và không phát sinh đóng góp từ thiện, nhân đạo, khuyến học.

Lời giải:

Thuế thu nhập cá nhân phải nộp hàng tháng của Ông An như sau:

– Thu nhập làm căn cứ quy đổi là:

31,5 triệu đồng + 1 triệu đồng – (9 triệu đồng + 1,5 triệu đồng) = 22 triệu đồng

– Thu nhập tính thuế (xác định theo Phụ lục số 02/PL-TNCN) là:

(22 triệu đồng – 1,65 triệu đồng)/0,8 = 25,4375 triệu đồng

– Thuế thu nhập cá nhân Ông An phải nộp là:

25,4375 triệu đồng × 20% – 1,65 triệu đồng = 3,4375 triệu đồng

Trên đây là bảng biểu thuế thu nhập cá nhân và bài tập tính thuế TNCN mà kế toán Việt Hưng muốn các bạn nắm được. Chúc các bạn thành công!