Xác định chi phí lãi vay được trừ | Nhằm tránh tình trạng chuyển lợi nhuận, chuyển giá trong doanh nghiệp có giao dịch liên kết, Bộ tài chính đã ban hành Nghị định 132/2020/NĐ-CP ngày 05/11/2020. Nghị định quy định rõ mức chi phí lãi vay được trừ khi quyết toán thuế Thu nhập doanh nghiệp đối với các doanh nghiệp có phát sinh giao dịch liên kết. Sau đây trung tâm Kế Toán Việt Hưng chia sẻ cụ thể với các bạn về nội dung này.

CĂN CỨ PHÁP LÝ

– Nghị định 132/2020 quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết. Nghị định này có hiệu lực thi hành từ ngày 20/12/2020 và áp dụng từ kỳ tính thuế thu nhập doanh nghiệp năm 2020.

Lưu ý: Nghị định số 20/2017 và Nghị định số 68/2020 của Chính phủ quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết hết hiệu lực kể từ ngày Nghị định 132/2020 này có hiệu lực thi hành.

1. Cách xác định giao dịch liên kết trong doanh nghiệp

Theo Điều 5 Nghị định 132/2020/NĐ – CP quy định doanh nghiệp được xem là 1 bên liên kết khi:

a) Một doanh nghiệp nắm giữ trực tiếp hoặc gián tiếp ít nhất 25% vốn góp của chủ sở hữu của doanh nghiệp kia;

b) Cả hai doanh nghiệp đều có ít nhất 25% vốn góp của chủ sở hữu do một bên thứ ba nắm giữ trực tiếp hoặc gián tiếp;

c) Một doanh nghiệp là cổ đông lớn nhất về vốn góp của chủ sở hữu và nắm giữ trực tiếp hoặc gián tiếp ít nhất 10% tổng số cổ phần của doanh nghiệp kia;

d) Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay;

đ) Một doanh nghiệp chỉ định thành viên ban lãnh đạo điều hành hoặc nắm quyền kiểm soát của một doanh nghiệp khác với điều kiện số lượng các thành viên được doanh nghiệp thứ nhất chỉ định chiếm trên 50% tổng số thành viên ban lãnh đạo điều hành hoặc nắm quyền kiểm soát của doanh nghiệp thứ hai; hoặc một thành viên được doanh nghiệp thứ nhất chỉ định có quyền quyết định các chính sách tài chính hoặc hoạt động kinh doanh của doanh nghiệp thứ hai;

e) Hai doanh nghiệp cùng có trên 50% thành viên ban lãnh đạo hoặc cùng có một thành viên ban lãnh đạo có quyền quyết định các chính sách tài chính hoặc hoạt động kinh doanh được chỉ định bởi một bên thứ ba;

g) Hai doanh nghiệp được điều hành hoặc chịu sự kiểm soát về nhân sự, tài chính và hoạt động kinh doanh bởi các cá nhân thuộc một trong các mối quan hệ vợ, chồng; cha mẹ đẻ, cha mẹ nuôi, cha dượng, mẹ kế, cha mẹ vợ, cha mẹ chồng; con đẻ, con nuôi, con riêng của vợ hoặc chồng, con dâu, con rể; anh, chị, em cùng cha mẹ, anh, chị em cùng cha khác mẹ, anh, chị, em cùng mẹ khác cha, anh rể, em rể, chị dâu, em dâu của người cùng cha mẹ hoặc cùng cha khác mẹ, cùng mẹ khác cha; ông bà nội, ông bà ngoại; cháu nội, cháu ngoại; cô, dì, chú, cậu, bác ruột và cháu ruột;

h) Hai cơ sở kinh doanh có mối quan hệ trụ sở chính và cơ sở thường trú hoặc cùng là cơ sở thường trú của tổ chức, cá nhân nước ngoài;

i) Các doanh nghiệp chịu sự kiểm soát của một cá nhân thông qua vốn góp của cá nhân này vào doanh nghiệp đó hoặc trực tiếp tham gia điều hành doanh nghiệp;

k) Các trường hợp khác trong đó doanh nghiệp chịu sự điều hành, kiểm soát, quyết định trên thực tế đối với hoạt động sản xuất kinh doanh của doanh nghiệp kia;

l) Doanh nghiệp có phát sinh các giao dịch nhượng, nhận chuyển nhượng vốn góp ít nhất 25% vốn góp của chủ sở hữu của doanh nghiệp trong kỳ tính thuế; vay, cho vay ít nhất 10% vốn góp của chủ sở hữu tại thời điểm phát sinh giao dịch trong kỳ tính thuế với cá nhân điều hành, kiểm soát doanh nghiệp hoặc với cá nhân thuộc trong một các mối quan hệ theo quy định tại điểm g khoản này.

2. Cách xác định chi phí lãi vay được trừ khi quyết toán thuế TNDN trong doanh nghiệp có giao dịch liên kết

2.1. Công thức xác định chi phí lãi vay trong doanh nghiệp có giao dịch liên kết

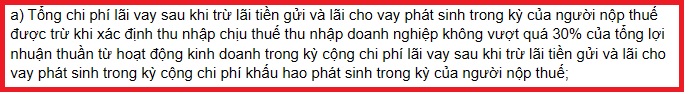

Theo Khoản 3 Điều 16 Nghị định 132/2020/NĐ-CP quy định:

Lưu ý:

– Tổng chi phí lãi vay ở đây bao gồm:

+ Chi phí lãi vay với các bên liên kết

+ Và chi phí lãi vay với các bên độc lập (ngân hàng,…)

Ta có công thức:

Chi phí lãi vay được trừ | < = | 30% | x | (Lợi nhuận thuần từ hoạt động kinh doanh trong kỳ | + | Chi phí lãi vay Thuần trong kỳ | + | Chi phí khấu hao trong kỳ) |

Trong đó: Chi phí lãi vay thuần = Tổng chi phí lãi vay – lãi tiền gửi – lãi cho vay

Như vậy:

– Trong doanh nghiệp có phát sinh giao dịch liên kết thì chi phí lãi vay được trừ khi quyết toán thuế TNDN là nhỏ hơn hoặc bằng 30% * (Lợi nhuận thuần từ hoạt động kinh doanh trong kỳ + Chi phí lãi vay thuần trong kỳ + Chi phí khấu hao trong kỳ)

– Trong doanh nghiệp có phát sinh giao dịch liên kết thì phần chi phí lãi vay sẽ bị loại trừ khi quyết toán thuế TNDN là phần chi phí lãi vay lớn hơn 30% * (Lợi nhuận thuần từ hoạt động kinh doanh trong kỳ + Chi phí lãi vay trong kỳ + Chi phí khấu hao trong kỳ)

2.2. Ví dụ thực tế

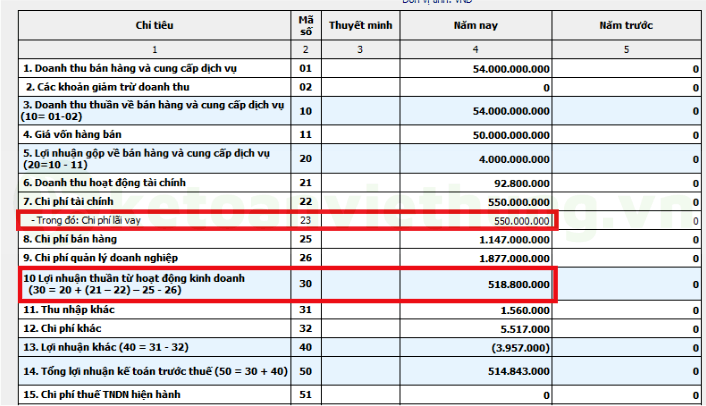

Trên Bảng báo cáo kết quả hoạt động kinh doanh năm 20xx của Công ty Việt Hưng (là doanh nghiệp có phát sinh chi phí lãi vay với doanh nghiệp có liên kết) có một số chỉ tiêu như sau:

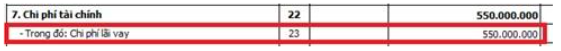

– Chỉ tiêu số [7] – Chi phí tài chính. Trong đó chi phí lãi vay là: 550.000.000 đồng

– Chỉ tiêu số [10] – Lợi nhuận thuần từ hoạt động kinh doanh là: 518.800.000 đồng

– Chi phí khấu hao tài sản cố định năm 20xx: 220.000.000 đồng

Như vậy

– Chi phí lãi vay được xác định là chi phí hợp lý khi quyết toán thuế TNDN là:

30% * (518.800.000 + 550.000.000 + 220.000.000) = 386.640.000 đồng

– Chi phí lãi vay không được xác định là chi phí hợp lý khi quyết toán thuế TNDN là:

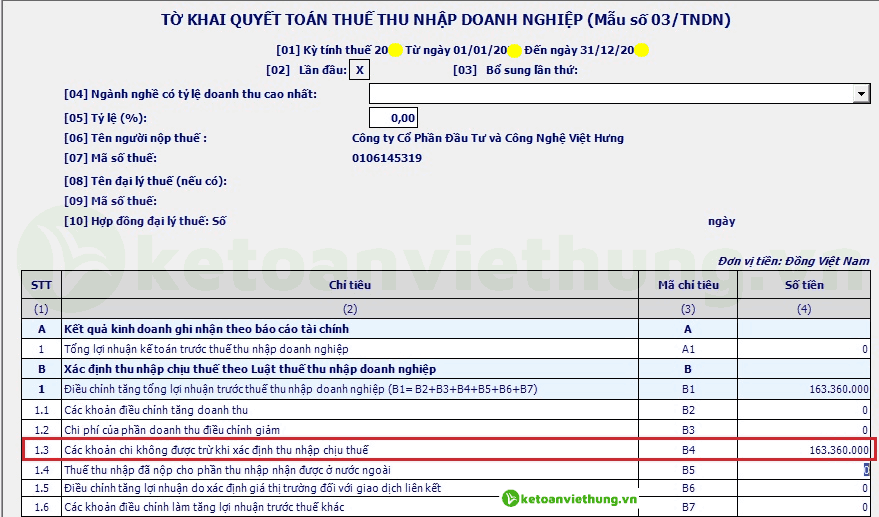

550.000.000 – 386.640.000 = 163.360.000 đồng

Chú ý: Quy định này không áp dụng đối với người nộp thuế là đối tượng áp dụng của Luật các tổ chức tín dụng và Luật kinh doanh Bảo hiểm

3. Cách kê khai chi phí lãi vay trong doanh nghiệp có giao dịch liên kết

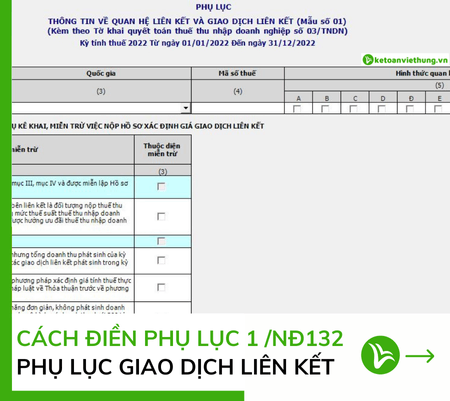

Người nộp thuế kê khai tỷ lệ chi phí lãi vay trong kỳ tính thuế theo mẫu 01 tại Phụ lục ban hành kèm theo nghị định 132/2020/NĐ-CP

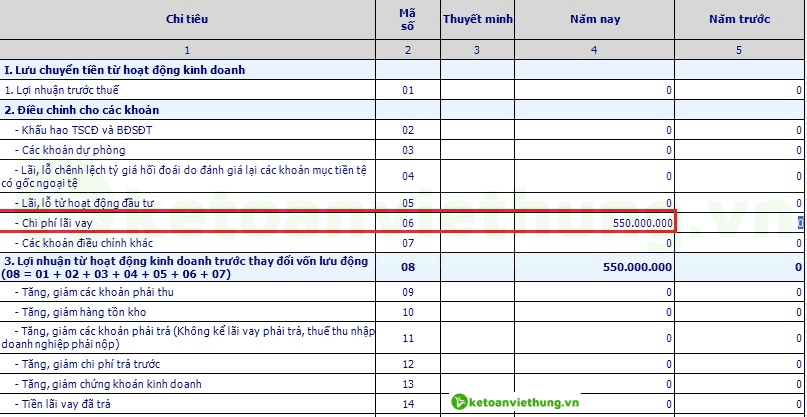

– Trên Báo cáo Kết quả hoạt động kinh doanh tại chỉ tiêu số 7 – Chi phí tài chính (mã số 23 – Chi phí lãi vay) và trên Báo cáo lưu chuyển tiền tệ chỉ tiêu số 2 – Điều chỉnh cho các khoản (Mã số 06 – Chi phí lãi vay) : Là tổng chi phí lãi vay (bao gồm tất cả các khoản chi phí lãi vay được trừ và không được trừ

Ví dụ:

Như ví dụ trên, tại mã số 23 – chi phí lãi vay là 550.000.000 đồng

Tại chỉ tiêu số 2 (mã số 06 – Chi phí lãi vay) là : 550.000.000 đồng

– Trên chỉ tiêu B4 – Tờ khai quyết toán thuế TNDN sẽ điền số tiền 163.

– Tại Phụ lục GDLK – 01: Trong mục IV. Kết quả sản xuất kinh doanh sau khi xác định giá giao dịch liên kết thì Chỉ tiêu Chi phí lãi tiền vay: Ghi giá trị chi phí lãi vay tính vào chi phí tài chính trong kỳ

Quy định về chi phí lãi vay đối với các giao dịch liên kết sẽ là công cụ để tạo ra sự cạnh tranh lành mạnh giữa các doanh nghiệp trong và ngoài nước, nhằm hạn chế sự chuyển giá giữa các doanh nghiệp. Đừng quên, Kế Toán Việt Hưng không chỉ cung cấp kiến thức mà còn mang đến cơ hội học hỏi và phát triển thông qua các khóa học kế toán tổng hợp – thuế. Hãy truy cập theo dõi Fanpage Kế Toán Việt Hưng để nhận ngay các ưu đãi hấp dẫn dành cho các khóa học và gói dịch vụ kế toán đa lĩnh vực.