Tờ khai bổ sung thuế | Khi đã lập xong tờ khai thuế GTGT nhưng bạn phát hiện ra phần thuế hay doanh thu bị sai số. Bạn không biết phải sử lý như thế nào? Kê khai tờ khai bổ sung như thế nào mới đúng? Cùng kế toán Việt Hưng tìm hiểu qua bài viết này nhé.

1. Những lưu ý khi lập tờ khai bổ sung thuế GTGT

- Chỉ tiêu số 22 phải khớp với chỉ tiêu 43 trên tờ khai chính thức kì liền trước.

- Điều chỉnh chênh lệch của kì trước điền vào chỉ tiêu 37 hoặc 38 của tờ khai kỳ hiện tại.

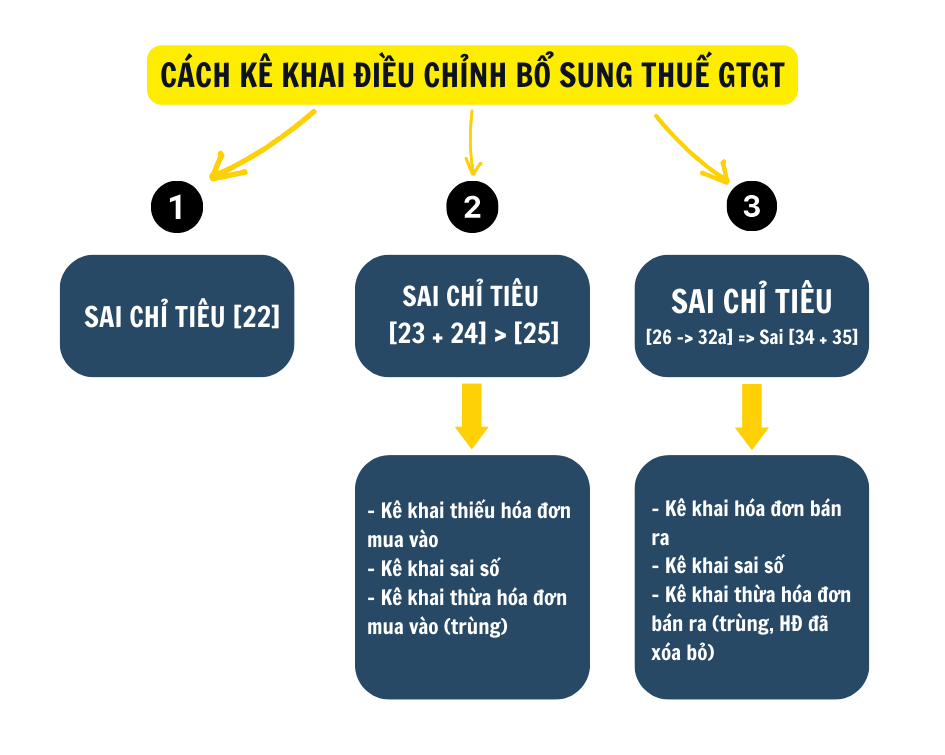

2. Xác định sai số để thực hiện lập tờ khai bổ sung thuế GTGT

2.1 Chỉ tiêu 22 không khớp với chỉ tiêu 43 trên tờ khai chính thức kì liền kề trước

➤ Cách điều chỉnh lỗi sai:

– Lập tờ khai bổ sung của kỳ kê khai sai, điền đúng chỉ tiêu 22 khớp chỉ tiêu 43 của tờ khai chính thức kì liền kề trước. Sau đó tổng hợp KHBS;

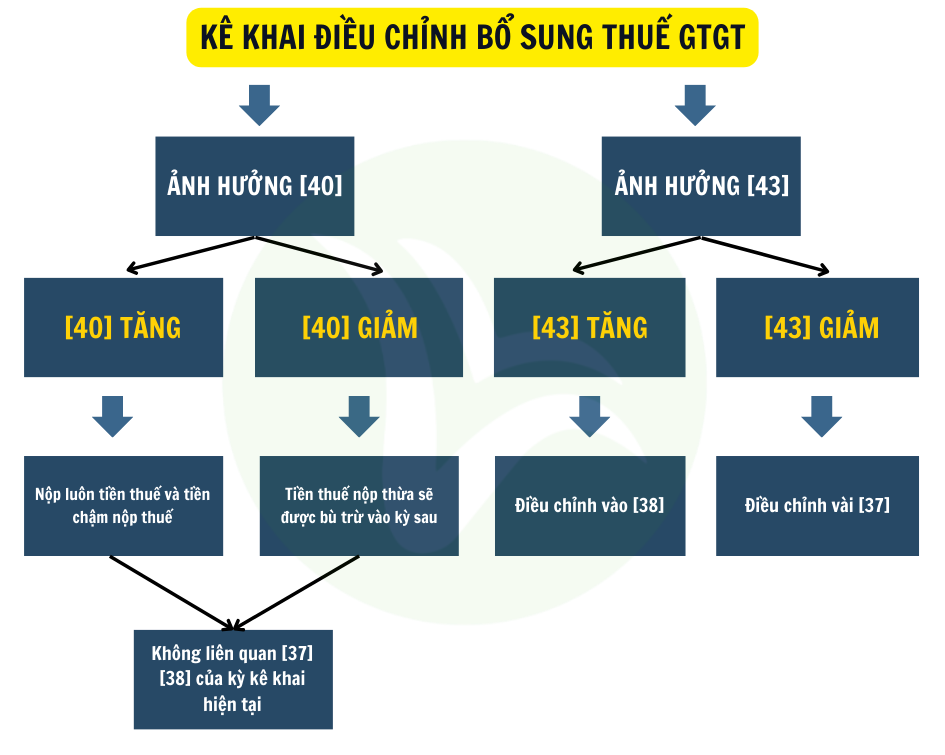

–Dựa vào sự thay đổi của chỉ tiêu 40, 43 để xử lý như sau:

➢ Nếu tăng chỉ tiêu 40 so với tờ khai cũ thì thể hiện: phát sinh thêm số thuế phải nộp trong kỳ và thêm tiền chậm nộp tính từ thời điểm hết hạn kê khai của tờ khai bị sai.

➢ Nếu chỉ tiêu 40 giảm so với tờ khai cũ thì thể hiện: Đã kê khai và nộp thừa thuế. Kế toán lưu ý theo dõi số nộp thừa này để bù trừ cho kỳ sau

➢ Nếu chỉ tiêu 43 tăng so với tờ khai cũ thì các bạn kê số chênh lệch này vào chỉ tiêu 38 của tờ khai kỳ hiện tại.

➢ Nếu giảm ở chỉ tiêu 43 thì Kê khai số chênh lệch này vào chỉ tiêu 37 của tờ khai kỳ hiện tại.

VÍ DỤ 1: Công ty Việt Hưng có kì kê khai thuế tháng 9/2023 như sau:

Trên chỉ tiêu 43 của tờ khai GTGT tháng 8/2023 là 20.567.000 thế nhưng khi khai thuế GTGT tháng 9/2023, tại chỉ tiêu 22 của tờ khai tháng 9/2023, kế toán lại thể hiện số 20.667.000, dẫn đến chỉ tiêu 43 của tờ khai tháng 9/2023 bị lệch 100.000.

Đến ngày 25/10/2023 mới phát hiện lỗi này, công ty Việt Hưng nộp tờ khai bổ sung tháng 9/2023 và điền số chênh lệch 100.000 này vào chỉ tiêu 37 của tờ khai tháng 10/2023.

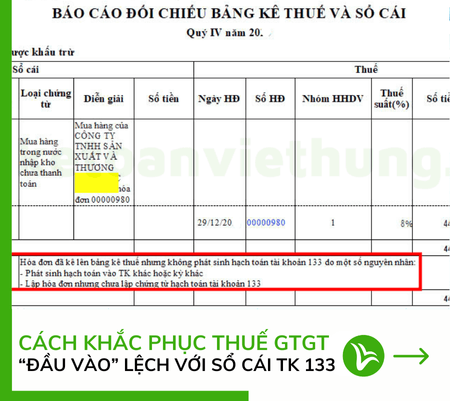

2.2 Chỉ tiêu 23, 24, 23a, 24a bị kê khai sai

Có nhiều nguyên nhân dẫn đến sai sót các chỉ tiêu này những nguyên nhân phổ biến nhất là do kê khai sai hoá đơn đầu vào.

➤ Cách điều chỉnh lỗi sai:

– Lập tờ khai bổ sung của kỳ kê khai sai và điền đúng chỉ tiêu 23, 24, 23a, 24a. Sau đó tổng hợp KHBS;

– Đối với trường hợp điền chỉ tiêu 23, 23a bị sai nhưng không làm ảnh hưởng đến số thuế GTGT trong kỳ. Do đó sẽ không ảnh hưởng đến chỉ tiêu 40, 43;

– Đối với trường hợp điền chỉ tiêu 24, 24a bị sai làm ảnh hưởng đến chỉ tiêu 25, dẫn đến ảnh hưởng đến số thuế phải nộp trong kỳ hoặc ảnh hưởng số thuế GTGT được khấu trừ sang kỳ sau. Cụ thể căn cứ vào sự thay đổi của chỉ tiêu 40, 43 để xử lý như sau:

➢ Nếu tăng chỉ tiêu 40 so với tờ khai cũ thì thể hiện: phát sinh thêm số thuế phải nộp trong kỳ và thêm tiền chậm nộp tính từ thời điểm hết hạn kê khai của tờ khai bị sai.

➢ Nếu chỉ tiêu 40 giảm so với tờ khai cũ thì thể hiện: Đã kê khai và nộp thừa thuế. Kế toán lưu ý theo dõi số nộp thừa này để bù trừ cho kỳ sau

➢ Nếu chỉ tiêu 43 tăng so với tờ khai cũ thì các bạn kê số chênh lệch này vào chỉ tiêu 38 của tờ khai kỳ hiện tại.

➢ Nếu giảm ở chỉ tiêu 43 thì Kê khai số chênh lệch này vào chỉ tiêu 37 của tờ khai kỳ hiện tại.

VÍ DỤ 2: Công ty Việt Hưng là công ty cung cấp dịch vụ chịu thuế suất 10% và thuế GTGT của hàng hóa, dịch vụ đầu vào được khấu trừ toàn bộ.

– Trên chỉ tiêu 24 của tờ khai GTGT Tháng 8/2023 là 13.542.000;

– Trên chỉ tiêu 25 của tờ khai GTGT Tháng 8/2023 là 13.542.000.

➥ Đến ngày 23/10/2023 phát hiện kê khai sai số tiền thuế GTGT của hóa đơn số 0001234 ngày 22/08/2023 dẫn đến bị lệch 600.000. Công ty Việt Hưng điều chỉnh lại theo số đúng và nộp tờ khai bổ sung tháng 8/2023 và điền số chênh lệch này vào chỉ tiêu 37 của tờ khai GTGT tháng 10/2023.

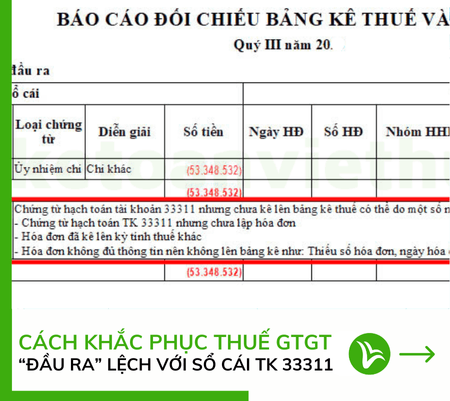

2.3 Kê khai sai chỉ tiêu 26, 29, 30, 31, 32, 32a

➤ Có nhiều nguyên nhân dẫn đến sai sót các chỉ tiêu này những nguyên nhân phổ biến nhất là do kê khai sai hóa đơn đầu ra.

➤ Cách điều chỉnh lỗi sai:

- Lập tờ khai bổ sung của kỳ kê khai sai, điền đúng các chỉ tiêu 26, 29, 30, 31, 32, 32a. Sau đó tổng hợp KHBS;

- Căn cứ vào sự thay đổi của chỉ tiêu 40, 43 để xử lý như sau:

➢ Nếu tăng chỉ tiêu 40 so với tờ khai cũ thì thể hiện: phát sinh thêm số thuế phải nộp trong kỳ và thêm tiền chậm nộp tính từ thời điểm hết hạn kê khai của tờ khai bị sai.

➢ Nếu chỉ tiêu 40 giảm so với tờ khai cũ thì thể hiện: Đã kê khai và nộp thừa thuế. Kế toán lưu ý theo dõi số nộp thừa này để bù trừ cho kỳ sau

➢ Nếu chỉ tiêu 43 tăng so với tờ khai cũ thì các bạn kê số chênh lệch này vào chỉ tiêu 38 của tờ khai kỳ hiện tại.

➢ Nếu giảm ở chỉ tiêu 43 thì Kê khai số chênh lệch này vào chỉ tiêu 37 của tờ khai kỳ hiện tại.

VÍ DỤ: Công ty Việt Hưng có thông tin tờ khai tháng 7/2023 như sau:

– Trên chỉ tiêu 32 của tờ khai GTGT Tháng 7/2023 là 50.000.000;

– Trên chỉ tiêu 33 của tờ khai GTGT Tháng 7/2023 là 5.000.000.

➥ Đến ngày 25/10/2023 phát hiện kê khai dư số tiền thuế GTGT của hóa đơn đã bị xóa bỏ số 00050 ngày 5/07/2023 dẫn đến bị lệch 1.000.000 trước thuế và 100.000 thuế GTGT. Công ty Việt Hưng điều chỉnh lại theo số đúng và nộp tờ khai bổ sung tháng 7/2023 và điền số chênh lệch này vào chỉ tiêu 37 của tờ khai GTGT tháng 10/2023.

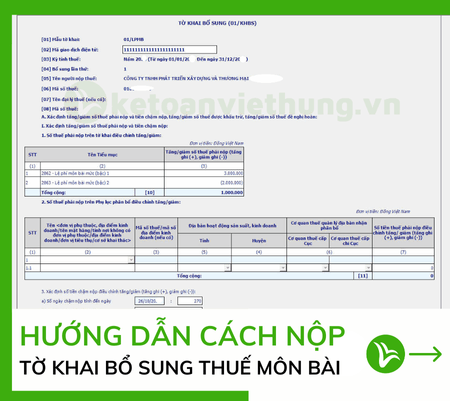

3. Hướng dẫn lập tờ khai thuế bổ sung khi phát hiện sai số thuế và doanh thu

CÁCH KÊ KHAI:

BƯỚC 1: Truy cập phần mềm HTKK đăng nhập vào hệ thống TCT.

-> Chọn “Đồng ý”.

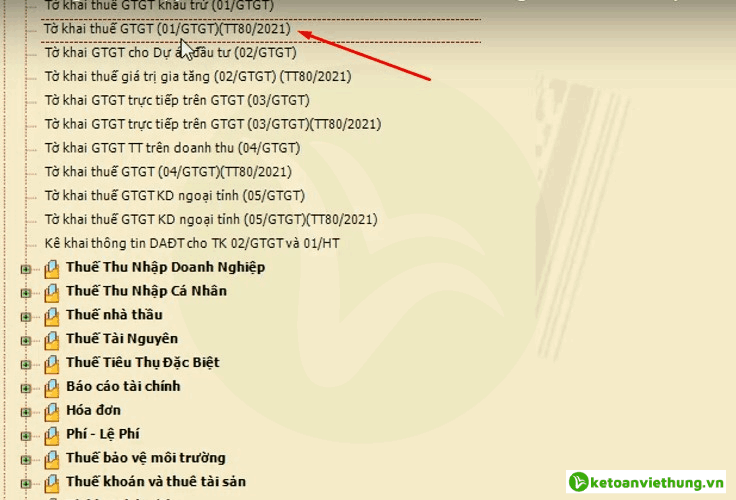

BƯỚC 2: Hiển thị danh mục chọn mục Thuế GTGT, tiếp tục chọn “Tờ khai thuế GTGT (01/GTGT)(TT80/2021)” nếu công ty theo phương pháp khấu trừ

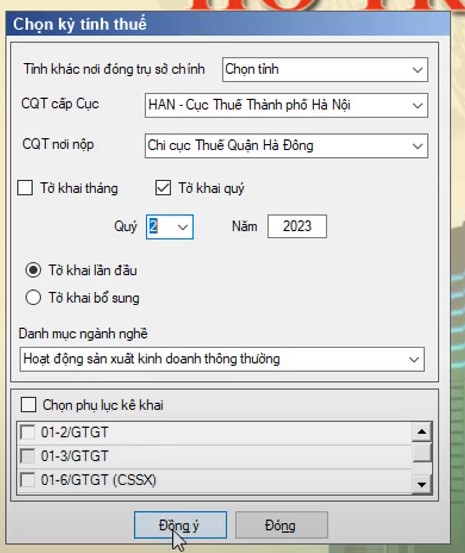

BƯỚC 3: Chọn kỳ tính thuế theo Tháng/ Quý

VD: Tờ khai quý / Quý 2 Năm 2023 / Tờ khai lần đầu

-> Chọn “Đồng ý”

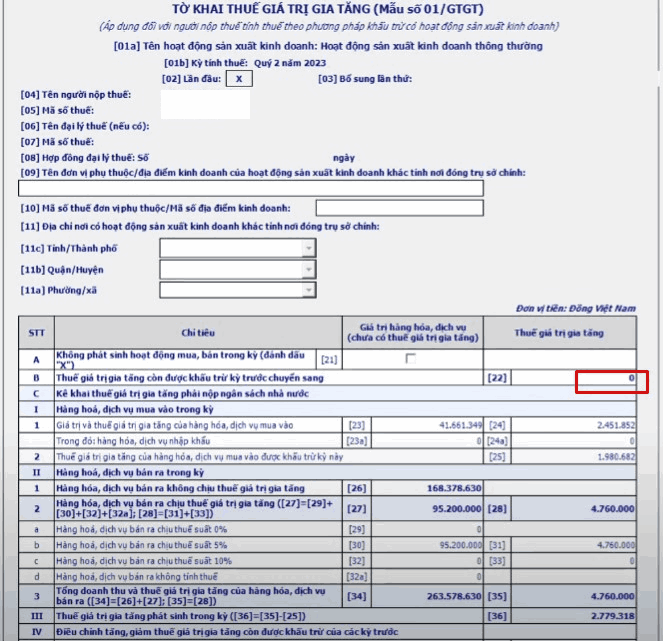

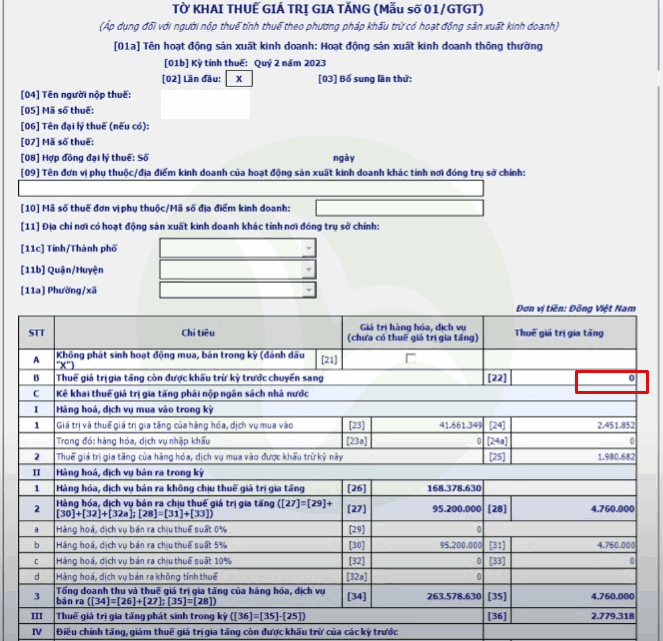

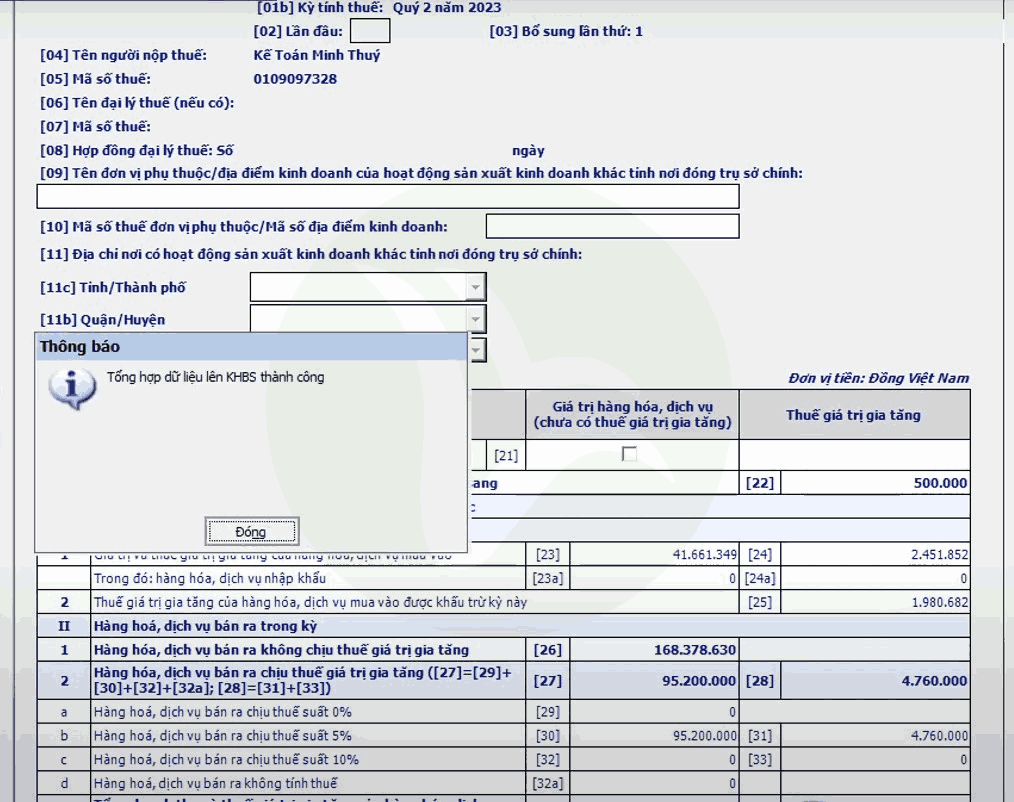

BƯỚC 4: Lỗi sai trên tờ khai

Màn hình hiển thị Mẫu số 01/GTGT theo quý 2:

– Tờ khai trên không có sư dư đầu kỳ ở chỉ tiêu [22]

– Hiển thị số tiền ở chỉ tiêu [40] cho thấy công ty phải nộp thuế Quý 2

=> Bởi chỉ tiêu [22] phải bằng với chỉ tiêu [43] của tờ khai chính thức quý 1 nên là BỊ SAI (nguyên tắc kê khai bổ sung là sai ở đâu thì sửa ngay tại chỗ đó)

=> Ví dụ: Công Ty Việt Hưng chỉ tiêu [22] không thể bằng 0 mà còn được khấu trừ chuyển sang kỳ sau là 500.000

-> Và kỳ kê khai này chưa tới hạn quý 3 nên hiện Công Ty Việt Hưng chưa nộp phát hiện tờ khai bị sai thì công ty được phép KÊ KHAI BỔ SUNG THUẾ GTGT

=> Hạn nộp tờ khai kê khai thuế bổ sung chậm nhất là tại thời điểm phát hiện sai sót kịp thời gian trước khi CQT thanh, kiểm tra hoặc nếu không có diện thanh, kiểm tra chỉ kê khai bổ sung trong hạn không quá 10 năm.

Nếu quá thời hạn thanh, kiểm tra thì công ty sẽ bị xử phạt hành chính vì làm tăng số thuế phải nộp. Còn trường hợp giảm số thuế phải nộp, tăng số thuế được khấu trừ phải thực hiện đối chiếu lại về thuế

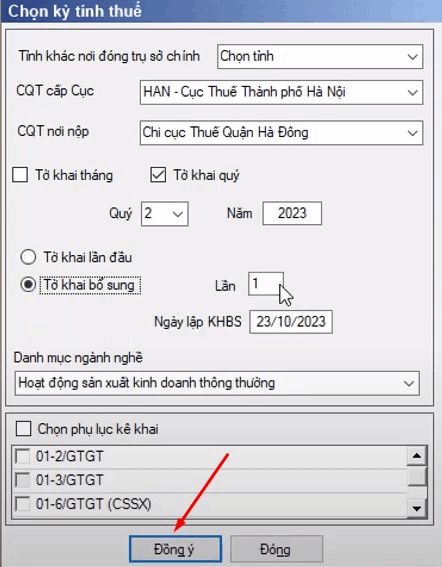

BƯỚC 5: Truy cập lại Bước 3 trên, nhưng chọn “Tờ khai bổ sung”

VD: Bổ sung lần 1 điền lại thông tin chỉ tiêu [22], không giới hạn số lần bổ sung (nhưng tránh bổ sung liên tục công ty sẽ thuộc diện rủi ro CQT)

Màn hình hiển thị:

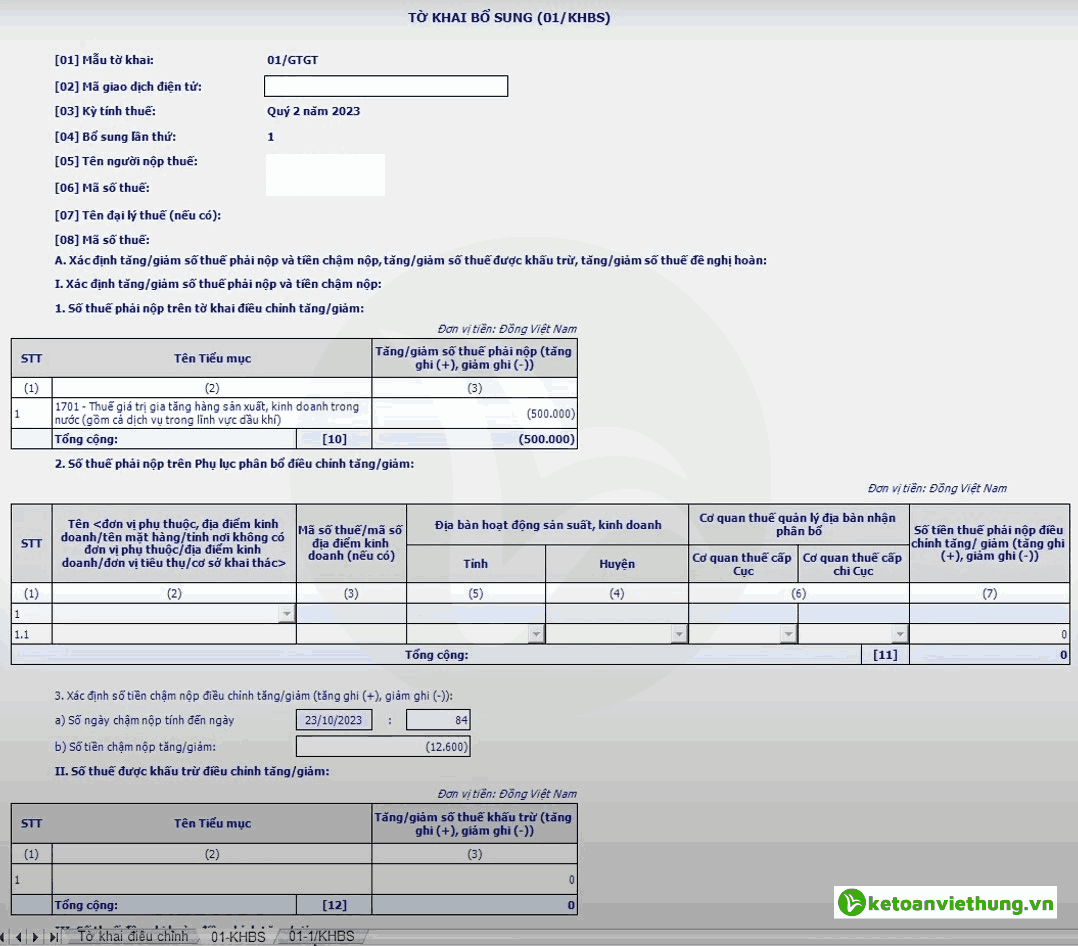

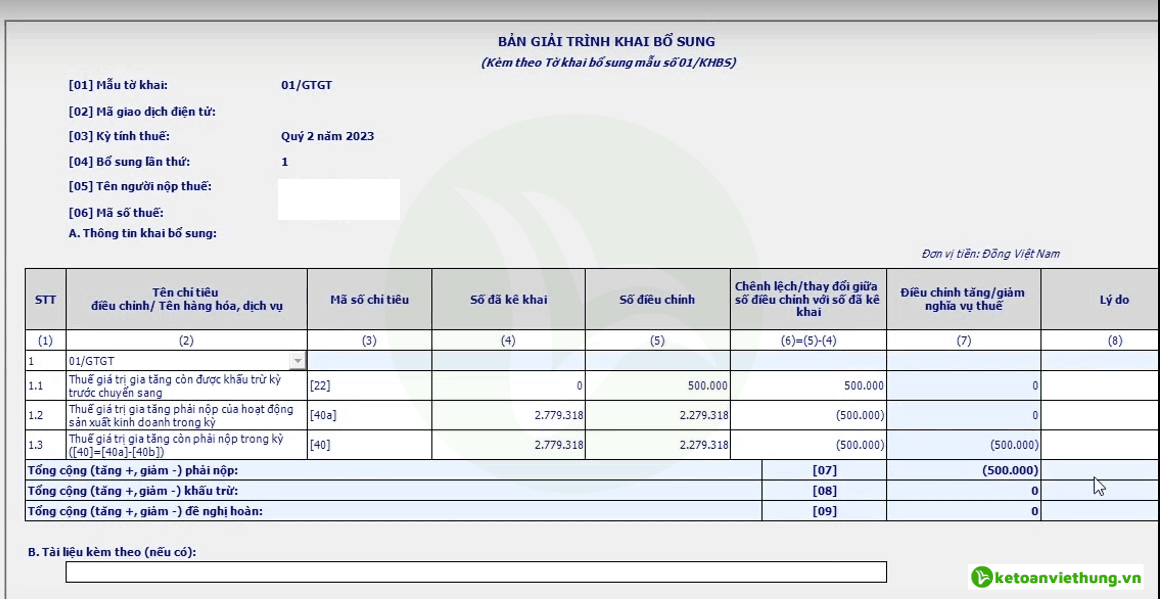

BƯỚC 6: Ngoài bản tờ khai điều chỉnh, còn có thêm bản “Tờ khai bổ sung (01/KHBS)”

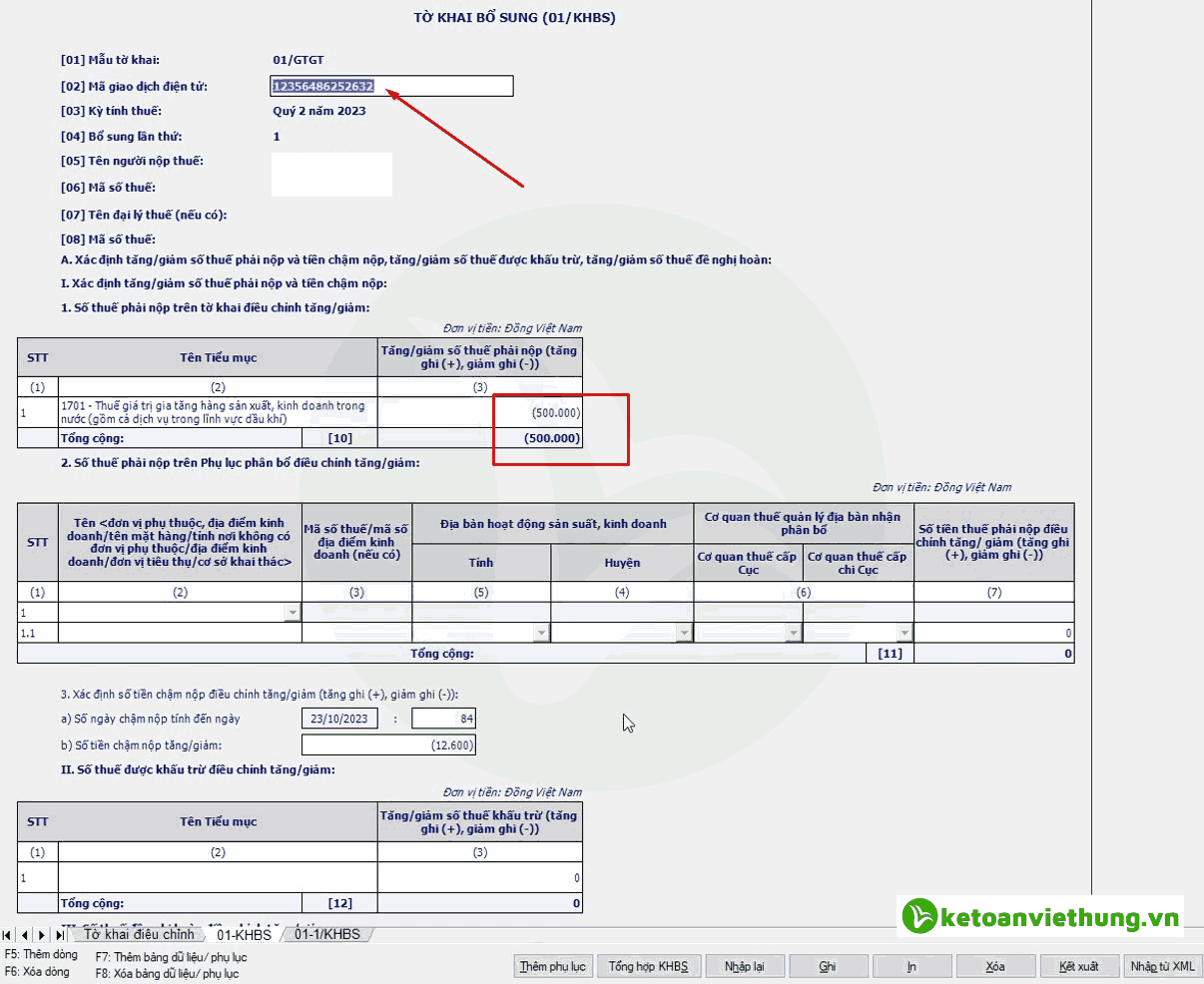

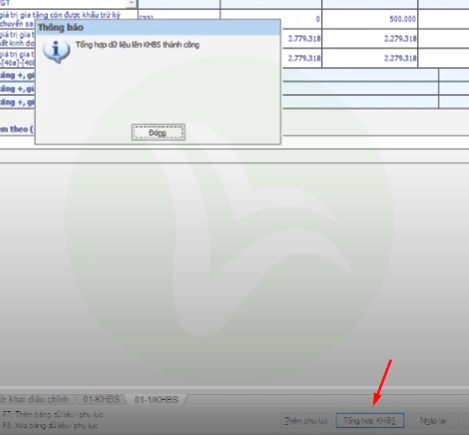

BƯỚC 7: Chọn “Tổng hợp KHBS”

Tại [02] Mã giao dịch điện tử: lấy mã giao dịch tờ khai lần đầu

CHÚ Ý:Mục 3 phần mềm tự tính nhưng đây chỉ là tạm tính, bởi chính xác phải căn cứ ngày công ty nộp tiền thuế chênh lệch vào NSNN, tính tiền chậm nộp theo ngày công ty nộp tiền thuế.

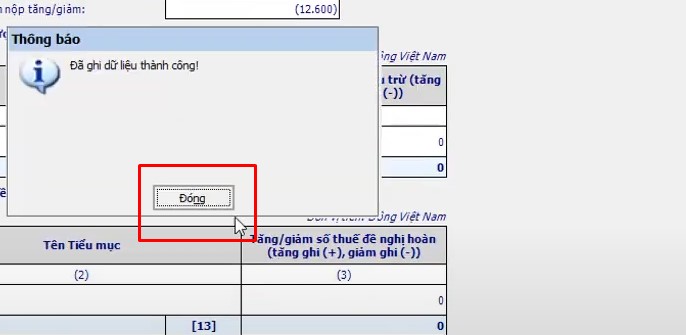

BƯỚC 8: Nhấn “Ghi” phía dưới màn hình

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA group FB CỘNG ĐỒNG LÀM KẾ TOÁN để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại: https://www.facebook.com/groups/congdonglamketoan

Như vậy trên đây kế toán Việt Hưng đã chia sẻ cho các bạn cách NỘP tờ khai thuế bổ sung khi phát hiện sai số thuế và doanh thu khi phát hiện sai sót. Chúc các bạn thành công!