Tính thuế thu nhập cá nhân từ chuyển nhượng vốn, chứng khoán | Hoạt động chuyển nhượng vốn, chuyển nhượng chứng khoán (chuyển nhượng cổ phần) diễn ra thường xuyên trong các doanh nghiệp. Vậy khi gặp tình huống này kế toán cần làm những thủ tục gì về thuế. Sau đây Trung tâm Kế Toán Việt Hưng sẽ hướng dẫn chi tiết các bạn các thủ tục về thuế đối với hoạt động chuyển nhượng này.

CĂN CỨ THEO QUY ĐỊNH TẠI:

Điểm a, điểm b khoản 2 Điều 11 Thông tư 111/2013/TT-BTC;

Thông tư 156/2013/TT-BTC;

Điều 16 Thông tư 92/2015/TT-BTC;

Thông tư 25/2018/TT-BTC;

Nghị định 126/2020/NĐ-CP

Thông tư 80/2021/TT-BTC

GIẢI NGHĨA:

– Thu nhập từ chuyển nhượng vốn góp: trong công ty TNHH (bao gồm cả công ty TNHH MTV), công ty hợp danh, hợp đồng hợp tác kinh doanh, hợp tác xã, quỹ tín dụng nhân dân, tổ chức kinh tế, tổ chức khác.

– Thu nhập từ chuyển nhượng chứng khoán: Bao gồm thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định tại khoản 1 điều 6 của Luật chứng khoán. Thu nhập từ chuyển nhượng cổ phiếu của các cá nhân trong công ty cổ phần theo quy định tại khoản 2 điều 6 Luật chứng khoán và điều 120 của Luật doanh nghiệp.

1. Nguyên tắc kê khai thuế thu nhập cá nhân từ chuyển nhượng vốn góp, chuyển nhượng chứng khoán

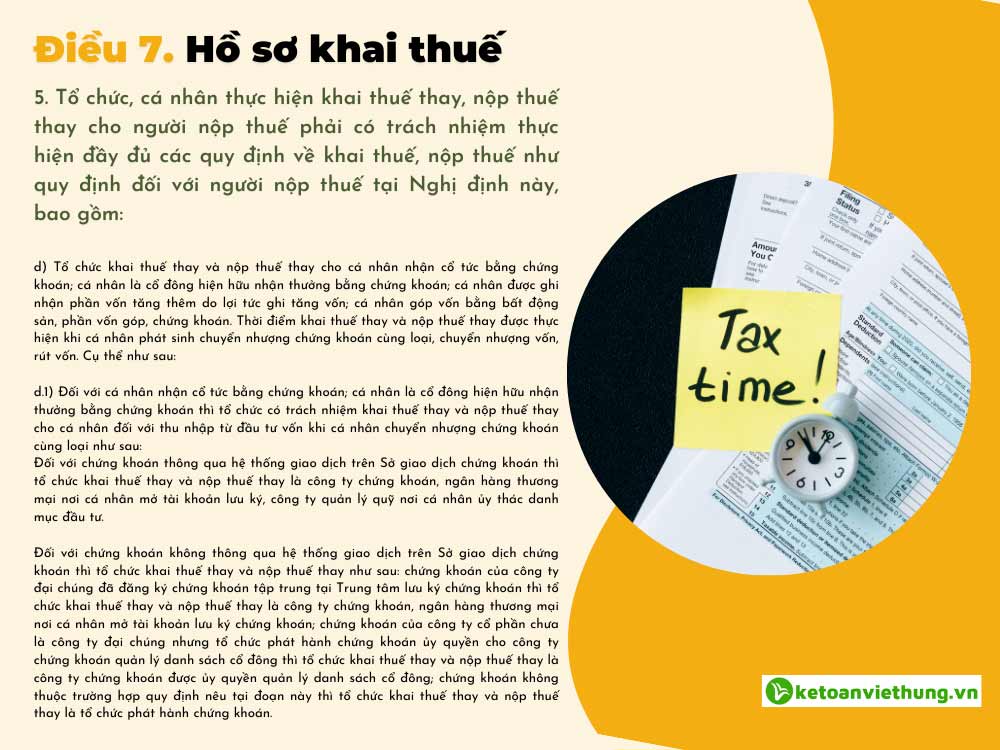

Theo Điểm d Khoản 5 Điều 7 Nghị định 126/2020/NĐ-CP quy định:

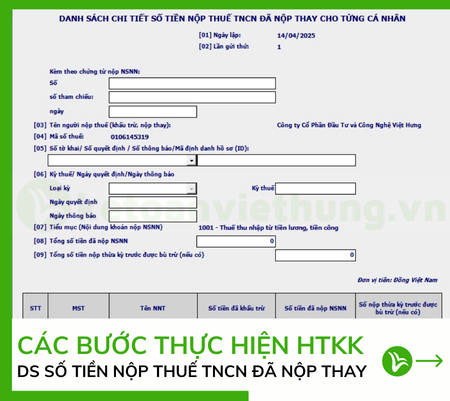

Như vậy, khi phát sinh tính thuế thu nhập cá nhân từ chuyển nhượng vốn, chứng khoán thì doanh nghiệp có trách nhiệm khai thuế thay và nộp thuế thay cho cá nhân

4. Thời điểm kê khai thuế TNCN từ chuyển nhượng vốn, chuyển nhượng chứng khoán

Theo Điểm d Khoản 5 Điều 7 Nghị định 126/2020/NĐ-CP quy định thì “Thời điểm khai thuế thay và nộp thuế thay được thực hiện khi cá nhân phát sinh chuyển nhượng”

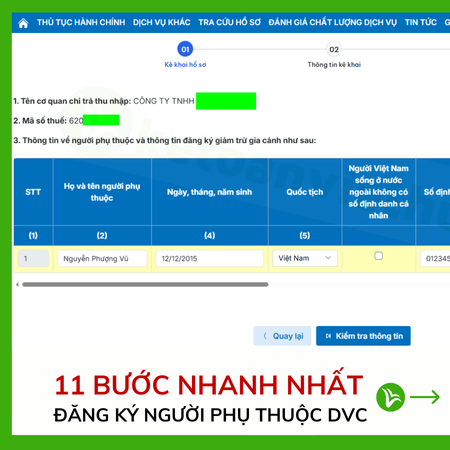

5. Hồ sơ khai thuế TNCN từ chuyển nhượng vốn, chuyển nhượng chứng khoán

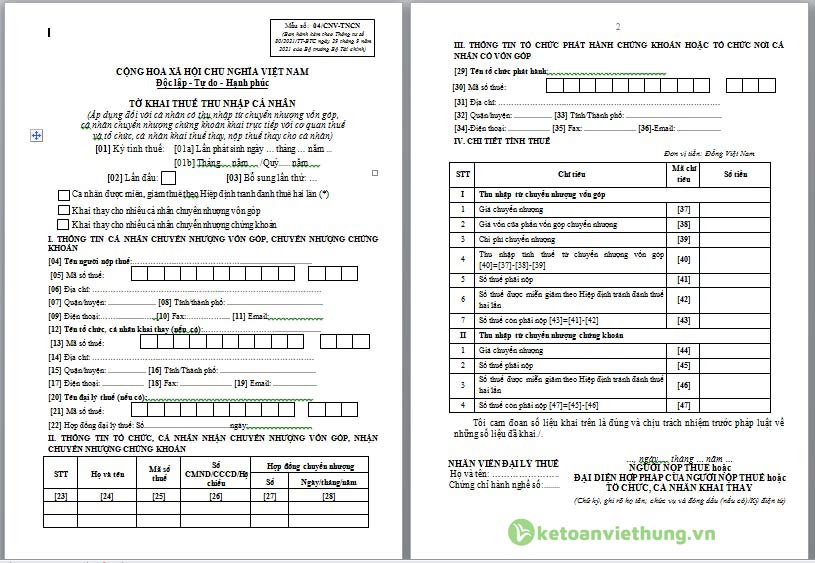

– Tờ khai thuế TNCN từ hoạt động chuyển nhượng vốn, chuyển nhượng chứng khoán theo Mẫu số 04/CNV-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC

Tải về Mẫu 04/CNV-TNCN: TẠI ĐÂY

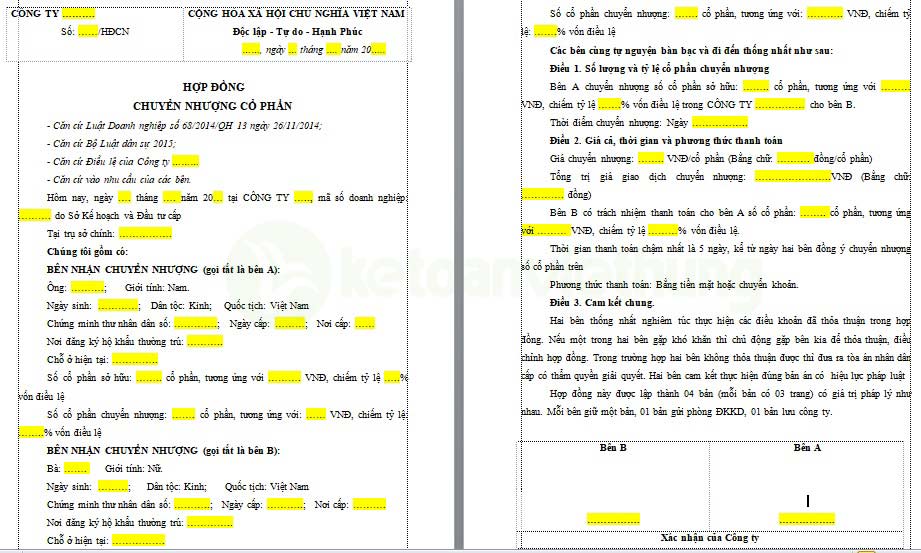

– Bản sao hợp đồng chuyển nhượng vốn, chuyển nhượng chứng khoán (cổ phần)

Tải về Mẫu hợp đồng chuyển nhượng cổ phần: TẢI VỀ

6. Nơi nộp hồ sơ khai thuế TNCN từ chuyển nhượng vốn, chuyển nhượng chứng khoán

Nộp hồ sơ khai thuế tại cơ quan thuế trực tiếp quản lý doanh nghiệp có vốn góp, chứng khoán chuyển nhượng.

7. Thời hạn nộp hồ sơ khai thuế và nộp tiền tính thuế thu nhập cá nhân từ chuyển nhượng vốn, chứng khoán

Thời hạn nộp hồ sơ khai thuế và nộp tiền thuế TNCN từ chuyển nhượng vốn, chuyển nhượng chứng khoán chậm nhất là ngày thứ 10 kể từ ngày hợp đồng chuyển nhượng vốn, chuyển nhượng chứng khoán có hiệu lực

8. Công thức tính thuế TNCN từ chuyển nhượng vốn, chứng khoán

8.1 Thuế TNCN từ chuyển nhượng vốn góp

Công thức tính

Thuế TNCN phải nộp | = | (Giá chuyển nhượng | – | Giá mua | – | Chi phí liên quan) | x | Thuế suất (20%) |

8.2 Thuế TNCN từ chuyển nhượng chứng khoán

Căn cứ theo: Điều 16, điều 21 Thông tư 92/2015/TT-BTC và Công văn 1211/TCT- DNNCN ngày 04/04/2019 thì Cổ phiếu là hình thức thể hiện cổ phần . Vì vậy, khi cá nhân chuyển nhượng vốn trong công ty cổ phần theo quy định tại Luật Doanh nghiệp và luật chứng khoán được xác định là thu nhập từ chuyển nhượng chứng khoán

Công thức tính:

Thuế TNCN phải nộp | = | Giá chuyển nhượng chứng khoán từng lần | x | Thuế suất 0,1% |

TRONG ĐÓ:

Giá chuyển nhượng chứng khoán được xác định như sau:

+ Đối với chứng khoán của công ty đại chúng giao dịch trên sở giao dịch chứng khoán, giá chuyển nhượng chứng khoán là giá thực hiện tại sở giao dịch chứng khoán. Giá thực hiện là giá chứng khoán được xác định từ kết quả khớp lệnh hoặc giá hình thành từ các giao dịch thỏa thuận tại sở giao dịch chứng khoán

+ Đối với chứng khoán không thuộc trường hợp nêu trên, giá chuyển nhượng là giá ghi trên hợp đồng chuyển nhượng hoặc giá thực tế chuyển nhượng hoặc giá theo sổ sách kế toán của đơn vị có chứng khoán chuyển nhượng tại thời điểm lập báo cáo tài chính gần nhất theo quy định của pháp luật về kế toán trước thời điểm chuyển nhượng.

Ví dụ

VÍ DỤ 1: Tính thuế thu nhập cá nhân từ chuyển nhượng vốn

Bà Hương là thành viên góp vốn trong Công ty TNHH Minh Hương với giá trị vốn góp là 2.000.000.000 đ. Ngày 08/01/2023, bà Hương ký hợp đồng chuyển nhượng vốn góp của mình cho Ông Cường với giá chuyển nhượng là 2.200.000.000 đ và nhận được thanh toán 100% qua tài khoản cá nhân.

Như vậy:

– Thời điểm xác định thu nhập tính thuế là ngày 08/01/2023 – ngày hợp đồng chuyển nhượng có hiệu lực;

– Thu nhập tính thuế = 2.200.000.000 – 2.000.000.000 = 200.000.000 (đồng)

– Thuế TNCN phải nộp = 200.000.000 x 20% = 40.000.000 (đồng).

Bà Hương phải nộp tiền tính thuế thu nhập cá nhân từ chuyển nhượng vốn là 40.000.000 đồng.

Bà Hương sẽ nộp số tiền thuế này cho Công ty Minh Hương, để công ty khai và nộp thuế thay cho bà.

VÍ DỤ 2: Tính thuế thu nhập cá nhân từ chuyển nhượng cổ phần

Ông Minh là cổ đông Công ty cổ phần Việt Hưng với giá trị cổ phần là 15.000 cổ phần , mệnh giá 1 cổ phần là 10.000 đồng, tổng giá trị cổ phần của ông Minh Là 150.000.000 đồng. Ngày 23/01/2023, ông Minh ký hợp đồng chuyển nhượng cổ phần của mình cho bà Lam với giá chuyển nhượng là 15.000 CP x 20.000 đ = 300.000.000 đồng và nhận được thanh toán 100% qua tài khoản cá nhân.

– Thời điểm xác định thu nhập tính thuế là tại ngày 23/01/2023 – ngày hợp đồng chuyển nhượng có hiệu lực;

– Thu nhập tính thuế = 15.000 CP x 20.000 đ = 300.000.000 đồng;

– Thuế TNCN phải nộp = 300.000.000 x 0.1% = 300.000 đồng.

Ông Minh phải nộp thuế TNCN từ hoạt động chuyển nhượng cổ phần là 300.000 đồng

Ông Minh sẽ nộp số tiền thuế này cho Công ty cổ phần Việt Hưng, để công ty khai và nộp thuế thay cho ông.

XEM THÊM:

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán thuế TNCN cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan

Trên đây Trung tâm Kế Toán Việt Hưng đã hướng dẫn các bạn cách xác định nghĩa vụ tính thuế thu nhập cá nhân từ chuyển nhượng vốn để nộp thuế đầy đủ. Đừng quên tham gia Like & Theo dõi Fanpage cập nhật bản tin thuế mới nhất & các ưu đãi hấp dẫn dành cho các khóa học kế toán hiện nay.