Trong môi trường kinh doanh đầy biến động, việc quản lý và thanh lý tài sản cố định luôn là một phần không thể thiếu trong chiến lược tài chính. Đặc biệt nghiệp vụ thanh lý tài sản cố định không chỉ đơn thuần là việc loại bỏ những tài sản đã cũ kỹ hay không còn phù hợp, mà còn liên quan đến việc hạch toán kế toán một cách chính xác và tuân thủ các quy định pháp lý. Trong bài viết này, Kế Toán Việt Hưng sẽ đi sâu vào từng bước của quá trình hạch toán thanh lý tài sản cố định, từ việc ra quyết định thanh lý cho đến việc hạch toán tài chính.

CĂN CỨ QUY ĐỊNH:

Theo Điểm 3.2 khoản 3 điều 35 TT 200/2014/TT-BTC quy định về thanh lý tài sản cố định.

Khi có tài sản cố định thanh lý, DN phải ra quyết định thanh lý, thành lập hội đồng thanh lý TSCĐ. Hội đồng thanh lý TSCĐ có nhiệm vụ tổ chức thực hiện việc thanh lý TSCĐ theo đúng trình tự, thủ tục quy định trong chế độ quản lý tài chính và lập “Biên bản thanh lý TSCĐ” theo mẫu quy định. Biên bản được lập thành 2 bản, 1 bản chuyển cho phòng kế toán để theo dõi ghi sổ, 1 bản giao cho bộ phận quản lý, sử dụng TSCĐ.

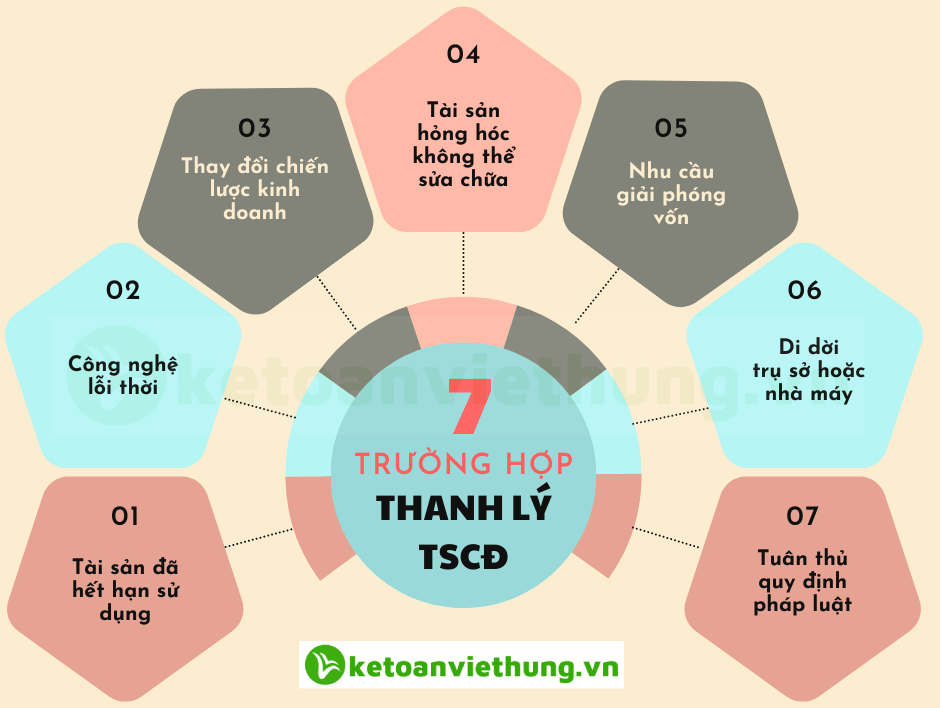

1. Đâu là các trường hợp thực hiện thanh lý tài sản cố định?

Trong quản lý doanh nghiệp, có nhiều tình huống thực tế mà doanh nghiệp cần phải thanh lý tài sản cố định, bao gồm:

– Tài sản đã hết hạn sử dụng: Khi tài sản cố định đã qua thời gian sử dụng hữu ích dự kiến hoặc đã hao mòn hoàn toàn, doanh nghiệp sẽ cần thanh lý để loại bỏ khỏi sổ sách kế toán.

VD: Công ty vận tải có một số xe tải đã qua sử dụng 10 năm và không còn hiệu quả trong việc vận chuyển hàng hóa. Công ty quyết định thanh lý những xe này để mua xe mới tiết kiệm nhiên liệu hơn.

– Công nghệ lỗi thời: Đối với tài sản cố định như máy móc, thiết bị có công nghệ đã lạc hậu, doanh nghiệp có thể quyết định thanh lý để thay thế bằng công nghệ mới hiện đại hơn, nâng cao hiệu quả sản xuất.

VD: Một xưởng sản xuất đồ gỗ phát hiện ra rằng dây chuyền sản xuất hiện tại của họ không còn phù hợp với nhu cầu thị trường. Họ quyết định thanh lý dây chuyền cũ và đầu tư vào dây chuyền tự động hóa mới.

– Thay đổi chiến lược kinh doanh: Khi doanh nghiệp thay đổi chiến lược, mô hình kinh doanh hoặc cần tái cấu trúc, họ có thể thanh lý một số tài sản cố định không còn phù hợp với hoạt động mới.

VD: Công ty IT chuyển hướng từ việc cung cấp dịch vụ phần mềm sang phát triển sản phẩm phần mềm riêng của mình. Họ quyết định thanh lý một số máy chủ không cần thiết cho dịch vụ cũ để tập trung nguồn lực cho việc phát triển sản phẩm mới.

– Tài sản hỏng hóc không thể sửa chữa: Tài sản cố định bị hỏng hóc nặng và không kinh tế để sửa chữa cũng sẽ cần được thanh lý.

VD: Một nhà máy sản xuất dệt may có một số máy dệt đã hỏng nặng và không thể sửa chữa mà không tốn kém chi phí lớn. Quản lý nhà máy quyết định thanh lý những máy này và mua máy mới hiệu quả hơn.

– Nhu cầu giải phóng vốn: Khi doanh nghiệp cần tiền mặt để đầu tư vào dự án mới hoặc thanh toán nợ, việc thanh lý tài sản cố định có thể giúp giải phóng vốn.

VD: Một công ty thực phẩm cần giải phóng vốn để đầu tư vào một chiến lược marketing mới. Họ quyết định thanh lý một số thiết bị lạnh lớn mà hiện họ không sử dụng đến nhiều.

– Di dời trụ sở hoặc nhà máy: Trong trường hợp doanh nghiệp chuyển đến một địa điểm mới, việc thanh lý tài sản cố định không cần thiết để di chuyển có thể giúp tiết kiệm chi phí và đơn giản hóa quá trình chuyển đổi.

VD: Một công ty công nghệ quyết định chuyển trụ sở đến một khu công nghệ mới. Trong quá trình chuyển đổi, họ thanh lý một số tài sản cố định như bàn ghế, máy tính để mua sắm mới phù hợp với không gian làm việc mới.

– Tuân thủ quy định pháp luật: Có thể có những quy định pháp luật đòi hỏi doanh nghiệp phải loại bỏ một số loại tài sản cố định nhất định, ví dụ như các quy định về môi trường đối với thiết bị gây ô nhiễm.

Trong mỗi tình huống này, việc thanh lý tài sản cố định cần được thực hiện theo đúng các quy định của pháp luật và chuẩn mực kế toán để đảm bảo tính minh bạch và chính xác trong báo cáo tài chính của doanh nghiệp.

VD: Một công ty sản xuất hóa chất phải thanh lý một số thiết bị không đáp ứng được các tiêu chuẩn môi trường mới nghiêm ngặt hơn theo quy định của chính phủ.

2. Thủ tục thanh lý tài sản cố định

Thanh lý tài sản cố định là quá trình loại bỏ tài sản khỏi sổ sách kế toán của doanh nghiệp khi tài sản đó không còn giá trị sử dụng hoặc không cần thiết cho hoạt động kinh doanh. Dưới đây là các bước cơ bản trong thủ tục thanh lý tài sản cố định:

TẢI VỀ NGAY :Bộ File chứng từ mẫu thanh lý tài sản cố định máy Photocopy

3. Hướng dẫn cách hạch toán thanh lý tài sản cố định

3.1 Hạch toán thanh lý tài sản cố định theo Thông tư 200

Theo Thông tư 200/2014/TT-BTC về hạch toán thanh lý tài sản cố định, doanh nghiệp cần thực hiện các bước sau:

– Xác định giá trị còn lại của tài sản cố định: Tính toán giá trị còn lại của tài sản cố định tại thời điểm thanh lý, bao gồm nguyên giá và giá trị hao mòn lũy kế đã được trích.

– Ghi nhận doanh thu từ việc thanh lý: Xác định số tiền thu được từ việc bán tài sản cố định.

– Tính toán lợi nhuận hoặc lỗ: Lợi nhuận hoặc lỗ từ việc thanh lý tài sản cố định được xác định bằng cách lấy số tiền thu được từ việc thanh lý trừ đi giá trị còn lại của tài sản.

– Hạch toán kế toán:

Khi thanh lý tài sản cố định và có lãi:

Nợ TK 111/112 (Tiền mặt/Tiền gửi ngân hàng): với số tiền thu được từ việc thanh lý.

Nợ TK 214 (Giá trị hao mòn lũy kế TSCĐ): với số giá trị hao mòn đã trích đến thời điểm thanh lý.

Có TK 211 (Tài sản cố định): với nguyên giá của tài sản cố định.

Có TK 242 (Lợi nhuận từ thanh lý TSCĐ): với lợi nhuận thu được từ việc bán tài sản.

Khi thanh lý tài sản cố định và có lỗ:

Nợ TK 111/112 (Tiền mặt/Tiền gửi ngân hàng): với số tiền thu được từ việc thanh lý.

Nợ TK 214 (Giá trị hao mòn lũy kế TSCĐ): với số giá trị hao mòn đã trích đến thời điểm thanh lý.

Nợ TK 811 (Chi phí khác): với số lỗ phát sinh từ việc bán tài sản.

Có TK 211 (Tài sản cố định): với nguyên giá của tài sản cố định.

3.2 Hạch toán thanh lý tài sản cố định theo Thông tư 133

Theo Thông tư 133/2016/TT-BTC, cách hạch toán thanh lý tài sản cố định được thực hiện như sau:

– Xác định giá trị còn lại của tài sản cố định: Tính toán nguyên giá và giá trị hao mòn lũy kế của tài sản cố định đến thời điểm thanh lý để xác định giá trị còn lại của tài sản.

– Xác định giá thanh lý: Đây là số tiền thực tế thu được từ việc bán tài sản cố định.

– Tính toán lợi nhuận hoặc lỗ từ việc thanh lý: Lợi nhuận hoặc lỗ được xác định bằng cách lấy giá thanh lý trừ đi giá trị còn lại của tài sản.

– Hạch toán kế toán:

Trường hợp bán tài sản cố định có lãi:

Nợ TK 111/112 (Tiền mặt/Tiền gửi ngân hàng): với số tiền thu được từ việc thanh lý.

Nợ TK 214 (Giá trị hao mòn lũy kế TSCĐ): với số giá trị hao mòn đã trích đến thời điểm thanh lý.

Có TK 211 (Tài sản cố định): với nguyên giá của tài sản cố định.

Có TK 711 (Thu nhập khác): với lợi nhuận thu được từ việc bán tài sản.

Trường hợp bán tài sản cố định lỗ:

Nợ TK 111/112 (Tiền mặt/Tiền gửi ngân hàng): với số tiền thu được từ việc thanh lý.

Nợ TK 214 (Giá trị hao mòn lũy kế TSCĐ): với số giá trị hao mòn đã trích đến thời điểm thanh lý.

Nợ TK 811 (Chi phí khác): với số lỗ phát sinh từ việc bán tài sản.

Có TK 211 (Tài sản cố định): với nguyên giá của tài sản cố định.

Lưu ý rằng các tài khoản và cách hạch toán trên có thể khác nhau tùy thuộc vào hệ thống tài khoản kế toán cụ thể của mỗi doanh nghiệp

3.3 Ví dụ thực tế

(1) Tình huống: Công ty Việt Hưng có một máy móc cũ đã qua sử dụng trong nhiều năm và quyết định thanh lý. Nguyên giá của máy móc là 100 triệu đồng và đã được khấu hao hết. Công ty bán máy móc này với giá 30 triệu đồng.

Hạch toán tại Công ty Việt Hưng (áp dụng theo Thông tư 200):

Khi thanh lý máy móc:

Nợ TK 111/112 (Tiền mặt/Tiền gửi ngân hàng): 30 triệu đồng (số tiền thu được từ việc thanh lý).

Nợ TK 214 (Giá trị hao mòn lũy kế TSCĐ): 100 triệu đồng (số giá trị hao mòn đã trích đến thời điểm thanh lý).

Có TK 211 (Tài sản cố định): 100 triệu đồng (nguyên giá của tài sản cố định).

Có TK 242 (Lợi nhuận từ thanh lý TSCĐ): 30 triệu đồng (nếu có lãi từ việc thanh lý).

Tuy nhiên, trong tình huống này, vì tài sản đã được khấu hao hết nên không có lãi từ việc thanh lý. Do đó, không có tài khoản 242 được ghi Có. Thay vào đó, nếu có lỗ từ việc thanh lý (ví dụ, giá trị hao mòn còn lại lớn hơn số tiền thu được từ việc thanh lý), doanh nghiệp sẽ hạch toán như sau:

– Nợ TK 811 (Chi phí khác): với số lỗ phát sinh từ việc thanh lý (nếu máy móc được bán với giá thấp hơn giá trị sổ sách).

KL: Trong ví dụ này, không có lỗ phát sinh vì tài sản đã được khấu hao hết, và số tiền thu được từ việc thanh lý chỉ làm tăng tiền mặt của công ty mà không ảnh hưởng đến kết quả kinh doanh.

(2) Tình huống: Công ty Việt Hưng có một chiếc xe ô tô được sử dụng cho mục đích kinh doanh với nguyên giá là 500 triệu đồng. Chiếc xe đã được khấu hao hoàn toàn và không còn giá trị sử dụng trong hoạt động của công ty. Công ty quyết định thanh lý chiếc xe này với giá 200 triệu đồng.

Hạch toán tại Công ty Việt Hưng (áp dụng theo Thông tư 133):

Khi thanh lý chiếc xe:

– Nợ TK 111/112 (Tiền mặt/Tiền gửi ngân hàng): 200 triệu đồng (số tiền thu được từ việc thanh lý).

– Nợ TK 214 (Giá trị hao mòn lũy kế TSCĐ): 500 triệu đồng (số giá trị hao mòn đã trích đến thời điểm thanh lý).

– Có TK 211 (Tài sản cố định): 500 triệu đồng (nguyên giá của tài sản cố định).

– Có TK 711 (Thu nhập khác): 200 triệu đồng (nếu có lãi từ việc thanh lý).

Trong trường hợp này, vì tài sản đã được khấu hao hết, nên việc thanh lý sẽ không dẫn đến việc hạch toán lỗ. Số tiền thu được từ việc thanh lý sẽ được ghi nhận vào tài khoản tiền mặt/tiền gửi ngân hàng và tài khoản thu nhập khác.

Nếu trong trường hợp khác, giá trị thanh lý thấp hơn giá trị sổ sách còn lại của tài sản (sau khi đã trừ giá trị hao mòn lũy kế), công ty sẽ phải hạch toán lỗ từ việc thanh lý và số lỗ đó sẽ được ghi vào tài khoản chi phí khác.

XEM THÊM:

Quy trình kế toán tài sản cố định chi tiết trong doanh nghiệp

Phương pháp hạch toán chuyển tài sản cố định thành công cụ dụng cụ

Trên đây là những chia sẻ về thủ tục & cách hạch toán thanh lý tài sản cố định với việc áp dụng đúng các quy định và thực hiện quy trình thanh lý một cách chuyên nghiệp sẽ giúp doanh nghiệp của bạn tiết kiệm thời gian, tiền bạc và giảm thiểu rủi ro pháp lý.

Nếu bạn có bất kỳ câu hỏi hoặc cần hỗ trợ thêm về cách hạch toán thanh lý tài sản cố định cho doanh nghiệp, đừng ngần ngại đặt câu hỏi ngay tại FANPAGE. Chân thành cảm ơn bạn đã theo dõi và hy vọng rằng bài viết này sẽ là nguồn thông tin hữu ích và có ích cho bạn trong công việc hàng ngày của mình. Hẹn gặp lại trong những bài viết tiếp theo!