Cách tính thuế TNCN | Với nhu cầu hiện nay, việc một doanh nghiệp có nhu cầu tuyển nhân viên ngoài giờ, các cộng tác viên tại nhà đang có xu hướng ngày càng phổ biến. Tuy nhiên với những việc làm không thường xuyên đó cũng khiến cho nhiều kế toán không khỏi khó khăn khi tính thuế TNCN. Bài viết này Kế toán Việt Hưng sẽ chia sẻ cách tính thuế TNCN cho cộng tác viên mới nhất.

1. Cộng tác viên là gì?

Hiểu một cách đơn giản nhất thì cộng tác viên là cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng.

Theo khoản 2 Điều 2 của Thông tư 111/2013/TT-BTC việc đóng thuế TNCN đối với cộng tác viên quy định như sau:

“2. Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:”

a) Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

b) Các khoản phụ cấp, trợ cấp, trừ các khoản phụ cấp, trợ cấp sau:

…

c) Tiền thù lao nhận được dưới các hình thức như: tiền hoa hồng đại lý bán hàng hóa, tiền hoa hồng môi giới; tiền tham gia các đề tài nghiên cứu khoa học, kỹ thuật; tiền tham gia các dự án, đề án; tiền nhuận bút theo quy định của pháp luật về chế độ nhuận bút; tiền tham gia các hoạt động giảng dạy; tiền tham gia biểu diễn văn hoá, nghệ thuật, thể dục, thể thao; tiền dịch vụ quảng cáo; tiền dịch vụ khác, thù lao khác.”

Đồng thời theo khoản 1 Điều 25 Thông tư 111/2013/TT-BTC về khấu trừ thuế TNCN đối với cộng tác viên như sau:

“1. Khấu trừ thuế

Khấu trừ thuế là việc tổ chức, cá nhân trả thu nhập thực hiện tính trừ số thuế phải nộp vào thu nhập của người nộp thuế trước khi trả thu nhập, cụ thể như sau:

…

i) Khấu trừ thuế đối với một số trường hợp khác

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

…”

Như vậy, nếu doanh nghiệp chi trả khoản tiền lương, tiền công cho các cộng tác viên có tổng mức trả thu nhập từ 2.000.000 đồng/lần trở lên thì phải khấu trừ thuế theo mức thuế suất 10% trên thu nhập trước khi trả theo quy định.

2. Khoản thưởng bằng tiền cho các cộng tác viên có đóng thuế TNCN hay không?

Theo quy định tại khoản 10 Điều 2 Thông tư 111/2013/TT-BTC như sau:

“10. Thu nhập từ nhận quà tặng

Thu nhập từ nhận quà tặng là khoản thu nhập của cá nhân nhận được từ các tổ chức, cá nhân trong và ngoài nước, cụ thể như sau:

a) Đối với nhận quà tặng là chứng khoán bao gồm: cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định của Luật Chứng khoán; cổ phần của các cá nhân trong công ty cổ phần theo quy định của Luật Doanh nghiệp.

b) Đối với nhận quà tặng là phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh bao gồm: vốn trong công ty trách nhiệm hữu hạn, hợp tác xã, công ty hợp danh, hợp đồng hợp tác kinh doanh, vốn trong doanh nghiệp tư nhân, cơ sở kinh doanh của cá nhân, vốn trong các hiệp hội, quỹ được phép thành lập theo quy định của pháp luật hoặc toàn bộ cơ sở kinh doanh nếu là doanh nghiệp tư nhân, cơ sở kinh doanh của cá nhân.

c) Đối với nhận quà tặng là bất động sản bao gồm: quyền sử dụng đất; quyền sử dụng đất có tài sản gắn liền với đất; quyền sở hữu nhà, kể cả nhà ở hình thành trong tương lai; kết cấu hạ tầng và các công trình xây dựng gắn liền với đất, kể cả công trình xây dựng hình thành trong tương lai; quyền thuê đất; quyền thuê mặt nước; các khoản thu nhập khác nhận được từ thừa kế là bất động sản dưới mọi hình thức; trừ thu nhập từ quà tặng là bất động sản hướng dẫn tại điểm d, khoản 1, Điều 3 Thông tư này.

d) Đối với nhận quà tặng là các tài sản khác phải đăng ký quyền sở hữu hoặc quyền sử dụng với cơ quan quản lý Nhà nước như: ô tô; xe gắn máy, xe mô tô; tàu thủy, kể cả sà lan, ca nô, tàu kéo, tàu đẩy; thuyền, kể cả du thuyền; tàu bay; súng săn, súng thể thao.”

Do đó, công ty tặng quà là tiền cho các cộng tác viên thì khoản thu nhập là quà tặng từ tiền mặt không thuộc các khoản thu nhập đóng TNCN.

3. Hạch toán cách tính thuế TNCN cộng tác viên

THAM KHẢO:

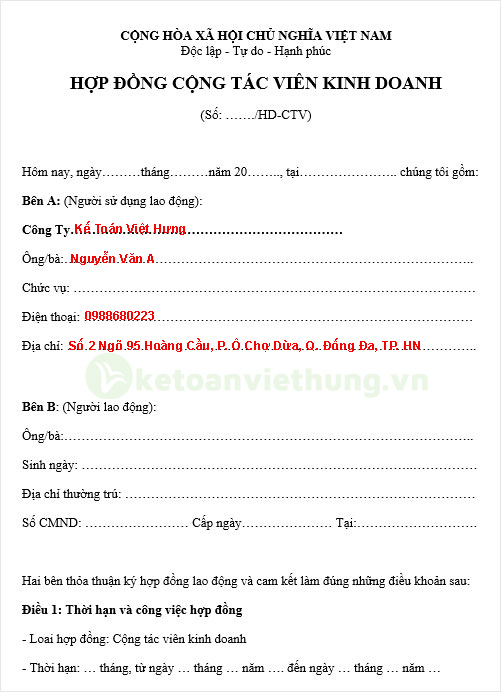

TẢI VỀ Mẫu 1 hợp đồng thuê dịch vụ cộng tác viên thông dụng

TẢI VỀ Mẫu 2 hợp đồng thuê dịch vụ cộng tác viên thông dụng

VÍ DỤ: Công ty X có thuê anh A là cộng tác viên chạy quảng cáo, viết content giới thiệu sản phẩm với thù lao theo số lượt tương tác và số bài viết trong một tháng. Trong tháng 5/2023, Công ty X tính tiền lương phải trả cho anh A là 4.000.000đ.

Vì mức thù lao của anh A là 4.000.000 đồng (trên 2.000.000đ theo quy định của pháp luật), Công ty X thực hiện giữ lại 10% lương của anh để thực hiện đóng Thuế TNCN. Công ty A hạch toán như sau:

Hạch toán chi phí lương cộng tác viên

Nợ 6411/ có 3341: 4.000.000

Hạch toán thuế TNCN cộng tác viên

Nợ 3341/ có 3335: 4.000.000*10%= 400.000

Chi trả lương cộng tác viên bằng tiền mặt

Nợ 3341/có 1111: 3.600.000đ

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan

Như vậy Kế Toán Việt Hưng đã hướng dẫn cách tính thuế TNCN cộng tác viên mới nhất. Mong rằng những chia sẻ trên sẽ hữu ích cho các bạn xem – đừng quên Like Fanpage cập nhật bản tin kế toán mới nhất cùng ưu đãi dành cho tất cả các khóa học kế toán tổng hợp. Chúc các bạn thành công!