Chứng từ khấu trừ thuế TNCN điện tử | Theo quy định tại Điều 3 Thông tư số 37/2010/TT-BTC ngày 18/3/2010 của Bộ Tài chính, các tổ chức, DN cần chuyển đổi sang sử dụng chứng từ khấu trừ thuế TNCN điện tử từ ngày 01/07/2022 vậy các doanh nghiệp có phải bắt buộc tham gia đăng ký sử dụng chứng từ khấu trừ thuế TNCN điện tử không cùng Kế Toán Việt Hưng tìm hiểu

Chứng từ điện tử bao gồm các loại chứng từ, biên lai theo khoản 4 Điều này được thể hiện ở dạng dữ liệu điện tử do tổ chức, cá nhân có trách nhiệm khấu trừ thuế cấp cho người nộp thuế hoặc do tổ chức thu thuế, phí, lệ phí cấp cho người nộp bằng phương tiện điện tử theo quy định của pháp luật phí, lệ phí, pháp luật thuế (Tại Khoản 5, Điều 3 của Nghị định 123/2020/NĐ-CP)

→ Theo nghị định này, ngoài chứng từ khấu trừ thuế TNCN thì các loại biên lai thuế, phí và lệ phí áp dụng theo hình thức điện tử cũng được coi là các loại chứng từ điện tử.

1. 05 điểm lưu ý chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 123

Tại Khoản 2 Điều 4 Nghị định 123/2020/NĐ-CP quy định về nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ

“…

2. Khi khấu trừ thuế thu nhập cá nhân, khi thu thuế, phí, lệ phí, tổ chức khấu trừ thuế, tổ chức thu phí, lệ phí, tổ chức thu thuế phải lập chứng từ khấu trừ thuế, biên lai thu thuế, phí, lệ phí giao cho người có thu nhập bị khấu trừ thuế, người nộp thuế, nộp phí, lệ phí và phải ghi đầy đủ các nội dung theo quy định tại Điều 32 Nghị định này. Trường hợp sử dụng biên lai điện tử thì phải theo định dạng chuẩn dữ liệu của cơ quan thuế. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ thuế thu nhập cá nhân.

Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng thì tổ chức, cá nhân trả thu nhập được lựa chọn cấp chứng từ khấu trừ thuế cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế. Đối với cá nhân ký hợp đồng lao động từ 03 tháng trở lên, tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân một chứng từ khấu trừ thuế trong một kỳ tính thuế.

…”

Tại Khoản 1 Điều 30 Chương III Nghị định 123/2020/NĐ-CP quy định loại chứng từ:

“1. Chứng từ trong lĩnh vực quản lý thuế, phí, lệ phí của cơ quan thuế bao gồm:

a) Chứng từ khấu trừ thuế thu nhập cá nhân;

…”

Tại Điều 31 Nghị định 123/2020/NĐ-CP quy định về thời điểm lập chứng từ:

“Tại thời điểm khấu trừ thuế thu nhập cá nhân, thời điểm thu thuế, phí, lệ phí, tổ chức khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí phải lập chứng từ, biên lai giao cho người có thu nhập bị khấu trừ thuế, người nộp các khoản thuế, phí, lệ phí.”

Tại Khoản 1 Điều 32 Chương III Nghị định 123/2020/NĐ-CP nội dung chứng từ:

“1. Chứng từ khấu trừ thuế có các nội dung sau:

…

đ) Khoản thu nhập, thời điểm trả thu nhập, tổng thu nhập chịu thuế, số thuế đã khấu trừ; số thu nhập còn được nhận;

e) Ngày, tháng, năm lập chứng từ khấu trừ thuế;

g) Họ tên, chữ ký của người trả thu nhập.

Trường hợp sử dụng chứng từ khấu trừ thuế điện tử thì chữ ký trên chứng từ điện tử là chữ ký số.

…”

Định dạng chứng từ khấu trừ thuế TNCN điện tử: → Tổ chức khấu trừ thuế TNCN theo hình thức điện tử xây dựng hệ thống phần mềm để sử dụng, đảm bảo nội dung bắt buộc tại Khoản 1 Điều 32 Nghị định 123/2020/NĐ-CP. Khi đó, nội dung trên chứng từ khấu trừ thuế TNCN điện tử cần thể hiện chính xác, không làm hiểu sai lệch để người sử dụng có thể đọc bằng phương tiện điện tử. |

Tại Khoản 2 Điều 33 Chương III Nghị định 123/2020/NĐ-CP quy định định dạng chứng từ khấu trừ thuế & chứng từ khấu trừ thuế:

2. Định dạng chứng từ điện tử khấu trừ thuế thu nhập cá nhân:

Tổ chức khấu trừ thuế thu nhập cá nhân khi sử dụng chứng từ theo quy định tại điểm a khoản 1 Điều 30 Nghị định này theo hình thức điện tử tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử đảm bảo các nội dung bắt buộc theo quy định tại khoản 1 Điều 32 Nghị định này.

…”

2. Quy định chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 111

Tại Khoản 2 Điều 25 Thông tư số 111/2013/TT-BTC quy định về khấu trừ thuế và chứng từ khấu trừ thuế:

“…

2. Chứng từ khấu trừ

a) Tổ chức, cá nhân trả các khoản thu nhập đã khấu trừ thuế theo hướng dẫn tại khoản 1, Điều này phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ.

b) Cấp chứng từ khấu trừ trong một số trường hợp cụ thể như sau:

b.1) Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng: cá nhân có quyền yêu cầu tổ chức, cá nhân trả thu nhập cấp chứng từ khấu trừ cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế.

VÍ DỤ 15: Ông Q ký hợp đồng dịch vụ với công ty X để chăm sóc cây cảnh tại khuôn viên của Công ty theo lịch một tháng một lần trong thời gian từ tháng 9/2013 đến tháng 4/2014. Thu nhập của ông Q được Công ty thanh toán theo từng tháng với số tiền là 03 triệu đồng. Như vậy, trường hợp này ông Q có thể yêu cầu Công ty cấp chứng từ khấu trừ theo từng tháng hoặc cấp một chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến tháng 12/2013 và một chứng từ cho thời gian từ tháng 01 đến tháng 04/2014.

b.2) Đối với cá nhân ký hợp đồng lao động từ ba (03) tháng trở lên: tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân một chứng từ khấu trừ trong một kỳ tính thuế.

VÍ DỤ 16: Ông R ký hợp đồng lao động dài hạn (từ tháng 9/2013 đến tháng hết tháng 8/2014) với công ty Y. Trong trường hợp này, nếu ông R thuộc đối tượng phải quyết toán thuế trực tiếp với cơ quan thuế và có yêu cầu Công ty cấp chứng từ khấu trừ thì Công ty sẽ thực hiện cấp 01 chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến hết tháng 12/2013 và 01 chứng từ cho thời gian từ tháng 01 đến hết tháng 8/2014.…”

3. Có bắt buộc DN phải sử dụng chứng từ khấu trừ thuế TNCN điện tử hay không?

Trường hợp DN sử dụng chứng từ khấu trừ thuế TNCN điện tử theo quy định tại Nghị đinh 123/2020/NĐ-CP thì:

– Khi khấu trừ thuế TNCN tổ chức khấu trừ thuế phải lập chứng từ khấu trừ thuế giao cho người có thu nhập bị khấu trừ thuế và phải ghi đầy đủ các nội dung theo quy định tại Điều 32 Nghị đinh 123/2020/NĐ-CP

– Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ thuế TNCN

(1) Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng thì tổ chức, cá nhân trả thu nhập được lựa chọn cấp chứng từ khấu trừ thuế cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế

(2) Đối với cá nhân ký hợp đồng lao động từ 03 tháng trở lên, tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân 01 chứng từ khấu trừ thuế trong 01 kỳ tính thuế

--> Nội dung & định dạng chứng từ khấu trừ thuế TNCN điện tử thực hiện theo quy định tại Điều 32, Điều 33 Nghị định số 123/2020/NĐ-CP

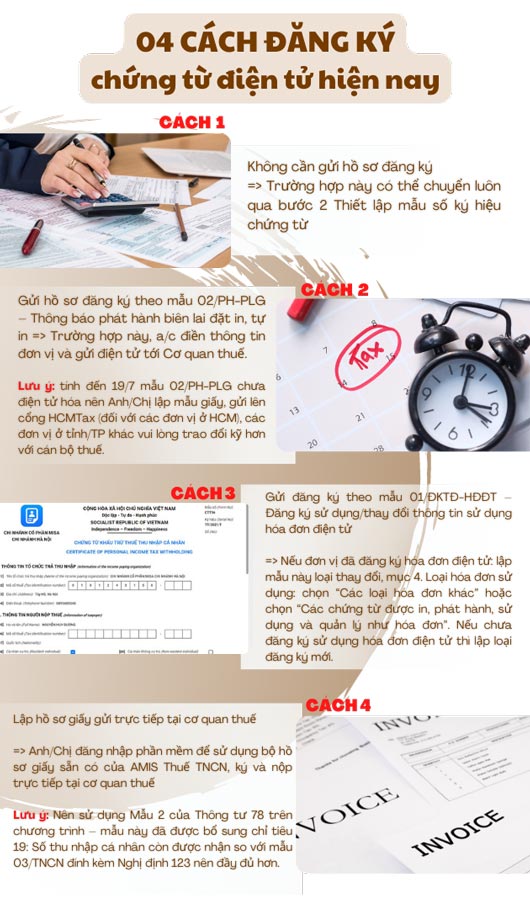

KẾT LUẬN: Tại Khoản 1 Điều 32 Nghị định 123/2020/NĐCP, tổ chức khấu trừ khi sử dụng chứng từ khấu trừ thuế thu nhập cá nhân điện tử không bắt buộc phải đăng ký, thông báo phát hành, chuyển dữ liệu điện tử đến CQT, tổ chức khấu trừ tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử đảm bảo các nội dung bắt buộc.

--> Trong thời gian chưa kịp triển khai chứng từ khấu trừ thuế TNCN điện tử, tổ chức (bao gồm cả cơ quan thuế), doanh nghiệp có thể sử dụng chứng từ khấu trừ thuế TNCN theo hình thức tự phát hành. Từ 01/7/2022, cơ quan thuế không tiếp tục bán chứng từ khấu trừ thuế TNCN do cơ quan thuế đặt in; đối với trường hợp đang còn tồn chứng từ khấu trừ mua của cơ quan thuế thì tiếp tục sử dụng.

4. 04 yếu tố đảm bảo tính hợp pháp của chứng từ khấu trừ thuế TNCN điện tử

(1) Đảm bảo nội dung đầy đủ theo quy định chứng từ điện tử tại Điều 16, Luật kế toán 2015

(2) Phải sử dụng chữ ký số trên chứng từ điện tử theo quy định Khoản 1, Điều 32 của Nghị định 123/2020/NĐ-CP

(3) Đảm bảo tính xác thực thông tin dữ liệu rõ ràng, đầy đủ và tuân theo quy định tại nội dung mẫu (kế toán có thể tự lập chứng từ kế toán)

(4) Đảm bảo độ bảo mật và toàn vẹn dữ liệu lưu trữ phải được quản lý và kiểm tra thường xuyên để tránh bị xâm nhập, khai thác trái phép

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán chứng từ khấu trừ thuế TNCN điện tử cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan

Trên đây là những chia sẻ Kế Toán Việt Hưng về chủ đề chứng từ khấu trừ thuế TNCN điện tử với 04 lưu ý nhỏ dành cho kế toán. Đừng quên tham gia Fanpage cập nhật bản tin mới cùng các chương trình khuyến mãi dành cho các khóa học kế toán – Chúc các bạn thành công trong sự nghiệp kế toán!