Như các bạn kế toán đã biết, việc báo cáo thuế định kì theo quy định của Tổng cục thuế quy định đã là công việc quen thuộc. Tuy nhiên đối với các bạn “mới toanh” thì việc kê khai định kỳ vẫn làm cho các bạn khó khăn. Bài này Kế Toán Việt Hưng sẽ hỗ trợ và hướng dẫn các bạn cách lập báo cáo thuế quý và những lưu ý quan trọng khi báo cáo thuế. Cùng tìm hiểu nhé!

Có 2 trường hợp kê khai thuế đó là chọn cách kê khai theo tháng và kê khai theo quý. Vậy điều kiện như thế nào thì sử dụng loại báo cáo cho phù hợp???

Kê khai thuế theo quý

– Doanh nghiệp xác định tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống.

– Đối với doanh nghiệp mới thành lập thì có thể chọn kê khai theo. Sau khi hoạt động kinh doanh đủ 12 tháng thì căn cứ theo mức doanh thu bán hàng hoá, dịch vụ của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế GTGT theo tháng hay theo quý.

Khai thuế GTGT theo tháng

Khai thuế GTGT là loại khai thuế theo tháng trừ các trường hợp sau:

– Doanh nghiệp xác định tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở lên.

– Đối với hoạt động kinh doanh xây dựng, lắp đặt, bán hàng vãng lai, chuyển nhượng bất động sản ngoại tỉnh thì khai thuế GTGT tạm tính theo từng lần phát sinh;

– Doanh nghiệp khai thuế GTGT theo từng lần phát sinh đối với thuế GTGT theo phương pháp trực tiếp trên doanh số của người kinh doanh không thường xuyên.

Tuy nhiên, trường hợp doanh nghiệp có nhu cầu chuyển đổi kỳ khai thuế từ quý sáng tháng thì gửi thông báo (theo Mẫu số 07/GTGT ban hành kèm theo Thông tư 151/2014/TT-BTC) cho cơ quan thuế quản lý trực tiếp chậm nhất là cùng với thời hạn nộp tờ khai thuế GTGT của tháng đầu tiên của năm bắt đầu khai thuế GTGT theo tháng.

Kinh nghiệm và hướng dẫn cách lập báo cáo thuế quý công ty dịch vụ

Đầu năm 2022, đã có rất nhiều thay đổi trong việc kê khai thuế. Các doanh nghiệp kê khai thuế theo tháng hay quý đều sẽ phải nộp những loại tờ khai có ý nghĩa tương tự nhau. Dưới đây là các loại tờ khai phải nộp và cách cách lập báo cáo thuế quý

1.1. Thuế GTGT

– Kê khai theo phương pháp khấu trừ:

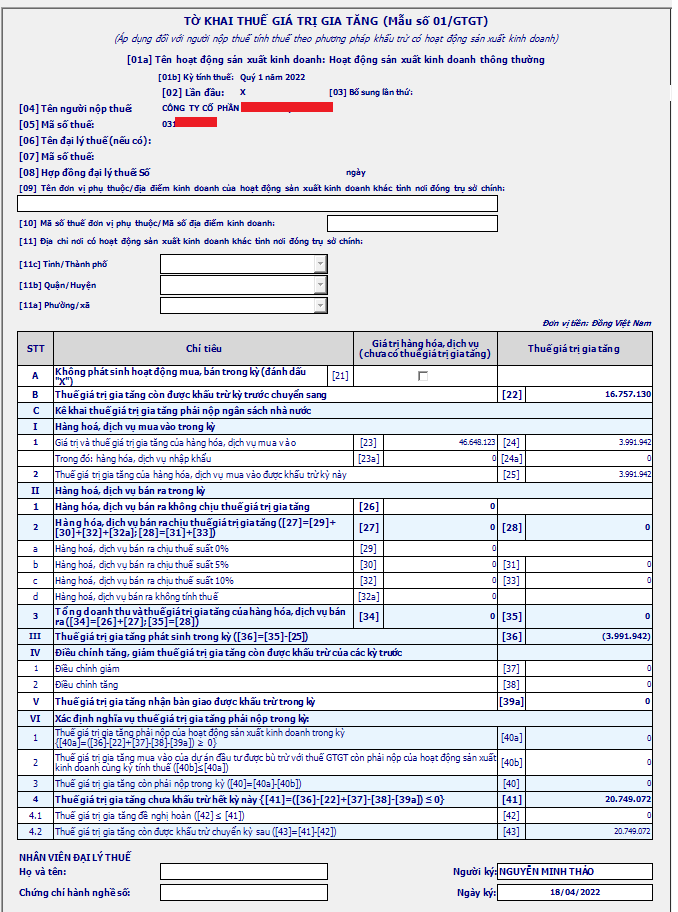

+ Tờ khai thuế GTGT theo mẫu 01/GTGT

+ Các phụ lục khác kèm theo nếu có

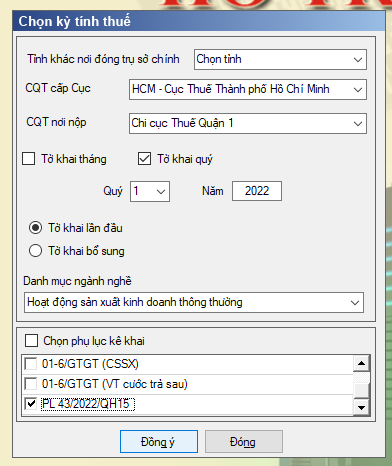

Trong khoản thời gian đầu năm 2022 đã có rất nhiều thay đổi liên quan đến hoá đơn và các tờ khai. Như những khoản thời gian trước kia thì việc lập Tờ khai GTGT theo mẫu 01/GTGT là đã xong tờ khai GTGT theo tháng hay quý. Tuy nhiên, với quy định giảm thuế GTGT từ 10% xuống còn 8% thì việc nộp tờ khai thuế GTGT còn đính kèm thêm PL 43/2022/QH15.

Ngoài ra, bắt đầu từ 2022 thì việc kê khai Thuế GTGT theo Thông tư 80/2021/TT-BTC, tuy nhiên các kì khai thuế trở về trước, nếu doanh nghiệp có nhu cầu bổ sung thì vẫn thực hiện kê khai theo mẫu cũ 01/GTGT.

Cách thực hiện

Các bạn chọn Tờ khai GTGT theo mẫu 01/GTGT và tick kèm theo PL 43/2022/QH15 Nghị định 43( trường hợp doanh nghiệp bạn có xuất hoá đơn các mặt hàng thuộc trường hợp được giảm thuế GTGT từ 10% xuống 8%)

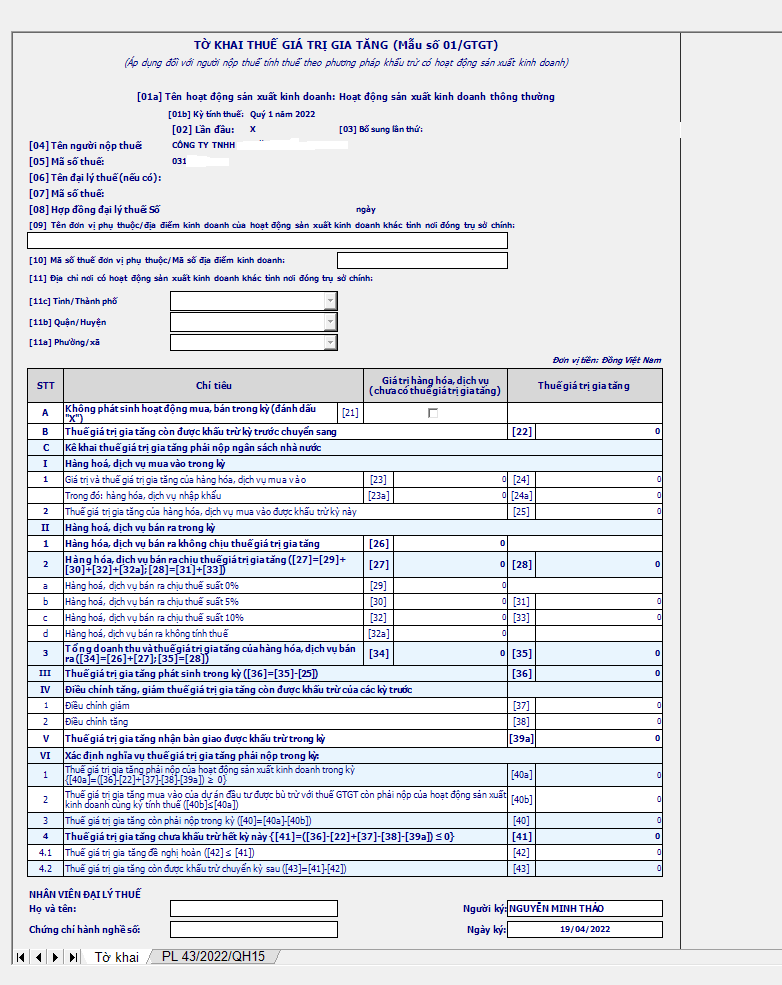

Chỉ tiêu[22]: Số dư đầu kì( Các bạn dựa vào chỉ tiêu của tờ khai kỳ liền trước. Trường hợp tờ khay kỳ này là kỳ đầu tiên thì mặc định số dư đầu kỳ là 0 nhé)

Đối với đầu vào:

Chi tiêu[23]: Tổng số tiền chưa thuế của cả quý( đầu vào)( cả hàng hóa, dịch vụ trong nước và nhập khẩu)

Chi tiêu[23a]: Tổng số tiền chưa thuế của cả quý( đầu vào) chỉ đối với hàng hóa, dịch vụ nhập khẩu

Chỉ tiêu[24] [25]: tổng tiền thuế GTGT của cả quý( đầu vào) ( cả hàng hóa, dịch vụ trong nước và nhập khẩu)

Chỉ tiêu[24a]: tổng tiền thuế GTGT của cả quý( đầu vào) chỉ đối với hàng hóa, dịch vụ nhập khẩu

Đối với đầu ra:

Chỉ tiêu[29]: Tổng tiền chưa thuế của các mặt hàng chịu thuế 0%

Chỉ tiêu[30]: Tổng tiền chưa thuế của các mặt hàng chịu thuế 5%

Chỉ tiêu[31]: Tổng tiền tiền thuế VAT 5%

Chỉ tiêu[32]:: Tổng tiền chưa thuế của các mặc hàng chịu thuế 10%

Chỉ tiêu[33]: Tổng tiền tiền thuế VAT 10%

Chỉ tiêu[32a]: Tổng tiền chưa thuế của các mặc hàng không chịu thuế

Sau khi nhập hết các dữ liệu ở các chỉ tiêu trên, thì chỉ tiêu [27] sẽ tự chạy dữ liệu. Chỉ tiêu [27] thể hiện tổng giá trị trước thuế đầu ra và chỉ tiêu [28] là tổng thuế VAT đầu ra.

Chỉ tiêu [40a], chỉ tiêu [41] và chỉ tiêu[43] thì hệ thống HTKK sẽ tự chạy số, nếu dữ liệu xuất hiện ở chỉ tiêu thì bạn được khấu trừ thuế GTGT sang kì sau( Vat đầu vào+ đầu kì> VAT đầu ra). Trường hợp xuất hiện chỉ tiêu thì dữ liệu chỉ tiêu này là số thuế GTGT mà bạn phải nộp trong kì (VAT đầu vào+ đầu kí< VAT đầu ra)

Ví dụ: Doanh nghiệp thuộc lĩnh vực thương mại, dịch vụ có tổng giá trị hàng mua vào trước thuế là 46.648.123, Thuế VAT đầu vào là 3.991.942. Trong kì doanh nghiệp không xuất hóa đơn đầu vào

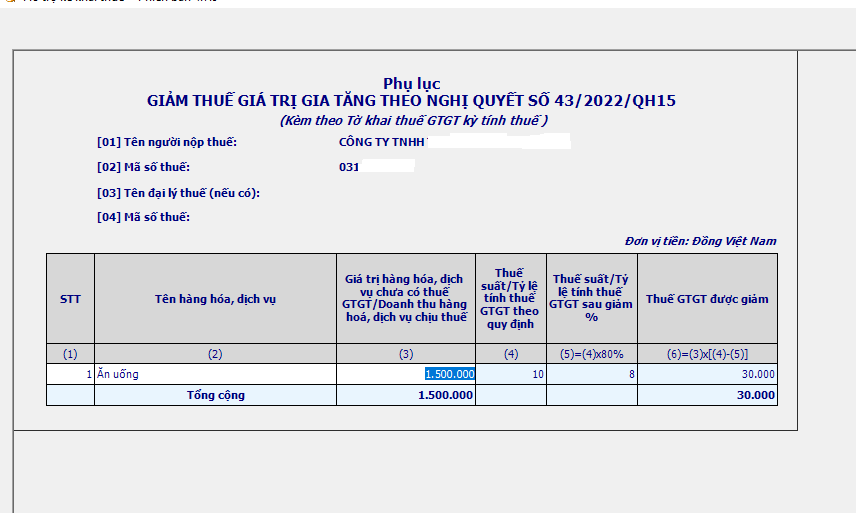

Đối với doanh nghiệp các bạn có xuất hoá đơn các mặt hàng được giảm thuế GTGT xuống 8% thì các bạn tiếp tục kê khai PL 43/2022/QH15. Tại phụ lục này, các bạn Chỉ kê khai các mặt hàng 8% theo ví dụ bên dưới.

Lưu ý, khi các bạn hoàn thành kê khai phụ lục này, thì chỉ tiêu tổng cộng ở cột (6) sẽ được tờ khai 01/GTGT tự hiểu và tự chạy số tại chỉ tiêu 33.

Sau khi kê khai xong các bạn nhấn Ghi và Xuất file XML.

Kinh nghiệm khi lập tờ khai GTGT trong cách lập báo cáo thuế quý

– Thực hiện nhập hoá đơn lên phần mềm kề toán hoặc excel: Để xác định được các số liệu trong tờ khai. Các bạn thực hiện lên đầy đủ dữ liệu từ hoá đơn đầu vào và hoá đơn đầu ra trong kì để kê khai.

– Kiểm tra hoá đơn thật kĩ về ngày tháng của hóa đơn, tránh nhầm lẫn hoá đơn của quý sau và các hoá đơn quý trước đã thực hiện kê khai rồi. Đối với trường hợp bạn phát hiện HOÁ ĐƠN ĐẦU VÀO của kỳ trước nhưng chưa kê khai thì hoá đơn này được phép kê vào quý này.

– Đối với hóa đơn đầu ra bạn nên note lại những mặt hàng được giảm thuế GTGT xuống 8% để kê khai PL 43/2022/QH15 cho nhanh nhé.

1.2. Thuế thu nhập cá nhân

Thuế TNCN là thuế trực thu, tính trên thu nhập của người nộp thuế sau khi đã trừ các thu nhập miễn thuế và các khoản được giảm trừ gia cảnh trong thời gian kì tính thuế.

Tờ khai TNCN xác định theo tháng hay theo quý được xác định một lần kể từ tháng đầu tiên có phát sinh khấu trừ thuế và áp dụng cho cả năm. Cụ thể như sau:

– Tổ chức, cá nhân trả thu nhập phát sinh số thuế khấu trừ trong tháng của ít nhất một loại tờ khai thuế thu nhập cá nhân từ 50 triệu đồng trở lên khai thuế theo tháng, trừ trường hợp tổ chức, cá nhân trả thu nhập thuộc diện khai thuế giá trị gia tăng theo quý.

– Tổ chức, cá nhân trả thu nhập không thuộc diện khai thuế theo tháng theo hướng dẫn nêu trên thì thực hiện khai thuế theo quý.

Thuế thu nhập cá nhân

Ví dụ: Doanh nghiệp A sau khi xác định thuộc diện kê khai thuế TNCN theo quý, có quy chế trả lương ngày 5 hàng tháng, cụ thể ví dụ như sau:

– Chi phí lương tháng 12/2021 hạch toán ngày 31/12/2021, thanh toán lương ngày 05/01/2022.

– Chi phí lương tháng 1 hạch toán ngày 31/01/2022, thanh toán lương ngày 05/02/2022.

– Chi phí lương tháng 2 hạch toán ngày 28/02/2022, thanh toán lương ngày 05/03/2022.

– Chi phí lương tháng 3 hạch toán ngày 31/03/2022, thanh toán lương ngày 05/04/2022.

Theo khái niệm ở trên, thì Thuế TNCN là thuế tính trên thu nhập tiền lương thực nhận phát sinh trong tháng, quý kê khai. Vì trong quý 1(từ 01/01/2022-31/03/2022) thì Doanh nghiệp thực hiện chi trả 3 lần cho tháng 12/2021, Tháng 01/2022, Tháng 2/2022.

Như vậy Tờ khai thuế TNCN quý 1 của Doanh nghiệp A sẽ bao gồm lương tháng 12/2021, lương tháng 1/2022 và lương tháng 2/2022. Còn lương tháng 3 vì chi trả sang tháng 4 nên Thuế TNCN của tháng 3 sẽ được kê khai trông quý 2.

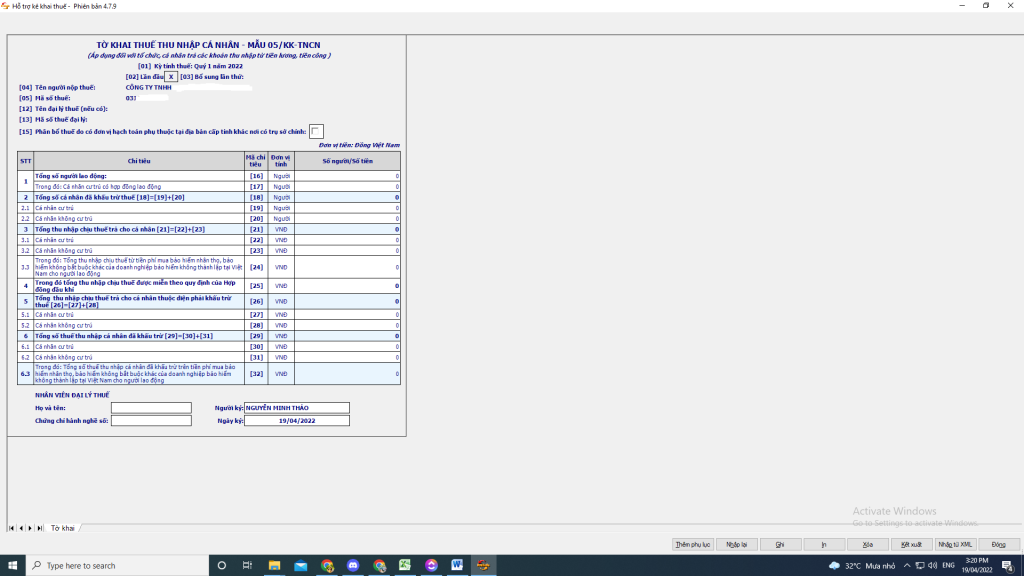

Cách kê khai thuế TNCN

Các bạn chọn mẫu tờ khai 05/KK-TNCN(TT80/2021) trong HTKK và tiến hành thực hiện kê khai.

Lưu ý: Từ tháng 01/2022 tờ khai TNCN theo quý sẽ chuyển thành mẫu 05/KK-TNCN(TT80/2021). Tuy nhiên các tờ khai TNCN theo quý trở về trước, các bạc kế toán muốn nộp bổ sung thì vẫn tiếp tục sử dụng mẫu 05/KK-TNCN(TT92/2015).

Các bạn thực hiện kê khai theo hướng dẫn sau:

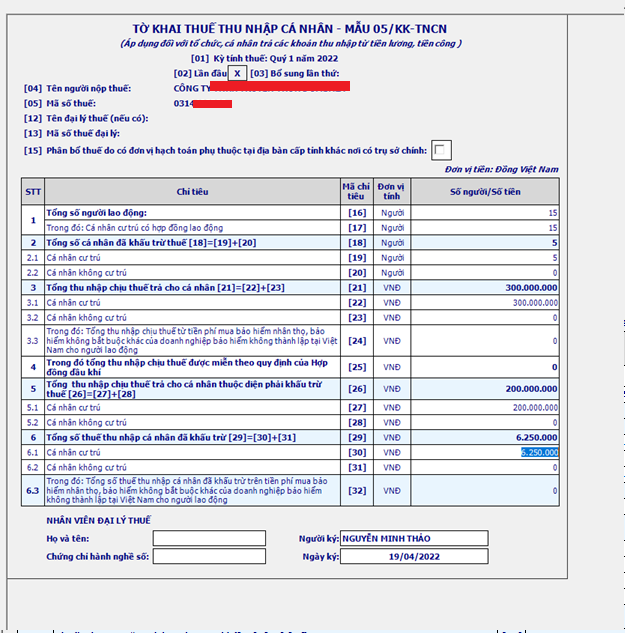

– Chỉ tiêu [16] Tổng số người lao động: là tổng số cá nhân có thu nhập từ tiền lương, tiền công mà doanh nghiệp trả trong kỳ (quý, tháng);

– Chỉ tiêu [17] Cá nhân cư trú có hợp đồng lao động: là tổng số cá nhân cư trú có ký hợp đồng lao động với doanh nghiệp từ 3 tháng trở lên mà doanh nghiệp đã trả thu nhập trong kỳ tính thuế;

– Chỉ tiêu [18] Tổng số cá nhân đã khấu trừ thuế: 18 = 19 + 20;

– Chỉ tiêu [19] Cá nhân cư trú: là số cá nhân cư trú có mặt tại việt nam 183 ngày trở lên tính trong năm dương lịch và có nơi ở thường xuyên theo quy định của pháp luật về cư trú mà doanh nghiệp đã trả thu nhập đã khấu trừ thuế;

– Chỉ tiêu [20] Cá nhân không cư trú: là số cá nhân không đáp ứng đủ điều kiện cá nhân cư trú mà doanh nghiệp đã trả thu nhập đã khấu trừ thuế;

– Chỉ tiêu [21] Tổng thu nhập chịu thuế (TNCT) trả cho cá nhân: khoản mục [21] = [22] + [23];

– Chỉ tiêu [22] Cá nhân cư trú: là tổng các khoản thu nhập chịu thuế đã trả cho cá nhân cư trú trong kỳ tính thuế;

– Chỉ tiêu [23] Cá nhân không cư trú: là tổng các khoản thu nhập chịu thuế đã trả cho cá nhân không cư trú trong kỳ tính thuế;

– Chỉ tiêu [26] Tổng TNCT trả cho cá nhân thuộc diện phải khấu trừ thuế: chỉ tiêu [26] = [27] + [28];

– Chỉ tiêu [27] Cá nhân cư trú: là tổng các khoản thu nhập chịu thuế trong kỳ đã trả cho cá nhân cư trú thuộc diện phải khấu trừ thuế theo trong kỳ;

– Chỉ tiêu [28] Cá nhân không cư trú: là tổng các khoản thu nhập chịu thuế đã trả cho cá nhân không cư trú tại việt nam thuộc diện phải khấu trừ thuế trong kỳ tính thuế;

– Chỉ tiêu [29] Tổng số thuế thu nhập cá nhân đã khấu trừ: chỉ tiêu [29] = [30] + [31];

– Chỉ tiêu [30] Cá nhân cư trú: là tổng số thuế thu nhập cá nhân trong kỳ đã khấu trừ của các cá nhân cư trú trong kỳ tính thuế;

– Chỉ tiêu [31] Cá nhân không cư trú: là tổng số thuế thu nhập cá nhân đã khấu trừ của các cá nhân không cư trú trong kỳ tính thuế;

– Chỉ tiêu [32] Tổng thu nhập cá nhân từ tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động: là tổng số tiền mà doanh nghiệp chi trả thu nhập mua các loại bảo hiểm không thành lập tại Việt Nam cho người lao động;

Ví dụ: Công ty thuộc lĩnh vực thương mại, dịch vụ có tổng 15 lao động đều kí hợp đồng từ 3 tháng trở lên. Tổng thu nhập chịu thuế của 15 LĐ trong quý 1 là 300tr. Trong đó có có 5 lao động thuộc diện khấu trừ Thuế TNCN, Tổng thu nhập chịu thuế của 5 lao động này là 200tr, Thuế TNCN của họ là 6.25tr.

Sau khi kê khai xong các bạn nhấn Ghi và Xuất file XML.

Kinh nghiệm lập tờ khai TNCN theo quý

– Nên kiểm tra sao kê ngân hàng và các phiếu chi tiền mặt để tránh thiếu sót các khoản thanh toán lương

– Thực hiện kiểm tra hợp đồng của nhân viên để xác định tính thuế thu nhập 10% cho những nhân viên có hợp đồng dưới 3 tháng.

– Lưu giữ những chứng từ liên quan đến người lao động như Hợp đồng lao động, chứng minh nhân dân…

Trên đây Kế toán Việt Hưng đã hướng dẫn và chia sẻ một vài kinh nghiệm cách lập báo cáo thuế quý và các lưu ý. Chúc các bạn thực hiện thành công và hoàn thành báo cáo đúng thời hạn. Cùng học và nhận chia sẻ kiến thức từ cộng đồng kế toán trên khắp cả nước tại fanpage của chúng tôi nhé!