Cách lập báo cáo quyết toán thuế thu nhập doanh nghiệp – Quyết toán thuế thu nhập doanh nghiệp hàng năm là công việc quan trọng, bắt buộc kế toán phải làm vào dịp cuối năm. Việc lập tờ khai quyết toán thuế đòi hỏi kế toán không chỉ có nghiệp vụ kế toán tốt mà cần phải hiểu rõ về luật thuế, chế độ kế toán và rất nhiều các kỹ năng khác. Bởi thế, không ít kế toán vẫn còn khá lúng túng trong việc hoàn thành báo cáo quyết toán thuế thu nhập doanh nghiệp. Bài viết này, Kế Toán Việt Hưng sẽ hướng dẫn một cách chi tết nhất cách lập tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN.

1. Nguyên tắc lập báo cáo quyết toán thuế thu nhập doanh nghiệp kê khai

– Khai quyết toán thuế TNDN bao gồm khai quyết toán thuế TNDN năm hoặc khai quyết toán thuế TNDN đến thời điểm chấm dứt hoạt động kinh doanh, chấm dứt hợp đồng, chuyển đổi hình thức sở hữu doanh nghiệp, tổ chức lại doanh nghiệp.

– Thời hạn nộp hồ sơ quyết toán thuế năm chậm nhất là ngày thứ 90, kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

– Thời gian nộp hồ sơ quyết toán thuế đối với trường hợp chấm dứt hoạt động, chấm dứt hợp đồng, chuyển đổi hình thức sở hữu doanh nghiệp hoặc tổ chức lại doanh nghiệp chậm nhất là ngày thứ 45, kể từ ngày phát sinh các trường hợp đó.

– Trường hợp chuyển đổi loại hình doanh nghiệp mà bên kế tiếp nhận kế thừa toàn bộ nghĩa vụ về thuế của doanh nghiệp trước chuyển đổi thì không phải khai quyết toán thuế đến thời điểm có quyết định về việc chuyển đổi, doanh nghiệp chỉ khai quyết toán thuế năm theo quy định.

– Hồ sơ quyết toán thuế TNDN bao gồm:

+ Tờ khai quyết toán thuế thu nhập doanh nghiệp theo mẫu 03/TNDN ban hành kèm theo Thông tư 156/2013/TT-BTC

+ Phụ lục kết quả hoạt động sản xuất kinh doanh Mẫu số 03-1A/TNDN, Mẫu số 03-1B/TNDN, Mẫu số 03-1C/TNDN.

+ Phụ lục chuyển lỗ mẫu số 03-2/TNDN

+ Và các phụ khác (nếu có)

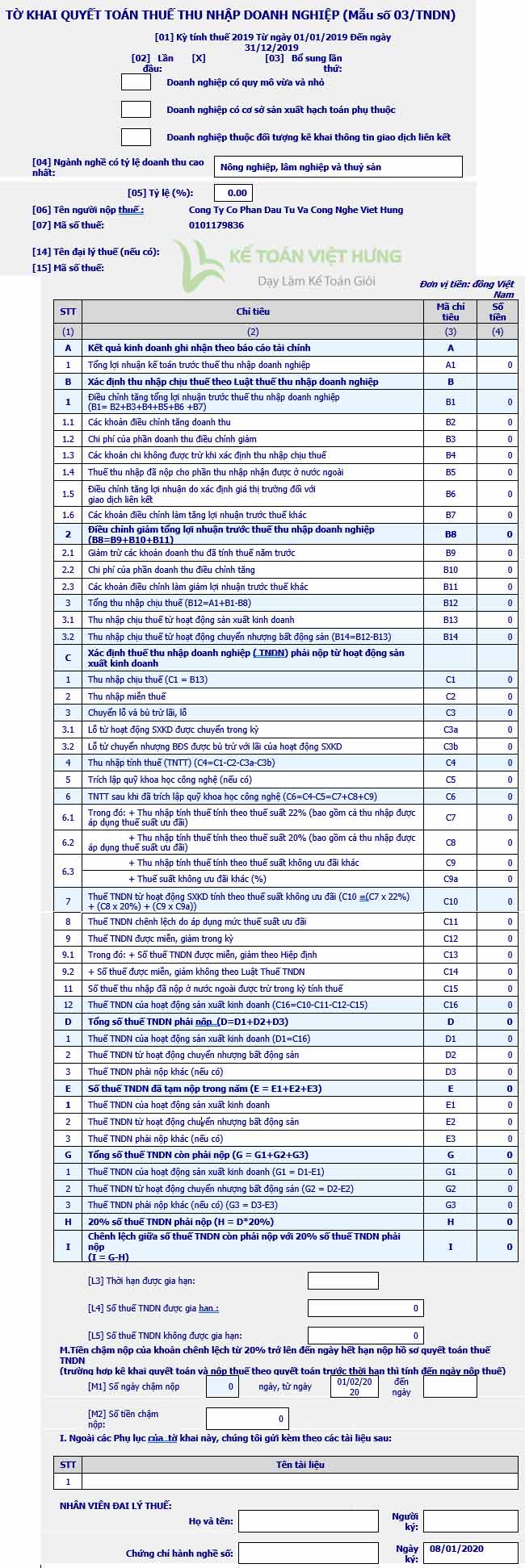

2. Cách lập báo cáo quyết toán thuế thu nhập doanh nghiệp làm tờ khai mẫu 03/TNDN mới nhất

Bước 1: Mở tờ khai quyết toán thuế TNDN trên HTKK

Để lập tờ khai quyết toán thuế TNDN, bạn cần phải cài đặt phần mềm HTKK mới nhất

Tờ khai quyết toán thuế TNDN theo mẫu số 03/TNDN ban hành kèm theo Thông tư 151/2014/TT-BTC và có thể điền trực tiếp trên phần mềm HTKK.

Mở phần mềm HTKK, đăng nhập bằng MST doanh nghiệp > Chọn Thuế Thu Nhập Doanh Nghiệp > Quyết toán TNDN năm (03/TNDN)

Lúc này, màn hình sẽ hiển thị bảng Chọn kỳ tính thuế.

Các lựa chọn bao gồm:

– Năm quyết toán

– Tờ khai lần đầu / Tờ khai bổ sung

– Danh mục ngành nghề

– Phụ lục kê khai: Lựa chọn 2 phụ lục cơ bản dành cho các ngành sản xuất và kinh doanh thông thường:

+ 03-1A/TNDN: Kết quả hoạt động sản xuất kinh doanh (Phụ lục bắt buộc kèm theo).

+ 03-2A/TNDN: Chuyển lỗ từ hoạt động sản xuất kinh doanh (lựa chọn khi năm nay doanh nghiệp có lãi và có số lỗ các năm trước được chuyển).

Ấn Đồng ý.

Màn hình sẽ chuyển tới giao diện của tờ khai quyết toán.

Bước 2: Làm Phụ lục 03-1A/TNDN

– Căn cứ: Số liệu được đưa vào chỉ tiêu trên PL 03-1A/TNDN được lấy tại:

Báo cáo kết quả hoạt động sản xuất kinh doanh của Báo cáo tài chính:

+ Nếu DN bạn áp dụng Thông tư 133/2016/TT-BTC => Mẫu B02-DNN

+ Nếu DN bạn áp dụng Thông tư 200/2014/TT-BTC => Mẫu B02-DN

Sổ chi tiết tài khoản hoặc Bảng cân đối phát sinh tài khoản

Bước 3: Làm tờ khai quyết toán 03/TNDN

1. Chỉ tiêu A lập báo cáo quyết toán thuế thu nhập doanh nghiệp

– Chỉ tiêu [A1] – Tổng lợi nhuận kế toán trước thuế TNDN:

Chỉ tiêu này phản ánh tổng số lợi nhuận thực hiện của cơ sở kinh doanh trong kỳ tính thuế theo quy định của pháp luật về kế toán.

Số liệu trên chỉ tiêu này được lấy từ Phụ lục 03-1A/TNDN ( phần mềm tự động cập nhật)

2. Các chỉ tiêu B lập báo cáo quyết toán thuế thu nhập doanh nghiệp

Từ B1 đến B14 là các chỉ tiêu điều chỉnh. Sở dĩ có các chỉ tiêu này là do có sự chênh lệnh giữa Luật kế toán và Luật Thuế:

+ Về doanh thu:

Doanh thu kế toán Doanh thu Thuế

Được ghi nhận theo chuẩn mực kế toán số 14 Được ghi nhận theo điều 5 của TT 78/2014/TT-BTC (sửa đổi bởi Điều 3 Thông tư 96/2015/TT-BTC)

+ Về chi phí

Chi phí kế toán Chi phí thuế: Là toàn bộ chi phí mà DN các bạn đã bỏ ra để thực hiện hoạt động sxkd Là chi phí được trừ – đáp ứng điều kiện của luật thuế TNDN (Tại điều 6 của TT 78 sửa đổi bởi Điều 4 Thông tư 96/2015/TT-BTC)

Về mặt tổng quan thì Luật kế toán và Luật thuế cũng thường xuyên thay đổi để phù hợp với nhau hơn nên kế toán giảm bớt công tác theo dõi, ghi nhận sự khác biệt giữa 2 loại luật này. Xong chúng ta cũng vẫn phải chú ý đến chỉ tiêu B4 – Các khoản chi phí không được trừ.

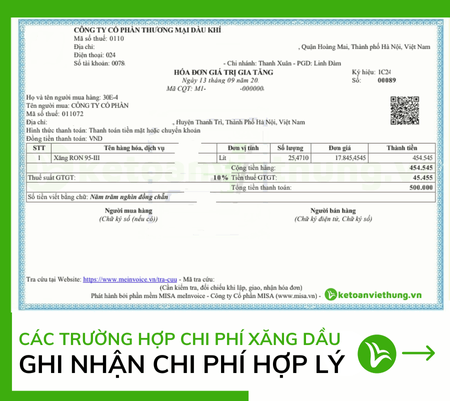

– Chỉ tiêu [B4] – Các khoản chi không được trừ khi xác định thu nhập chịu thuế:

Chỉ tiêu này phản ánh toàn bộ các khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN theo quy định của Luật thuế TNDN (Quy định tại khoản 2 điều 6 của Thông tư 78 và được sửa đổi bổ sung tại: Điều 1 Thông tư 151/2014/TT-BTC, Điều 4 và điều 14 Thông tư 96/2015/TT-BTC, Điều 1 Thông tư 151/2014/TT-BTC)

Cách tập hợp các khoản chi phí này như sau:

Lập bảng tính theo dõi riêng (tương tự sổ NKC) – cứ khi nào phát sinh các khoản CP không được trừ các bạn đưa hết vào đây để theo dõi, cuối năm tổng hợp – xem xét lại.

Dòng diễn giải chúng ta sẽ ghi lý do không được trừ để khi cần giải trình với GĐ chúng ta đó có sẵn số liệu – BC.

Các chỉ B còn lại: B2/B3/B5/B6/B7/B9/B10/B11 – Các bạn muốn biết nó là cái gì chỉ cần đặt con trỏ chuột vào ô đó rồi ấn F1 là ra.

3. Chỉ tiêu C lập báo cáo quyết toán thuế thu nhập doanh nghiệp

– Chỉ tiêu C1 – Thu nhập chịu thuế = B13: Phần mềm tự động nhảy.

– Chỉ tiêu [C2] – Thu nhập miễn thuế: là khoản thu nhập được miễn không tính vào thu nhập tính thuế trong năm theo quy định của Luật thuế TNDN tại điều 8 của TT 78 (Điều 6 Thông tư 96/2015/TT-BTC). Đều là các khoản rất ít gặp. Các bạn muốn biết thì ấn F1.

Nếu DN bạn không có TN Miễn thuế thì các bạn bỏ qua C2.

– Chỉ tiêu [C3] – Chuyển lỗ và bù trừ lãi lỗ:

Theo Nguyên tắc chuyển lỗ là: Chỉ chuyển khi trong kỳ có lãi nên

Trước khi thực hiện C3 – Các bạn cần kiểm tra C4 – TNTT trước để xem C4 âm hay dương.

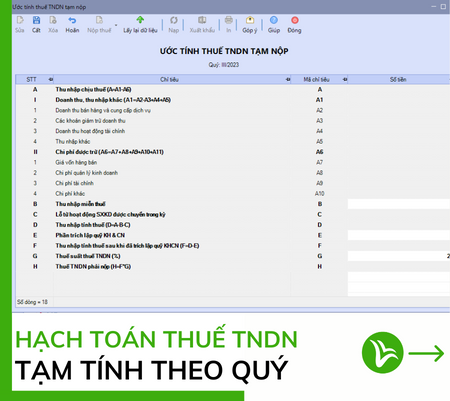

4. Chỉ tiêu E lập báo cáo quyết toán thuế thu nhập doanh nghiệp

Thể hiện số thuế TNDN đã tạm nộp trong năm: 1 năm có 4 quý và theo quy định chúng ta phải tạm tính ra số tiền thuế TNDN tạm nộp hàng quý vào Ngân sách. Nếu trong năm các bạn đã tạm tính ra số tiền phải nộp thì các bạn đưa số tiền đó vào chỉ tiêu E1:

Trên đây Kế toán Vệt Hưng đã hướng dẫn các bạn chi tiết cách lập tờ khai quyết toán Thuế thu nhập doanh nghiệp cuối năm. Nhằm giúp các bạn có thể làm tốt hơn công việc quyết toán thuế cuối năm của mình. Mọi thắc mắc các bạn có thể liên hệ với Kế toán Việt Hưng để được hướng dẫn chi tiết hơn.

Chúc các bạn thành công!