Trong hoạt động sản xuất kinh doanh thì giảm giá hàng bán là việc thường xuyên xảy ra. Vậy các trường hợp định khoản giảm giá hàng bán hay gặp nhất là gì? Cùng kế toán Việt Hưng tìm hiểu qua bài viết dưới đây nhé.

NHỮNG TRƯỜNG HỢP ĐỊNH KHOẢN GIẢM $ HÀNG BÁN

1. Khái niệm giảm giá hàng bán

Giảm giá hàng bán là khoản giảm trừ cho người mua do sản phẩm, hàng hoá kém, mất phẩm chất hay không đúng quy cách theo quy định trong hợp đồng kinh tế. Trường hợp hàng hóa sai lệch quá nhiều so với hợp đồng người mua có thể trả lại toàn bộ số hàng hóa này cho nhà cung cấp

2. Các trường hợp hay gặp trong định khoản giá bán

2.1. Trường hợp trên hóa đơn ghi đơn giá bán đã giảm

Bên bán và bên mua căn cứ vào hóa đơn, hạch toán như bán, mua hàng thông thường.

Bên bán:

Không hạch toán giảm giá hàng bán (vì giá trên hóa đơn là giá đã giảm), chỉ ghi nhận doanh thu và giá vốn tương ứng hàng bán ra:

– Phản ánh giá vốn hàng bán ra, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có các TK 155, 156,…

– Phản ánh doanh thu bán hàng, ghi:

Nợ các TK111,112,131,…:Tổng số tiền trên hoá đơn

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ (giá chưa có thuế )

Nợ TK 333 – Thuế và các khoản phải nộp Nhà nước (chi tiết từng loại thuế).

Bên mua:

Ghi nhận hàng mua vào như hàng mua thông thường (không ghi nhận giảm giá):

– Nếu thuế GTGT đầu vào được khấu trừ, ghi:

Nợ TK 152, 153, 156, … : Giá mua chưa có thuế GTGT

Nợ TK1331 – Thuế GTGT được khấu từ

Có các TK 111,112, 331,…: Tổng giá thanh toán.

– Nếu thuế GTGT đầu vào không được khấu trừ, ghi:

Nợ TK 152, 153, 156, … : Giá mua đã có thuế GTGT

Có các TK 111,112, 331,…: Tổng giá thanh toán.

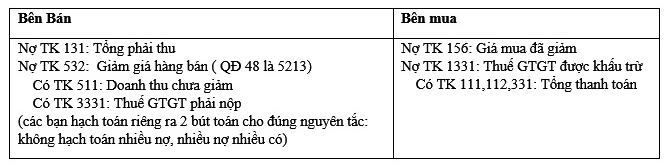

2.2 Trường hợp bên bán lập hóa đơn điều chỉnh giảm giá cho các hóa đơn đã lập

Căn cứ vào hóa đơn điều chỉnh giảm giá, bên bán và bên mua hạch toán như sau:

Bên bán:

Phản ánh số tiền Giảm giá hàng bán, ghi:

Nợ TK 5213 – Giảm giá hàng bán (giá chưa có thuế ) (theo Thông tư 200)

Nợ TK 511- Doanh thu bán hàng và cung cấp dịch vụ giá chưa có thuế) (theo Thông tư 133)

Nợ TK 33311 : Số tiền thuế được điều chỉnh giảm tương ứng với khoản giảm giá

Có các TK 111, 112: Nếu trả lại tiền cho bên mua

Có TK 131: Nếu đối trừ công nợ.

Bên mua:

Căn cứ vào số lượng hàng được giảm giá còn tồn kho hay đã sử dụng hay đã bán để hạch toán:

Nợ các TK 111, 112: Nếu được bên bán thanh toán bằng tiền

Nợ TK 331: Nếu đối trừ công nợ

Có các TK 152, 153, 156 (nếu hàng mua còn tồn kho)

Có các TK 621, 623, 627 (nếu hàng mua đã xuất dùng cho sản xuất) (TT200)

Có TK 154 (nếu hàng mua đã xuất dùng cho sản xuất) (TT133)

Có TK 241 – Xây dựng cơ bản dở dang (nếu hàng mua đã xuất dùng cho hoạt động đầu tư xây dựng)

Có TK 632 – Giá vốn hàng bán (nếu hàng mua đã tiêu thụ trong kỳ)

Có các TK 641, 642 (nếu hàng mua dùng cho hoạt động bán hàng, quản lý doanh nghiệp) (TT200)

Có TK 642 (6421, 6422) (nếu hàng mua dùng cho hoạt động bán hàng, quản lý doanh nghiệp) (TT133)

Có TK 133 – Thuế GTGT được khấu trừ tương ứng với số tiền chiết khấu.

2.3. Trường hợp việc giảm giá ghi vào hoá đơn cuối cùng

Trên đây là các trường hợp định khoản giảm giá hàng bán hay gặp nhất. Nếu có câu hỏi hay thắc mắc hãy liên hệ với chúng tôi để được tư vấn và hỗ trợ nhé. Chúc các bạn thành công!