Chuẩn bị hồ sơ hoàn thuế GTGT là việc CQNN hoàn trả lại cho doanh nghiệp một khoản tiền thuế mà doanh nghiệp đã nộp vào Ngân sách nhà nước. Tuy nhiên việc hoàn thuế GTGT phải được kiểm tra, chứng minh đầy đủ bằng hóa đơn, chứng từ theo quy định của luật hoàn thuế GTGT. Sau đây Kế Toán Việt Hưng hướng dẫn các bạn những sai sót xảy ra khi làm hồ sơ hoàn thuế GTGT của doanh nghiệp.

CĂN CỨ PHÁP LÝ

Đối với hoàn thuế GTGT của dự án đầu tư

– Khoản 3 Điều 1 Nghị định số 49/2022/NĐ-CP ngày 29/07/2022 của Chính phủ

– Nghị định số 209/2013/NĐ-CP

– Nghị định số 12/2015/NĐ-CP

– Nghị định số 100/2016/NĐ-CP

– Khoản 3 Điều 1 Thông tư 130/2016/TT-BTC

– Nghị định số 146/2017/NĐ-CP

– Điều 2 Thông tư 25/2018/TT-BTC

1 số lỗi thường gặp khi chuẩn bị hồ sơ hoàn thuế GTGT

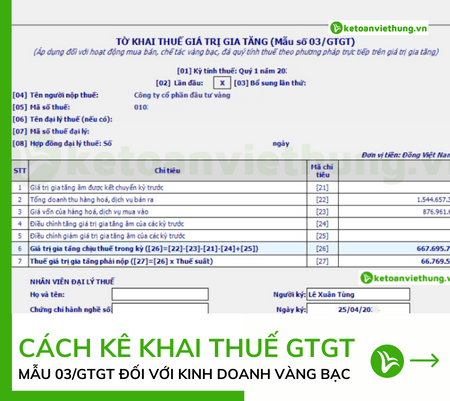

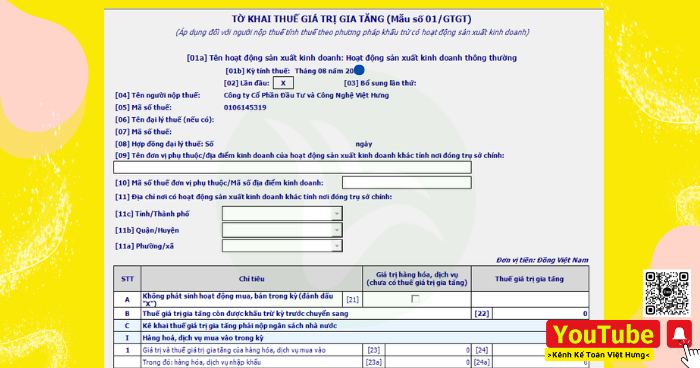

1. Doanh nghiệp chưa kê khai trên Tờ khai thuế GTGT số thuế đề nghị hoàn

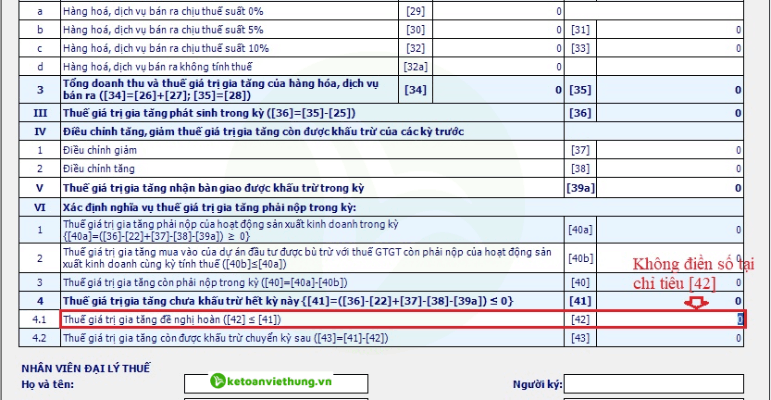

– Đối với hoàn thuế GTGT hàng xuất khẩu là Mẫu 01/GTGT tại chỉ tiêu [42]

Ví dụ 1: Tháng 07/2023 Công ty Việt Hưng có gửi Giấy đề nghị hoàn thuế của HHDV xuất khẩu là 500.000.000 đồng. Nhưng tại tờ khai thuế tháng 07/2023, kế toán lại quên không kê khai tại chỉ tiêu [42] số tiền 500.000.000 đồng. Vậy Giấy đề nghị hoàn của Công ty sẽ không được chấp nhận.

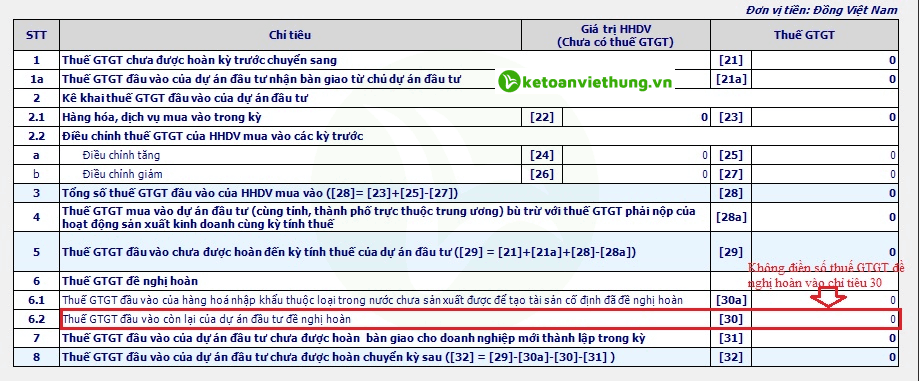

– Đối với hoàn thuế GTGT của dự án đầu tư là Mẫu 02/GTGT tại chỉ tiêu [30]

Ví dụ 2: Tháng 06/2023 Công ty Việt Hưng có gửi Giấy đề nghị hoàn thuế đầu tư là 800.000.000 đồng. Nhưng tại tờ khai thuế của dự án đầu tư mẫu 02/GTGT tháng 06/2023, kế toán lại quên không kê khai tại chỉ tiêu [30] số tiền 800.000.000 đồng. Vậy Giấy đề nghị hoàn của Công ty sẽ không được chấp nhận.

2. Số thuế GTGT đề nghị hoàn nhỏ hơn 300 triệu đồng

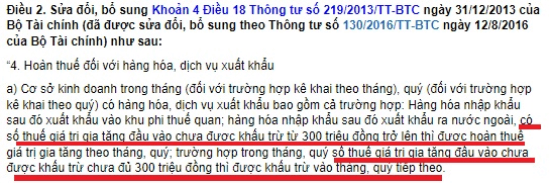

Theo Điều 2 Thông tư 25/2015/TT-BTC quy định:

Như vậy, số thuế GTGT đề nghị hoàn của hàng hóa, dịch vụ xuất khẩu phải đảm bảo từ 300 triệu đồng trở lên.

– Nếu số thuế GTGT của HHDV xuất khẩu nhỏ hơn 300 triệu đồng thì chỉ được khấu trừ chuyển tháng, quý tiếp theo.

Ví dụ 3: Tháng 04/2023, Công ty Việt Hưng có gửi Giấy đề nghị hoàn thuế GTGT của HHDV xuất khẩu với số tiền đề nghị hoàn là: 280.000.000 đồng và tại chỉ tiêu [42] của tờ khai thuế GTGT mẫu 01/GTGT công ty có đánh số tiền đề nghị hoàn là 280.000.000 đồng.

Vì theo quy định như trên, số tiền đề nghị hoàn 280.000.000 đồng < 300.000.000 đồng. Vậy Giấy đề nghị hoàn thuế GTGT của HHDV xuất khẩu của Công ty không được chấp nhận.

3. Số thuế GTGT đề nghị hoàn của hàng hóa, dịch vụ do doanh nghiệp tự tính không đúng theo công thức tính thuế hoàn của HHDV xuất khẩu

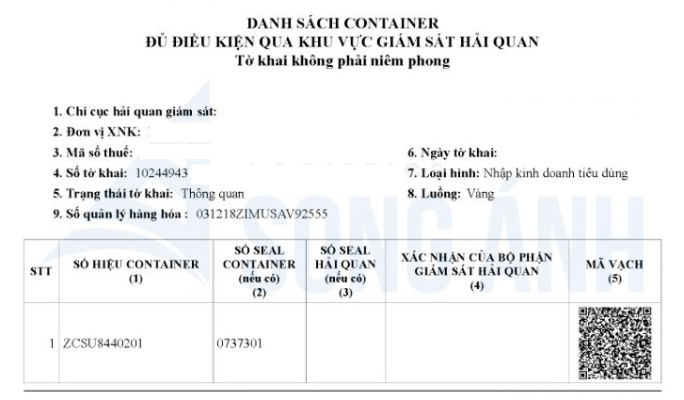

Theo Điều 2 Thông tư 25/2015/TT-BTC quy định:

Công thức xác định số thuế GTGT đầu vào của HHDV được hoàn như sau:

Số thuế GTGT đầu vào của HHDV được hoàn | = | Doanh thu của HHDV xuất khẩu (của các kỳ khai thuế GTGT tính từ kỳ khai thuế tiếp theo kỳ hoàn thuế liền trước đến kỳ đề nghị hoàn thuế hiện tại) | : | Tổng doanh thu HHDV (của các kỳ khai thuế GTGT tính từ kỳ khai thuế tiếp theo kỳ hoàn thuế liền trước đến kỳ đề nghị hoàn thuế hiện tại) |

VÍ DỤ 4: Tháng 5/2023, Công ty Việt Hưng có tính ra số thuế GTGT được hoàn của HHDV xuất khẩu là 750.000.000 đồng và gửi Giấy đề nghị hoàn thuế đến cơ quan thuế. Nhưng khi cơ quan thuế tính lại theo công thức tính thuế GTGT được hoàn ở trên thì số thuế GTGT được hoàn chỉ là 600.000.000 đồng.Vậy Giấy đề nghị hoàn thuế của Công ty không được chấp nhận.

4. Số đề nghị hoàn vượt 10% doanh thu xuất khẩu

Theo Điều 2 Thông tư 25/2015/TT-BTC quy định:

Ví dụ 5: Tháng 7/2023, Công ty Việt Hưng có gửi Giấy đề nghị hoàn thuế đến cơ quan thuế với số tiền thuế GTGT đề nghị hoàn là 650.000.000 đồng. Nhưng tổng số tiền doanh thu xuất khẩu là 5.000.000.000 đồng.

Vậy: 650.000.000 đồng (số tiền đề nghị hoàn) > 5.000.000.000 * 10% = 500.000.000 đồng.

Vậy Giấy đề nghị hoàn thuế không được chấp nhận.

5. Doanh nghiệp khai bổ sung tăng thuế đề nghị hoàn khi đã nộp hồ sơ khai thuế của kỳ tiếp theo và đã nộp hồ sơ đề nghị hoàn

Ví dụ 6:

Ngày 25 Tháng 05/2023, Công ty Việt Hưng có gửi hồ sơ hoàn thuế GTGT của HHDV xuất khẩu với số tiền đề nghị hoàn trên chỉ tiêu [42] là: 1.050.000.000 đồng của kỳ tính thuế từ tháng 01/2023 đến tháng . Đến ngày 30/05/2023, Công ty có gửi bổ sung hồ sơ khai thuế tháng 04/2023 làm tăng thuế GTGT đề nghị hoàn tại chỉ tiêu [42] là : 1.150.000.000 đồng.

Như vậy hồ sơ đề nghị hoàn ngày 25/05/2023 bị coi là không hợp lệ

6. Hoàn thuế đầu vào của hàng hóa, dịch vụ phạm pháp

– Hóa đơn, chứng từ khống lập khống: việc mua bán hàng hóa, dịch vụ không có thật một phần hoặc toàn bộ

– Hóa đơn, chứng từ không ghi đầy đủ các nội dung bắt buộc theo quy định, hóa đơn tẩy xóa, sửa chữa không đúng quy định.

– Hóa đơn có sự chênh lệch về giá trị hàng hóa

– Hóa đơn để quay vòng khi vận chuyển hàng hóa trong khâu lưu thông hoặc dùng hóa đơn của hàng hóa, dịch vụ này để chứng minh cho hàng hóa, dịch vụ khác

– Hóa đơn, chứng từ mà cơ quan thuế hoặc cơ quan công an hoặc các cơ quan chức năng khác đã kết luận là sử dụng không hợp pháp hóa đơn, chứng từ

7. Kỳ đề nghị hoàn theo diện xuất khẩu nhưng không phát sinh doanh thu xuất khẩu (chỉ tiêu 29)

Ví dụ 7: Tháng 08/2023, Công ty Việt Hưng có bộ đề nghị hoàn thuế của HHDV xuất khẩu từ tháng 01/2023 đến tháng 05/2023 tổng 1.050.000.000 đồng. Nhưng tại tờ khai thuế GTGT tháng 08/203, tại chỉ tiêu [29] – công ty lại không phát sinh doanh thu HHDV xuất khẩu. Vậy tháng 08/2023, tại chỉ tiêu [29] đề nghị hoàn 1.050.000.000 đồng thì bộ đề nghị hoàn thuế này sẽ không được hoàn.

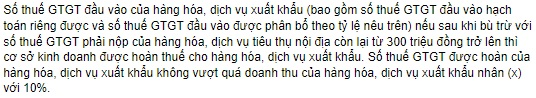

8. Dữ liệu tờ khai hải quan trên hệ thống thể hiện hàng hóa xuất khẩu của doanh nghiệp chưa được thông quan

Đây là ví dụ của một tờ khai đã thông quan. Vì vậy khi lưu trữ hồ sơ hoàn thuế, kế toán phải xác định xem hàng xuất khẩu đã thông quan chưa, tiền báo có về ngân hàng kẹp cùng để chứng minh cho việc xuất khẩu hàng hóa là có thật.

9. Hoàn thuế của dự án đầu tư khi chưa góp đủ vốn điều lệ đã đăng ký đến thời điểm nộp hồ sơ hoàn thuế hoặc dự án đầu tư không chịu thuế GTGT đầu ra.

Theo tiết c.1, khoản 3 Điều 1 Thông tư 130/2016/TT-BTC có quy định như sau:

c.1) Dự án đầu tư của cơ sở kinh doanh không góp đủ số vốn điều lệ như đã đăng ký theo quy định của pháp luật. Các hồ sơ đề nghị hoàn thuế dự án đầu tư nộp từ ngày 01/7/2016 của cơ sở kinh doanh nhưng tính đến ngày nộp hồ sơ không góp đủ số vốn điều lệ như đăng ký theo quy định của pháp luật thì không được hoàn thuế.

10. Dự án đầu tư thuộc diện ngành nghề đầu tư kinh doanh có điều kiện nhưng không được cơ quan có thẩm quyền cấp Giấy phép hoặc Giấy chứng nhận hoặc Văn bản chấp thuận.

Theo tiết c.2, khoản 3 Điều 1 Thông tư 130/2016/TT-BTC có quy định như sau:

c.2) Dự án đầu tư của cơ sở kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện khi chưa đủ các điều kiện kinh doanh theo quy định của Luật đầu tư là dự án đầu tư của cơ sở kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện nhưng cơ sở kinh doanh chưa được cấp giấy phép kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện; chưa được cấp giấy chứng nhận đủ điều kiện kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện;

Chưa có văn bản của cơ quan nhà nước có thẩm quyền cho phép đầu tư kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện; hoặc chưa đáp ứng được điều kiện để thực hiện đầu tư kinh doanh có điều kiện mà không cần phải có xác nhận, chấp thuận dưới hình thức văn bản theo quy định của pháp luật về đầu tư.

11. Dự án đầu tư khai thác tài nguyên khoáng sản hoặc dự án đầu tư sản xuất sản phẩm có tổng giá trị tài nguyên, khoáng sản cộng với chi phí năng lượng chiếm từ 51% giá thành sản phẩm trở lên (trừ dự án dầu khí)

12. Dự án đầu tư không phải là mới hoặc dự án đầu tư đã phát sinh doanh thu hoặc dự án đầu tư xây nhà để bán, không hình thành TSCĐ

Theo Công văn 4261/TCT-KK năm 2018 hướng dẫn kê khai, hoàn thuế GTGT đối với dự án đầu tư:

Thông qua hướng dẫn của Công văn trên, hoàn thuế GTGT khi dự án đầu tư có hạng mục đã hoạt động phát sinh doanh thu được xác định như sau:

*) Dự án đầu tư chia ra nhiều giai đoạn:

– Hạng mục đầu tư đã hoàn thành, phát sinh doanh thu thì không được hoàn thuế GTGT đầu vào phát sinh sau thời điểm phát sinh doanh thu.

– Số thuế GTGT đầu vào phát sinh trước thời điểm phát sinh doanh thu nếu đáp ứng điều kiện khấu trừ thì được xem xét giải quyết hoàn thuế.

*) Dự án đầu tư không chia giai đoạn:

– Hạng mục đầu tư mà dự án đầu tư đã phát sinh doanh thu thì không được hoàn thuế GTGT đầu vào của dự án đầu tư phát sinh sau thời điểm phát sinh doanh thu.

– Số thuế GTGT đầu vào phát sinh trước thời điểm phát sinh doanh thu nếu đáp ứng điều kiện khấu trừ thì được xem xét giải quyết hoàn thuế.

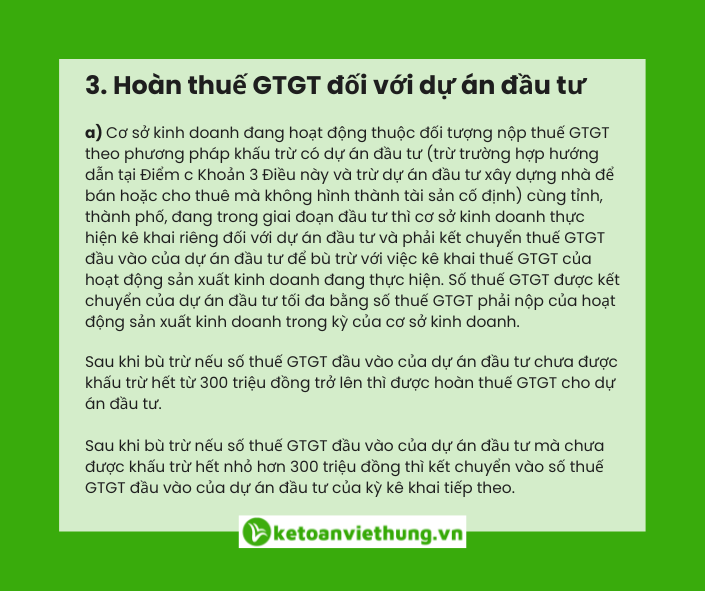

13. Doanh nghiệp không bù trừ thuế đầu vào của dự án (Mẫu 02/GTGT) với số phát sinh phải nộp tại Mẫu 01/GTGT (nếu có)

Theo khoản 3 Điều 1 Thông tư 130/2016/TT-BTC quy định:

Ví dụ 8: Công ty Việt Hưng có trụ sở chính tại Hải Phòng, tháng 7/2023, Công ty có dự án đầu tư tại Hải Phòng, dự án đang trong giai đoạn đầu tư, Công ty Việt Hưng thực hiện kê khai riêng thuế GTGT đầu vào của dự án đầu tư này. Tháng 8/2023, số thuế GTGT đầu vào của dự án đầu tư là 500 triệu đồng; số thuế GTGT phải nộp của hoạt động sản xuất kinh doanh mà Công ty đang thực hiện là 200 triệu đồng.

Công ty Việt Hưng phải bù trừ 200 triệu đồng thuế GTGT đầu vào của dự án đầu tư với số thuế phải nộp của hoạt động sản xuất kinh doanh đang thực hiện (200 triệu đồng). Vậy, kỳ tính thuế tháng 8/2023 Công ty Việt Hưng có số thuế GTGT đầu vào của dự án đầu tư chưa được khấu trừ hết là 300 triệu đồng. Công ty Việt Hưng được xét hoàn thuế GTGT cho dự án đầu tư.

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA group FB CỘNG ĐỒNG LÀM KẾ TOÁN để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại: https://www.facebook.com/groups/congdonglamketoan

Trên đây Kế Toán Việt Hưng đã hướng dẫn các bạn các lỗi hay gặp khi lập hồ sơ đề nghị hoàn thuế giá trị gia tăng. Hi vọng rằng bài viết này sẽ giúp ích các bạn trong công việc kế toán của mình. Chúc các bạn học tốt !