Hiện nay, có 2 cách để tính thuế giá trị gia tăng là phương pháp trực tiếp và khấu trừ. Thuế Giá trị gia tăng là một loại thuế gián thu tính trên khoản giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong trong quá trình từ sản xuất, lưu thông đến tiêu dùng. Bài viết dưới đây của kế toán Việt Hưng sẽ hướng dẫn các bạn cách tính thuế giá trị gia tăng theo 2 phương pháp này nhé.

1. Phân biệt phương pháp tính thuế giá trị gia tăng trực tiếp và khấu trừ

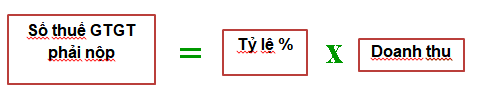

PP tính thuế trực tiếp: Doanh nghiệp đóng thuế giá trị gia tăng (GTGT) theo tỷ lệ trên doanh thu (tỷ lệ bao nhiêu tùy theo ngành nghề kinh doanh). Dựa theo phương pháp này, khi nào có doanh thu là doanh nghiệp phải đóng thuế GTGT (còn gọi là thuế VAT), không quan tâm đến thuế VAT đầu vào là bao nhiêu do phương pháp này sẽ không được khấu trừ VAT đầu vào.

PP tính thuế khấu trừ: Doanh nghiệp được khấu trừ thuế đầu vào và đầu ra. Nếu thuế VAT đầu vào của kỳ kê khai thuế lớn hơn thuế VAT đầu ra thì DN không phải đóng thuế.

2. Phương pháp tính thuế giá trị gia tăng trực tiếp

2.1 Đối tượng áp dụng

a) Cá nhân, hộ kinh doanh không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật.

b) Tổ chức, cá nhân nước ngoài kinh doanh không theo Luật Đầu tư và các tổ chức khác (bao gồm cả các tổ chức kinh tế của tổ chức chính trị, tổ chức chính trị – xã hội, tổ chức xã hội, tổ chức xã hội – nghề nghiệp, đơn vị vũ trang nhân dân, tổ chức sự nghiệp và các tổ chức khác) không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật, trừ các tổ chức, cá nhân nước ngoài cung cấp hàng hoá, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu khí.

Đối với các tổ chức, cá nhân nước ngoài cung cấp hàng hoá, dịch vụ để tiến hành hoạt động tìm kiếm thăm dò, phát triển và khai thác mỏ dầu, khí đốt, bên Việt Nam chịu trách nhiệm khấu trừ và nộp thay theo tỷ lệ do Bộ Tài chính quy định. Trường hợp tổ chức, cá nhân nước ngoài đăng ký, khai, nộp thuế theo phương pháp khấu trừ thì số thuế đã nộp theo tỷ lệ do Bộ Tài chính được trừ vào số thuế phải nộp.

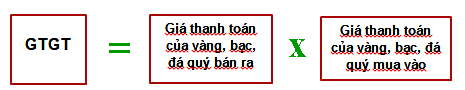

c) Hoạt động kinh doanh mua bán, vàng, bạc, đá quý.

Trường hợp cơ sở kinh doanh vừa có hoạt động kinh doanh mua, bán vàng, bạc, đá quý, vừa có hoạt động chế tác sản phẩm vàng, bạc, đá quý thì áp dụng tính thuế đối với các hoạt động này theo phương pháp tính trực tiếp trên giá trị gia tăng.

2.2 Cách tính

a/ Công thức

Trong đó:

– Tỷ lệ %: Xem các ngành nghề tính thuế GTGT theo tỷ lệ trên doanh thu

VD: 10% áp dụng đối với hoạt động mua, bán, chế tác vàng bạc, đá quý

– Doanh thu để tính thuế GTGT trực tiếp trên doanh thu quy định như sau:

+ Là tổng số tiền bán hàng hóa, dịch vụ thực tế ghi trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế GTGT bao gồm các khoản phụ thu, phí thu thêm mà đơn vị kinh doanh được hưởng

+ Nếu doanh nghiệp có doanh thu bán hàng hóa, cung ứng dịch vụ thuộc đối tượng không chịu thuế GTGT và doanh thu hàng hóa, dịch vụ xuất khẩu thì không áp dụng tỷ lệ % trên doanh thu đối với doanh thu này

+ Cơ sở kinh doanh nhiều ngành nghề có mức tỷ lệ khác nhau phải khai thuế GTGT theo từng nhóm ngành nghề tương ứng với các mức tỷ lệ theo quy định

+ Trường hợp người nộp thuế không xác định được doanh thu theo từng nhóm ngành nghề hoặc trong một hợp đồng kinh doanh trọn gói bao gồm các hoạt động tại nhiều nhóm tỷ lệ khác nhau mà không tách được thì sẽ áp dụng mức tỷ lệ cao nhất của nhóm ngành nghề mà cơ sở sản xuất, kinh doanh.

VD:

Trong đó

+ Giá thanh toán bán ra là giá thực tế bán ghi trên hóa đơn bán vàng, bạc, đá quý, bao gồm cả tiền công chế tác (nếu có), thuế giá trị gia tăng và các khoản phụ thu, phí thu thêm.

+ Giá thanh toán mua vào được xác định bằng giá trị vàng, bạc, đá quý mua vào hoặc nhập khẩu, đã có thuế giá trị gia tăng dùng cho mua bán, chế tác vàng, bạc, đá quý bán ra tương ứng.

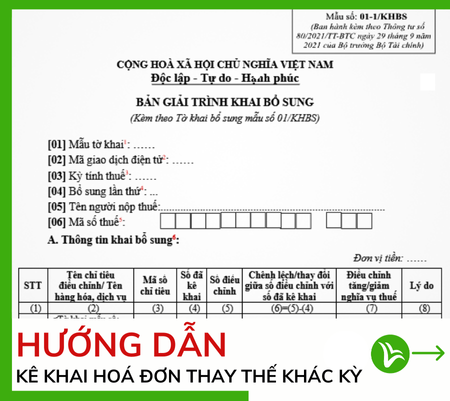

b/ Hồ sơ khai thuế GTGT

Hồ sơ khai thuế bao gồm tờ khai thuế và các tài liệu liên quan làm căn cứ để NNT khai thuế, tính thuế với cơ quan thuế.

(1) Hồ sơ khai thuế GTGT theo phương pháp trực tiếp trên GTGT

Hộ gia đình, cá nhân kinh doanh và NNT kinh doanh vàng, bạc, đá quý, ngoại tệ lưu giữ được đầy đủ hoá đơn mua vào, hoá đơn bán ra để xác định được GTGT thì áp dụng khai thuế GTGT theo phương pháp trực tiếp trên GTGT.

Hồ sơ khai thuế gồm:

– Hồ sơ khai thuế GTGT tháng tính theo phương pháp trực tiếp trên GTGT là Tờ khai thuế giá trị gia tăng theo mẫu số 03/GTGT.

– Hồ sơ khai quyết toán thuế GTGT năm tính theo phương pháp trực tiếp trên GTGT là Tờ khai quyết toán thuế giá trị gia tăng theo mẫu số 04/GTGT.

(2) Hồ sơ khai thuế GTGT theo phương pháp trực tiếp trên doanh thu

Hộ gia đình, cá nhân, tổ chức kinh doanh thực hiện lưu giữ đủ hoá đơn, chứng từ bán hàng, cung cấp dịch vụ nhưng không có đủ hoá đơn, chứng từ mua HHDV đầu vào nên không xác định được GTGT trong kỳ thì áp dụng khai thuế GTGT tính theo phương pháp trực tiếp trên doanh thu.

– Hồ sơ khai thuế GTGT tháng tính theo phương pháp trực tiếp trên doanh thu và khai thuế GTGT theo từng lần phát sinh tính theo phương pháp trực tiếp trên doanh thu là Tờ khai thuế giá trị gia tăng mẫu số 05/GTGT

Hồ sơ khai thuế GTGT gửi đến cơ quan thuế được coi là hợp lệ khi:

– Hồ sơ có đầy đủ tài liệu theo quy định về hồ sơ khai thuế đã quy định đối với từng trường hợp cụ thể

– Tờ khai và các mẫu biểu kèm theo được lập đúng mẫu quy định.

– Có ghi đầy đủ các thông tin về tên, địa chỉ, mã số thuế, số điện thoại… của NNT theo quy định.

– Được người đại diện theo pháp luật của NNT ký tên, ghi rõ họ, tên đầu đủ và đóng dấu vào cuối của các mẫu biểu theo quy định.

Phương pháp hạch toán:

(1). Cuối kỳ xác định số thuế GTGT phải nộp theo phương pháp trực tiếp.

Nợ TK 511, 512, 515, 711 – Số thuế GTGT phải nộp theo phương pháp trực tiếp

Có TK 33311 : thuế GTGT phải nộp.

(2). Khi nộp thuế GTGT cho nhà nước.

Nợ 3331 – Số thuế GTGT đã nộp vào ngân sách

Có 111,112,311… – Số thuế GTGT đã nộp vào ngân sách

3. Phương pháp tính thuế giá trị gia tăng khấu trừ

3.1 Đối tượng áp dụng

Áp dụng đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ và đăng ký nộp thuế theo phương pháp khấu trừ thuế.

Cách xác định Doanh thu

– Những DN đã hoạt động từ trước năm 2013 thì căn cứ vào tổng cộng chỉ tiêu “Tổng doanh thu của HHDV bán ra chịu thuế GTGT” trên Tờ khai thuế GTGT tháng của kỳ khai thuế từ tháng 12/2012 đến hết tháng 11/2013.

– Những DN mới thành lập trong năm 2013 thì xác định như sau: Tổng cộng chỉ tiêu“Tổng doanh thu của HHDV bán ra chịu thuế GTGT” trên Tờ khai thuế GTGT của các tháng trong năm 2013 chia số tháng hoạt động và nhân với (x) 12 tháng.

– Những DN thực hiện kê khai theo quý từ tháng 7 năm 2013 thì xác định như sau: Tổng cộng chỉ tiêu “Tổng doanh thu của HHDV bán ra chịu thuế GTGT” trên Tờ khai thuế GTGT của kỳ tính thuế các tháng 10, 11, 12 năm 2012, 6 tháng đầu năm 2013 và trên Tờ khai thuế GTGT của kỳ tính thuế quý 3 năm 2013.

3.2 Cách tính

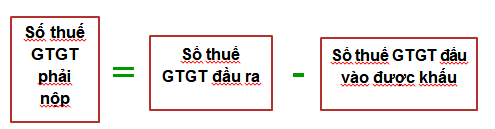

a/ Công thức

Trong đó:

– Thuế GTGT đầu vào bằng tổng số thuế GTGT ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ (bao gồm cả tài sản cố định) dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT.

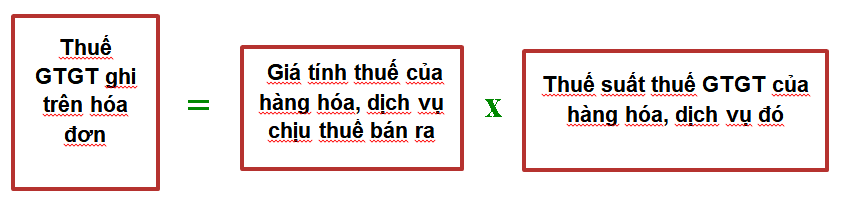

– Số thuế GTGT đầu ra bằng tổng số thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hóa đơn GTGT. Thuế GTGT ghi trên hóa đơn được xác định như sau:

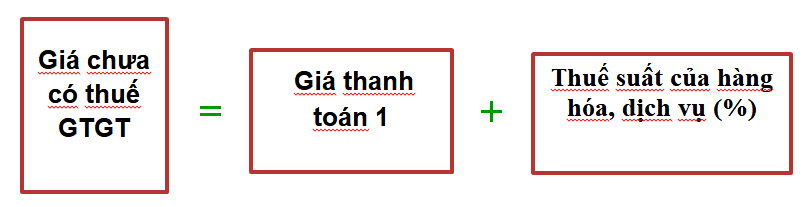

Lưu ý: Trường hợp sử dụng chứng từ ghi giá thanh toán là giá đã có thuế GTGT thì thuế GTGT đầu ra được xác định bằng giá thanh toán trừ (-) giá tính thuế xác định dưới đây.

b/ Hồ sơ khai thuế GTGT

Hồ sơ khai thuế bao gồm tờ khai thuế và các tài liệu liên quan làm căn cứ để doanh nghiệp khai thuế, tính thuế với cơ quan thuế.

Doanh nghiệp phải sử dụng đúng mẫu tờ khai thuế và các mẫu phụ lục kèm theo tờ khai thuế do Bộ Tài chính quy định, không được thay đổi khuôn dạng, thêm, bớt hoặc thay đổi vị trí của bất kỳ chỉ tiêu nào trong tờ khai thuế. Đối với một số loại giấy tờ trong hồ sơ thuế mà Bộ Tài chính không ban hành mẫu thì thực hiện theo quy định của pháp luật có liên quan.

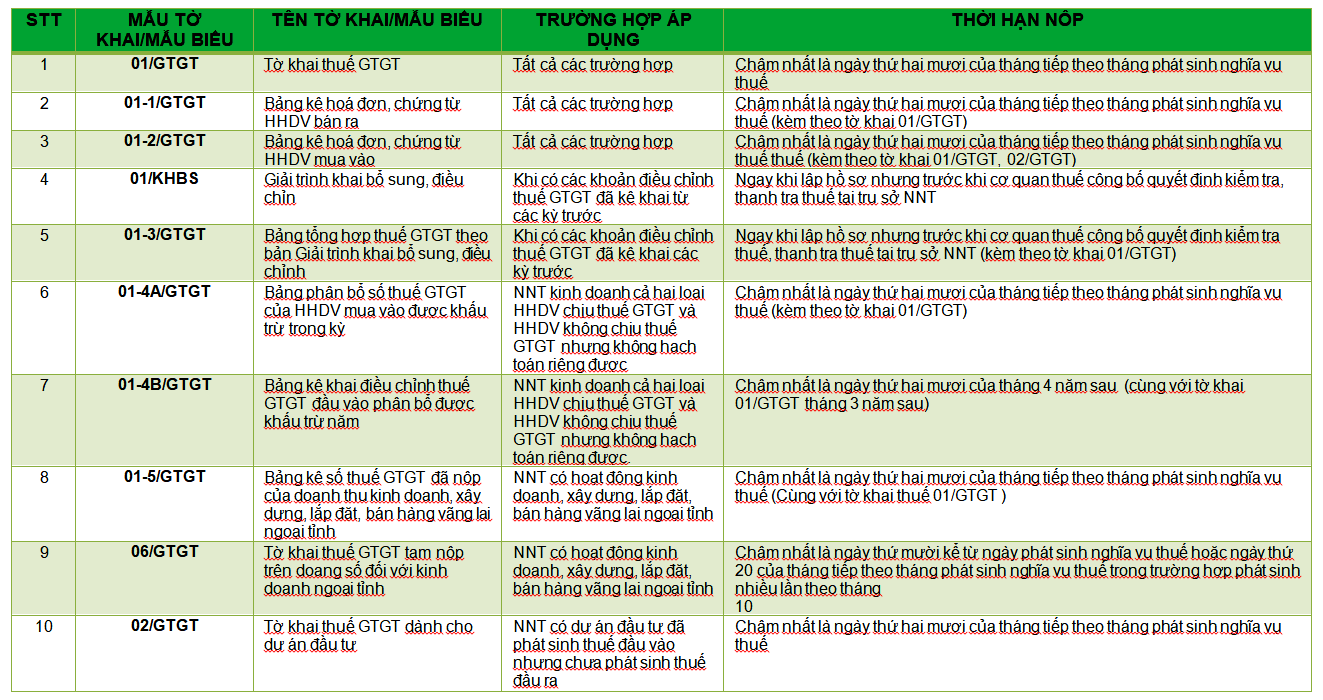

Hồ sơ khai thuế GTGT theo phương pháp khấu trừ thuế gồm:

– Tờ khai thuế GTGT theo mẫu số 01/GTGT;

– Bảng kê hoá đơn, chứng từ HHDV bán ra theo mẫu số 01-1/GTGT;

– Bảng kê hoá đơn, chứng từ HHDV mua vào theo mẫu số 01-2/GTGT;

– Bảng tổng hợp thuế GTGT theo bản giải trình khai bổ sung, điều chỉnh mẫu số 01-3/GTGT;

– Bảng phân bổ số thuế GTGT của hàng hóa, dịch vụ mua vào được khấu trừ trong kỳ theo mẫu số 01-4A/GTGT;

– Bảng kê khai điều chỉnh thuế GTGT đầu vào phân bổ được khấu trừ năm theo mẫu số 014B/GTGT;

– Bảng kê số thuế GTGT đã nộp của doanh thu kinh doanh xây dựng, lắp đặt, bán hàng vãng lai ngoại tỉnh theo mẫu số 01-5/GTGT.

Trường hợp Doanh nghiệp có dự án đầu tư mới phát sinh thuế đầu vào nhưng chưa phát sinh thuế đầu ra thì doanh nghiệp lập hồ sơ khai thuế riêng cho dự án đầu tư. Hồ sơ khai thuế GTGT tháng của dự án đầu tư bao gồm:

– Tờ khai thuế GTGT dành cho dự án đầu tư theo mẫu số 02/GTGT;

– Bảng kê hoá đơn, chứng từ HHDV mua vào theo mẫu số 01-2/GTGT.

Thời hạn nộp hồ sơ khai thuế và các trường hợp sử dụng theo từng loại hồ sơ khai thuế nêu trên được thể hiện theo Biểu sau:

HỒ SƠ KHAI THUẾ GTGT VÀ CÁC TRƢỜNG HỢP ÁP DỤNG CỤ THỂ

(Các mẫu biểu ban hành kèm theo Thông tư số 60/2007/TT-BTC ngày 14/6/2007 của Bộ Tài Chính)

Hồ sơ khai thuế GTGT gửi đến cơ quan thuế được coi là hợp lệ khi:

– Hồ sơ có đầy đủ tài liệu theo quy định về hồ sơ khai thuế đã quy định đối với từng trường hợp cụ thể

– Tờ khai và các mẫu biểu kèm theo được lập đúng mẫu quy định.

– Có ghi đầy đủ các thông tin về tên, địa chỉ, mã số thuế, số điện thoại… của NNT theo quy định.

– Được người đại diện theo pháp luật của NNT ký tên và đóng dấu vào cuối của các mẫu biểu theo quy định.

TK 3331: Thuế GTGT

+ 33311: Thuế GTGT đầu ra của hàng bán nội địa.

+ 33312 : Thuế GTGT của hàng nhập khẩu

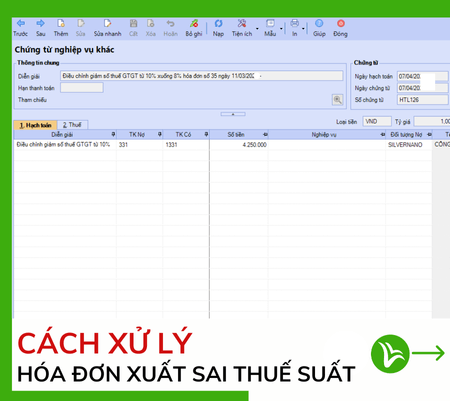

Phương pháp hạch toán:

(1) Khi bán hàng, cung cấp dịch vụ, phản ánh số thuế GTGT đầu ra:

Nợ 111,112,131 – Số tiền thuế GTGT phát sinh

Có 33311 – Số tiền thuế GTGT phát sinh

(2). Khi mua hàng hóa, vật tư, Tài sản cố định…sử dụng dịch vụ phát sinh thuế GTGT đầu vào

Nợ TK 152,153,156,211,213,627,641,642…

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111,112,331,311…

(3). Số thuế GTGT đầu vào được khấu trừ ở đầu ra

Nợ 33311 – Số thuế GTGT đầu vào khấu trừ với đầu ra.

Có 133 – Số thuế GTGT được khấu trừ

(4). Thuế GTGT được giảm, trừ

+ Nếu số thuế GTGT phải nộp được giảm, trừ vào số thuế GTGT phải nộp trong kỳ:

Nợ TK 33311 – Thuế GTGT phải nộp

Có TK 711 – Thu nhập khác

+ Nếu số thuế GTGT được giảm, được NSNN trả lại bằng tiền, ghi:

Nợ TK 111, 112

Có TK 711 – Thu nhập khác

(5). Khi nộp thuế GTGT cho nhà nước.

Nợ 3331 – Số thuế GTGT đã nộp vào ngân sách

Có 111,112,311… – Số thuế GTGT đã nộp vào ngân sách

Trên đây là 2 cách tính thuế giá trị gia tăng theo phương pháp trực tiếp & khấu trừ. Nếu bạn gặp khó khăn trong công việc hãy liên hệ với kế toán Việt Hưng để chúng tôi tư vấn và hỗ trợ. Chúc các bạn thành công.