Thuế tiêu thụ đặc biệt là dịch vụ karaoke, vũ trường một loại thuế gián thu, đánh vào một số hàng hóa, dịch vụ thuộc đối tượng chịu thuế theo quy định của luật thuế tiêu thụ đặc biệt. Thuế được cấu thành trong giá cả hàng hóa, dịch vụ và do người tiêu dùng chịu khi mua hàng hóa, sử dụng dịch vụ. Cùng Kế toán Việt Hưng tìm hiểu về cách tính thuế tiêu thụ đặc biệt dịch vụ karaoke, vũ trường qua bài viết.

THAM KHẢO:

Đối tượng chịu thuế & không phải chịu thuế tiêu thụ đặc biệt theo luật ban hành

Thực trạng thuế tiêu thụ đặc biệt ô tô tại Việt Nam hiện nay

1. Quy định về kinh doanh dịch vụ Karaoke | Nghị định 54/2019/NĐ-CP ngày 01/09/2019

Tại Chương II – Điều 4. Điều kiện kinh doanh dịch vụ karaoke:

1. Là doanh nghiệp hoặc hộ kinh doanh được thành lập theo quy định của pháp luật. 2. Bảo đảm các điều kiện về phòng,Điều 6. Trách nhiệm chung của doanh nghiệp, hộ kinh doanh khi kinh doanh dịch vụ karaoke, dịch vụ vũ trường chống cháy nổ và an ninh, trật tự theo quy định tại Nghị định số 96/2016/NĐ-CP ngày 01 tháng 7 năm 2016 của Chính phủ quy định điều kiện về an ninh, trật tự đối với một số ngành, nghề đầu tư kinh doanh có điều kiện. 3. Phòng hát phải có diện tích sử dụng từ 20 m2 trở lên, không kể công trình phụ. 4. Không được đặt chốt cửa bên trong phòng hát hoặc đặt thiết bị báo động (trừ các thiết bị báo cháy nổ). |

Tại Chương II – Điều 6. Trách nhiệm chung của doanh nghiệp, hộ kinh doanh khi kinh doanh dịch vụ karaoke, dịch vụ vũ trường:

1. Chỉ sử dụng các bài hát được phép phổ biến, lưu hành. 2. Chấp hành pháp luật lao động với người lào động theo quy định của pháp luật. Cung cấp trang phục, biển tên cho người lao động. 3. Bảo đảm đủ điều kiện cách âm và âm thanh thoát ra ngoài phòng hát hoặc phòng vũ trường phù hợp với Quy chuẩn kỹ thuật quốc gia về tiếng ồn. 4. Tuân thủ quy định tại Nghị định số 105/2017/NĐ-CP ngày 14 tháng 9 năm 2017 của Chính phủ về kinh doanh rượu. 5. Tuân thủ quy định của pháp luật về phòng, chống tác hại của thuốc lá. 6. Tuân thủ quy định của pháp luật về bảo vệ môi trường; vệ sinh an toàn thực phẩm; bản quyền tác giả; hợp đồng lao động; an toàn lao động; bảo hiểm; phòng, chống tệ nạn xã hội và các quy định của pháp luật khác có liên quan. |

Tại Chương II – Điều 7. Trách nhiệm của doanh nghiệp, hộ kinh doanh khi kinh doanh dịch vụ karaoke:

Ngoài trách nhiệm quy định tại Điều 6 Nghị định này, doanh nghiệp hoặc hộ kinh doanh có trách nhiệm:

1. Bảo đảm hình ảnh phù hợp lời bài hát thể hiện trên màn hình (hoặc hình thức tương tự) và văn hóa, đạo đức, thuần phong mỹ tục của dân tộc Việt Nam.

2. Không được hoạt động từ 0 giờ sáng đến 08 giờ sáng.

2. Công thức tính thuế tiêu thụ đặc biệt đối với kinh doanh dịch vụ Karaoke

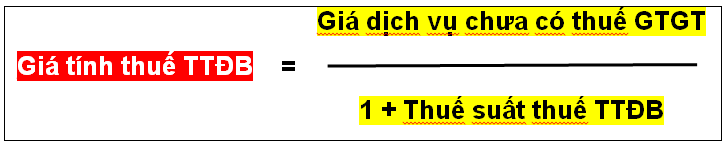

Giá tính thuế được tính bằng Đồng Việt Nam. Trường hợp người nộp thuế có doanh thu bằng ngoại tệ thì phải quy đổi ngoại tệ ra Đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng nhà nước Việt Nam công bố tại thời điểm phát sinh doanh thu để xác định giá tính thuế.”

⇒ Đối với kinh doanh vũ trường, Karaoke giá làm căn cứ xác định giá tính thuế TTĐB là doanh thu chưa có thuế GTGT của các hoạt động trong vũ trường, cơ sở Karaoke, bao gồm cả doanh thu của dịch vụ ăn uống và các dịch vụ khác đi kèm

Tại Thông tư 195/2015/TT-BTC có hướng dẫn về việc tính thuế tiêu thu đặc biệt đối với các đối tượng kinh doanh quán Karaoke, giá tính thuế TTĐB kinh doanh dịch vụ Karaoke là chưa bao gồm thuế GTGT tính trên toàn bộ doanh thu thu được của hoạt động kinh doanh karaoke và cả dịch vụ ăn uống. Đồng thời không tách riêng dịch vụ karaoke và dịch vụ ăn uống (thuốc lá, bia, rượu,…)

⇒ Thực tế qua công tác thanh tra kiểm tra phát hiện một số đơn vị kinh doanh dịch vụ Karaoke chỉ thực hiện khai thuế TTĐB đối với doanh thu từ hoạt động kinh doanh Karaoke, nhưng không khai thuế TTĐB đối với doanh thu dịch vụ ăn uống đi kèm, cơ quan thuế đã xử lý truy thu thuế TTĐB và xử lý vi phạm hành chính đối với các trường hợp này.

3. Ví dụ thực tế tính thuế tiêu thụ đặc biệt dịch vụ karaoke

VÍ DỤ 1: Doanh thu của công ty X về từ hoạt động kinh doanh Karaoke là 200.000.000 (Hai trăm triệu) đồng. Thuế GTGT phải nộp là 10 triệu đồng/năm.

Giá tính thuế TTĐB = 200.000.000 / (1 + 40%) = 142.857.143 (đồng)

VÍ DỤ 2: Doanh thu của công ty Y về từ hoạt động kinh doanh Karaoke là 50.000.000 (Năm mươi triệu) đồng chưa bao gồm thuế GTGT.

Giá tính thuế TTĐB = 50.000.000 /(1+40%) = 35.714.285,7(đồng)

Số thuế tiêu thụ đặc biệt phải nộp = Giá tính thuế x Thuế suất = 35.714.285,7 x 40% = 14.285.714,3 (đồng)

VÍ DỤ 3: Doanh thu của công ty Z về từ hoạt động kinh doanh Vũ trường là 150.000.000 (Một trăm năm mươi triệu) đồng chưa bao gồm thuế GTGT.

Giá tính thuế TTĐB = 150.000.000 /(1+40%) = 107.142.857(đồng)

Trên đây là tính thuế tiêu thụ đặc biệt dịch vụ karaoke, vũ trường dành cho các bạn làm kế toán dịch vụ – Tham gia ngay khóa học Kế toán Thương Mại, Dịch vụ gia sự kế toán Online tại nhà trực tiếp 1 kèm 1 nâng cấp nghiệp vụ!