Thuế thu nhập doanh nghiệp đối với ngành giáo dục | Thực hiện Luật Thuế thu nhập doanh nghiệp (TNDN) thời gian qua đã góp phần làm thay đổi căn bản nội hàm chính sách thuế Việt Nam, tạo điều kiện thúc đẩy sản xuất kinh doanh phát triển, điều tiết vĩ mô nên kinh tế, đẩy mạnh xuất khẩu, cải thiện môi trường kinh doanh và từng bước nâng cao năng lực cạnh tranh của cộng đồng các doanh nghiệp (DN) trong nước. Cùng Kế toán Vệt Hưng tìm hiểu mức ưu đãi

Căn cứ Khoản 1 Điều 1 Nghị định 59/2014/NĐ-CP sửa đổi bổ sung Nghị định 69/2008/NĐ-CP về khuyến khích xã hội hóa đối với các hoạt động trong lĩnh vực giáo dục như sau:

1. Phạm vi điều chỉnh của Nghị định

Lĩnh vực xã hội hóa bao gồm: Giáo dục – đào tạo, dạy nghề, y tế, văn hóa, thể dục thể thao, môi trường, giám định tư pháp.

2. Đối tượng điều chỉnh của Nghị định

a) Các cơ sở ngoài công lập được thành lập và có đủ điều kiện hoạt động theo quy định của cơ quan nhà nước có thẩm quyền trong các lĩnh vực xã hội hóa;

b) Các tổ chức, cá nhân hoạt động theo Luật Doanh nghiệp có các dự án đầu tư, liên doanh, liên kết hoặc thành lập các cơ sở hoạt động trong các lĩnh vực xã hội hóa có đủ điều kiện hoạt động theo quy định của cơ quan nhà nước có thẩm quyền;

c) Các cơ sở sự nghiệp công lập thực hiện góp vốn, huy động vốn, liên doanh, liên kết theo quy định của pháp luật thành lập các cơ sở hạch toán độc lập hoặc doanh nghiệp hoạt động trong các lĩnh vực xã hội hóa theo quyết định của cơ quan nhà nước có thẩm quyền.

(Sau đây gọi tắt là cơ sở thực hiện xã hội hóa).

XEM THÊM: Chính sách ưu đãi thuế GTGT đối với kế toán thuế ngành giáo dục

1. Các loại hình, tiêu chí quy mô, tiêu chuẩn của các cơ sở hưởng khuyến khích xã hội hoá trong lĩnh vực giáo dục

Tại Danh mục I Quyết định 1466/QĐ-TTg có sửa đổi bổ sung tại Danh mục I & II Quyết định 1470/QĐ-TTg: TẢI VỀ

2. Điều kiện áp dụng ưu đãi thuế thu nhập doanh nghiệp

Theo Khoản 1,2 Điều 18 Thông tư số 78/2014/TT-BTC có sửa đổi bổ sung ở Điều 10 Thông tư 96/2015/TT-BTC & hướng dẫn thi hành Nghị định số 218/2013/NĐ-CP quy định:

| 1. Các ưu đãi về thuế thu nhập doanh nghiệp chỉ áp dụng đối với doanh nghiệp thực hiện chế độ kế toán, hóa đơn, chứng từ và nộp thuế thu nhập doanh nghiệp theo kê khai. 2. Trong thời gian đang được hưởng ưu đãi thuế thu nhập doanh nghiệp nếu doanh nghiệp thực hiện nhiều hoạt động sản xuất, kinh doanh thì doanh nghiệp phải tính riêng thu nhập từ hoạt động sản xuất, kinh doanh được hưởng ưu đãi thuế thu nhập doanh nghiệp (bao gồm mức thuế suất ưu đãi, mức miễn thuế, giảm thuế) và thu nhập từ hoạt động kinh doanh không được hưởng ưu đãi thuế để kê khai nộp thuế riêng. Trường hợp trong kỳ tính thuế, doanh nghiệp không tính riêng thu nhập từ hoạt động sản xuất kinh doanh được hưởng ưu đãi thuế và thu nhập từ hoạt động sản xuất kinh doanh không được hưởng ưu đãi thuế thì phần thu nhập của hoạt động sản xuất kinh doanh ưu đãi thuế xác định bằng (=) tổng thu nhập tính thuế nhân (x) với tỷ lệ phần trăm (%) doanh thu hoặc chi phí được trừ của hoạt động sản xuất kinh doanh ưu đãi thuế so với tổng doanh thu hoặc tổng chi phí được trừ của doanh nghiệp trong kỳ tính thuế. Trường hợp có khoản doanh thu hoặc chi phí được trừ không thể hạch toán riêng được thì khoản doanh thu hoặc chi phí được trừ đó xác định theo tỷ lệ giữa doanh thu hoặc chi phí được trừ của hoạt động sản xuất, kinh doanh hưởng ưu đãi thuế trên tổng doanh thu hoặc chi phí được trừ của doanh nghiệp. |

3. 4 năm miễn thuế – Giảm 50% số thuế phải nộp trong 5 năm liên tiếp

Theo Khoản 2 Điều 20 Thông tư số 78/2014/TT-BTC có sửa đổi bổ sung ở Điều 12 Thông tư 96/2015/TT-BTC & hướng dẫn thi hành Nghị định số 218/2013/NĐ-CP quy định:

2. Miễn thuế bốn năm, giảm 50% số thuế phải nộp trong năm năm tiếp theo đối với thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới trong lĩnh vực xã hội hóa thực hiện tại địa bàn không thuộc danh mục địa bàn có điều kiện kinh tế – xã hội khó khăn hoặc đặc biệt khó khăn quy định tại Phụ lục ban hành kèm theo Nghị định số 218/2013/NĐ-CP của Chính phủ.

PHỤ LỤC II

DANH MỤC ĐỊA BÀN ƯU ĐÃI ĐẦU TƯ

(Ban hành kèm theo Nghị định số 118/2015/NĐ-CP ngày 12 tháng 11 năm 2015 của Chính phủ)

| STT | Tỉnh | Địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn | Địa bàn có điều kiện kinh tế – xã hội khó khăn |

| 1 | Bắc Kạn | Toàn bộ các huyện, thị xã và thành phố Bắc Kạn | |

| 2 | Cao Bằng | Toàn bộ các huyện và thành phố Cao Bằng | |

| 3 | Hà Giang | Toàn bộ các huyện và thành phố Hà Giang | |

| 4 | Lai Châu | Toàn bộ các huyện và thành phố Lai Châu | |

| 5 | Sơn La | Toàn bộ các huyện và thành phố Sơn La | |

| 6 | Điện Biên | Toàn bộ các huyện, thị xã và thành phố Điện Biên | |

| 7 | Lào Cai | Toàn bộ các huyện | Thành phố Lào Cai |

| 8 | Tuyên Quang | Các huyện Na Hang, Chiêm Hóa, Lâm Bình | Các huyện Hàm Yên, Sơn Dương, Yên Sơn và thành phố Tuyên Quang |

| 9 | Bắc Giang | Huyện Sơn Động | Các huyện Lục Ngạn, Lục Nam, Yên Thế, Hiệp Hòa |

| 10 | Hòa Bình | Các huyện Đà Bắc, Mai Châu | Các huyện Kim Bôi, Kỳ Sơn, Lương Sơn, Lạc Thủy, Tân Lạc, Cao Phong, Lạc Sơn, Yên Thủy |

| 11 | Lạng Sơn | Các huyện Bình Gia, Đình Lập, Cao Lộc, Lộc Bình, Tràng Định, Văn Lãng, Văn Quan, Bắc Sơn | Các huyện Chi Lăng, Hữu Lũng |

| 12 | Phú Thọ | Các huyện Thanh Sơn, Tân Sơn, Yên Lập | Các huyện Đoan Hùng, Hạ Hòa, Phù Ninh, Thanh Ba, Tam Nông, Thanh Thủy, Cẩm Khê |

| 13 | Thái Nguyên | Các huyện Võ Nhai, Định Hóa, Đại Từ, Phú Lương, Đồng Hỷ | Các huyện Phổ Yên, Phú Bình |

| 14 | Yên Bái | Các huyện Lục Yên, Mù Cang Chải, Trạm Tấu | Các huyện Trấn Yên, Văn Chấn, Văn Yên, Yên Bình, thị xã Nghĩa Lộ |

| 15 | Quảng Ninh | Các huyện Ba Chẽ, Bình Liêu, huyện đảo Cô Tô và các đảo, hải đảo thuộc tỉnh. | Các huyện Vân Đồn, Tiên Yên, Hải Hà, Đầm Hà |

| 16 | Hải Phòng | Các huyện đảo Bạch Long Vĩ, Cát Hải | |

| 17 | Hà Nam | Các huyện Lý Nhân, Thanh Liêm, Bình Lục | |

| 18 | Nam Định | Các huyện Giao Thủy, Xuân Trường, Hải Hậu, Nghĩa Hưng | |

| 19 | Thái Bình | Các huyện Thái Thụy, Tiền Hải | |

| 20 | Ninh Bình | Các huyện Nho Quan, Gia Viễn, Kim Sơn, Tam Điệp, Yên Mô | |

| 21 | Thanh Hóa | Các huyện Mường Lát, Quan Hóa, Quan Sơn, Bá Thước, Lang Chánh, Thường Xuân, Cẩm Thủy, Ngọc Lặc, Như Thanh, Như Xuân | Các huyện Thạch Thành, Nông Cống |

| 22 | Nghệ An | Các huyện Kỳ Sơn, Tương Dương, Con Cuông, Quế Phong, Quỳ Hợp, Quỳ Châu, Anh Sơn | Các huyện Tân Kỳ, Nghĩa Đàn, Thanh Chương và thị xã Thái Hòa |

| 23 | Hà Tĩnh | Các huyện Hương Khê, Hương Sơn, Vũ Quang, Lộc Hà, Kỳ Anh | Các huyện Đức Thọ, Nghi Xuân, Thạch Hà, Cẩm Xuyên, Can Lộc |

| 24 | Quảng Bình | Các huyện Tuyên Hóa, Minh Hóa, Bố Trạch | Các huyện còn lại và thị xã Ba Đồn |

| 25 | Quảng Trị | Các huyện Hướng Hóa, Đa Krông, huyện đảo Cồn Cỏ và các đảo thuộc tỉnh | Các huyện còn lại |

| 26 | Thừa Thiên Huế | Các huyện A Lưới, Nam Đông | Các huyện Phong Điền, Quảng Điền, Phú Lộc, Phú Vang và thị xã Hương Trà |

| 27 | Đà Nẵng | Huyện đảo Hoàng Sa | |

| 28 | Quảng Nam | Các huyện Đông Giang, Tây Giang, Nam Giang, Phước Sơn, Bắc Trà My, Nam Trà My, Hiệp Đức, Tiên Phước, Núi Thành, Nông Sơn, Thăng Bình và đảo Cù Lao Chàm | Các huyện Đại Lộc, Quế Sơn, Phú Ninh, Duy Xuyên |

| 29 | Quảng Ngãi | Các huyện Ba Tơ, Trà Đồng, Sơn Tây, Sơn Hà, Minh Long, Bình Sơn, Tây Trà, Sơn Tịnh và huyện đảo Lý Sơn | Huyện Nghĩa Hành |

| 30 | Bình Định | Các huyện An Lão, Vĩnh Thạnh, Vân Canh, Phù Cát, Tây Sơn, Hoài Ân, Phù Mỹ | Huyện Tuy Phước |

| 31 | Phú Yên | Các huyện Sông Hinh, Đồng Xuân, Sơn Hòa, Phú Hòa, Tây Hòa | Thị xã Sông Cầu; các huyện Đông Hòa, Tuy An |

| 32 | Khánh Hòa | Các huyện Khánh Vĩnh, Khánh Sơn, huyện đảo Trường Sa và các đảo thuộc tỉnh | Các huyện Vạn Ninh, Diên Khánh, Cam Lâm, thị xã Ninh Hòa, thành phố Cam Ranh |

| 33 | Ninh Thuận | Toàn bộ các huyện | Thành phố Phan Rang – Tháp Chàm |

| 34 | Bình Thuận | Huyện Phú Quý | Các huyện Bắc Bình, Tuy Phong, Đức Linh, Tánh Linh, Hàm Thuận Bắc, Hàm Thuận Nam, Hàm Tân |

| 35 | Đắk Lắk | Toàn bộ các huyện và thị xã Buôn Hồ | Thành phố Buôn Ma Thuột |

| 36 | Gia Lai | Toàn bộ các huyện và thị xã | Thành phố Pleiku |

| 37 | Kon Tum | Toàn bộ các huyện và thành phố | |

| 38 | Đắk Nông | Toàn bộ các huyện và thị xã | |

| 39 | Lâm Đồng | Toàn bộ các huyện | Thành phố Bảo Lộc |

| 40 | Bà Rịa – Vũng Tàu | Huyện Côn Đảo | Huyện Tân Thành, Châu Đức, Xuyên Mộc |

| 41 | Tây Ninh | Các huyện Tân Biên, Tân Châu, Châu Thành, Bến Cầu | Các huyện còn lại |

| 42 | Bình Phước | Các huyện Lộc Ninh, Bù Đăng, Bù Đốp, Bù Gia Mập, Phú Riềng | Các huyện Đồng Phú, Chơn Thành, Hớn Quản, thị xã Bình Long, Phước Long |

| 43 | Long An | Các huyện Đức Huệ, Mộc Hóa, Vĩnh Hưng, Tân Hưng | Thị xã Kiến Tường; các huyện Tân Thạnh, Đức Hòa, Thạnh Hóa |

| 44 | Tiền Giang | Các huyện Tân Phước, Tân Phú Đông | Các huyện Gò Công Đông, Gò Công Tây |

| 45 | Bến Tre | Các huyện Thạnh Phú, Ba Tri, Bình Đại | Các huyện còn lại |

| 46 | Trà Vinh | Các huyện Châu Thành, Trà Cú | Các huyện Cầu Ngang, Cầu Kè, Tiểu Cần, thành phố Trà Vinh |

| 47 | Đồng Tháp | Các huyện Hồng Ngự, Tân Hồng, Tam Nông, Tháp Mười và thị xã Hồng Ngự | Các huyện còn lại |

| 48 | Vĩnh Long | Các huyện Trà Ôn, Bình Tân, Vũng Liêm, Mang Thít, Tam Bình | |

| 49 | Sóc Trăng | Toàn bộ các huyện và thị xã Vĩnh Châu, thị xã Ngã Năm | Thành phố Sóc Trăng |

| 50 | Hậu Giang | Toàn bộ các huyện và thị xã Ngã Bảy | Thành phố Vị Thanh |

| 51 | An Giang | Các huyện An Phú, Tri Tôn, Thoại Sơn, Tịnh Biên và thị xã Tân Châu | Thành phố Châu Đốc và các huyện còn lại |

| 52 | Bạc Liêu | Toàn bộ các huyện và thị xã | Thành phố Bạc Liêu |

| 53 | Cà Mau | Toàn bộ các huyện và các đảo, hải đảo thuộc tỉnh | Thành phố Cà Mau |

| 54 | Kiên Giang | Toàn bộ các huyện, các đảo, hải đảo thuộc tỉnh và thị xã Hà Tiên | Thành phố Rạch Giá |

| 55 | Khu kinh tế, khu công nghệ cao (kể cả khu công nghệ thông tin tập trung được thành lập theo quy định của Chính phủ). | Khu công nghiệp, khu chế xuất được thành lập theo quy định của Chính phủ. |

Theo Điều 22 Thông tư số 78/2014/TT-BTC về thủ tục thực hiện ưu đãi thuế thu nhập doanh nghiệp:

Doanh nghiệp tự xác định các điều kiện ưu đãi thuế, mức thuế suất ưu đãi, thời gian miễn thuế, giảm thuế, số lỗ được trừ (-) vào thu nhập tính thuế để tự kê khai và tự quyết toán thuế với cơ quan thuế.

Cơ quan thuế khi kiểm tra, thanh tra đối với doanh nghiệp phải kiểm tra các điều kiện được hưởng ưu đãi thuế, số thuế thu nhập doanh nghiệp được miễn thuế, giảm thuế, số lỗ được trừ vào thu nhập chịu thuế theo đúng điều kiện thực tế mà doanh nghiệp đáp ứng được. Trường hợp doanh nghiệp không đảm bảo các điều kiện để áp dụng thuế suất ưu đãi và thời gian miễn thuế, giảm thuế thì cơ quan thuế xử lý truy thu thuế và xử phạt vi phạm hành chính về thuế theo quy định.

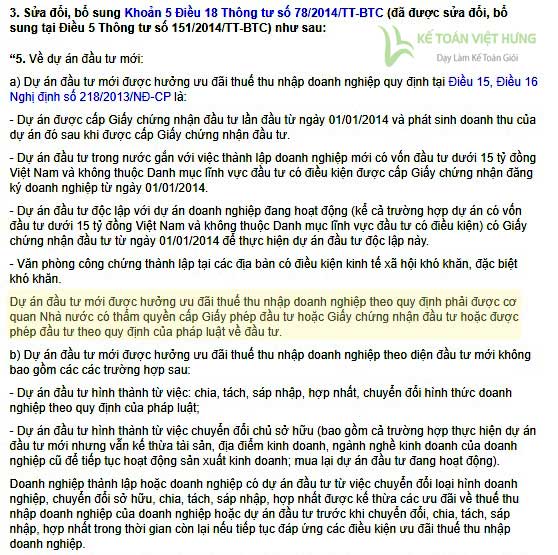

Theo Khoản 3 Điều 10 Thông tư 96/2015/TT-BTC quy định:

> Dự án đầu tư mới được hưởng ưu đãi thuế phải đáp ứng quy định tại Khoản 3 Điều 10 Thông tư số 96/2015/TT-BTC của Bộ Tài chính.

3. Ưu đãi 10% Thuế suất thuế TNDN ngành giáo dục

| 3. Sửa đổi, bổ sung điểm a Khoản 3 Điều 19 Thông tư số 78/2014/TT-BTC như sau: “3. Thuế suất ưu đãi 10% trong suốt thời gian hoạt động áp dụng đối với: a) Phần thu nhập của doanh nghiệp từ hoạt động xã hội hóa trong lĩnh vực giáo dục – đào tạo, dạy nghề, y tế, văn hoá, thể thao và môi trường, giám định tư pháp (sau đây gọi chung là lĩnh vực xã hội hoá). Danh mục loại hình, tiêu chí quy mô, tiêu chuẩn của các doanh nghiệp thực hiện xã hội hoá được thực hiện theo danh mục do Thủ tướng Chính phủ quy định”. |

XEM THÊM: Hơn 60 Khoá học kế toán Online đa lĩnh vực cam kết hiệu quả

Trên đây là Ưu đãi thuế thu nhập doanh nghiệp đối với ngành giáo dục mong rằng sẽ làm tăng thêm vốn kiến thức mới hiệu quả trong công việc nhà kế – Tham gia ngay Khoá học kế toán Online tại Việt Hưng để nâng trình nghiệp vụ sau từng buổi học để thấy mình có tiến bộ trong quá trình làm nghề với 1 kèm 1 giáo viên riêng.