Thuế là một trong những khoản phí mà bất kì cá nhân hay tổ chức nào cũng phải nộp cho các Cơ quan Thuế. Đối với Thuế giá trị gia tăng của các sản phẩm nông được thay đổi theo Nghị định 15 như thế nào cũng được rất nhiều người quan tâm đến. Vậy chúng ta, hãy cùng Kế Toán Việt Hưng tìm hiểu chuyên sâu vào vấn đề thuế GTGT sản phẩm nông nghiệp theo Nghị định 15 mới nhất của Chính Phủ được ban hành vào năm 2022.

Thuế giá trị gia tăng là gì?

– Thuế giá trị gia tăng chính là loại thuế được hiểu là gián thu, nhưng sẽ được cộng vào giá bán ra của tất cả các mặt hàng hóa, dịch vụ. Thuế này sẽ được chi trả bởi người tiêu dùng các sản phẩm đó.

– Người trực tiếp nộp thuế giá trị gia tăng này cho Nhà nước sẽ là các đơn vị tổ chức hay cá nhân kinh doanh, sản xuất.

Ví dụ: Anh A vào siêu thị mua một số mặt hàng điện tử, ăn uống….trong hóa đơn thanh toán sẽ tính tổng tiền của các mặt hàng + Thuế giá trị gia tăng anh A phải trả cho các sản phẩm đó.

Ai sẽ là người chịu trách nhiệm nộp thuế giá trị gia tăng?

– Căn cứ theo Điều 3 Thông tư 219/2013/TT-BTC của Bộ Chính Phủ ban hành, người có trách nhiệm nộp thuế giá trị gia tăng của các mặt hàng chính là tổ chức, cá nhân sản xuất hay kinh doanh các loại hàng hóa, dịch vụ nằm trong danh mục chịu thuế giá trị gia tăng tại Việt Nam.

Ví dụ: Anh A mua đồ tại siêu thị và đã thanh toán tổng hóa đơn đã bao gồm thuế giá trị gia tăng cho siêu thị. Thì chính siêu thị này sẽ là người chịu trách nhiệm đóng các khoản thuế của anh A đã thanh toán cho cơ quan Thuế Nhà nước ta.

Sản phẩm nông nghiệp là gì?

– Những sản phẩm mà khi chúng ta tham gia vào hoạt động sản xuất, trồng trọt, nuôi trồng để duy trì và tăng cường cho cuộc sống của con người sẽ được hiểu đó chính là sản phẩm nông nghiệp.

– Sản phẩm nông nghiệp sẽ bao gồm rất nhiều mặt hàng như: hàng về thực phẩm, tơ sợi, nguyên liệu, dược phẩm hay là các sản phẩm mang nét độc đáo riêng.

Ví dụ: Một sản phẩm nông nghiệp về các món ăn sẽ bao gồm như lúa mì, lúa mạch, ngô, khoai… nhưng có một điều chúng ta cần biết thịt, trứng, các chế phẩm từ sữa cũng sẽ được gọi là sản phẩm nông nghiệp. Hay là các Nguyên liệu thô dùng để phục vụ vào công việc sản xuất ra các sản phẩm nông nghiệp cũng được xem là sản phẩm nông nghiệp.

Chi tiết thuế GTGT sản phẩm nông nghiệp

– Trong các nhóm sản phẩm nông nghiệp, sẽ được chia ra thành 2 nhóm: Một nhóm sẽ được miễn thuế giá trị gia tăng hoàn toàn, nhóm còn lại sẽ chịu 5% thuế GTGT sản phẩm nông nghiệp

– Căn cứ theo Thông tư 219/2013/TT-BTC ban hành vào ngày 31 tháng 12 năm 2013 hướng dẫn Thi hành Luật Thuế giá trị gia tăng và Nghị định 209/2013/NĐ-CP cùng với Thông tư 26/2015/ TT-BTC ban hành hướng dẫn rõ về các quy định thuế giá trị gia tăng như sau:

+ Trường hợp với đối tượng chịu thuế suất 5% trong sản xuất tạo ra sản phẩm nông nghiệp sẽ bao gồm: Thuốc trừ sâu, hoạt chất dùng để kích thích tăng trưởng các loại cây giống, vật nuôi; quặng ( dùng trong việc sản xuất phân bón) đây chính là những loại nằm trong danh mục đánh thuế giá trị gia tăng 5%.

Ví dụ: Hợp tác xa KLI mua một số lượng thuốc trừ sâu với tổng giá trị đơn hàng 5.000.000 VNĐ dùng vào việc chăm sóc các loại cây lúa không bị sâu phá hoại. Thì hợp tác xã này sẽ phải chịu thuế giá trị gia tăng của mặt hàng này là 5% trên tổng giá trị đơn hàng.

+ Các hoạt động dịch vụ liên quan đến việc sản xuất nông nghiệp như: nạo vét kênh mương, ao hồ; sơ chế, bảo quản các sản phẩm nông nghiệp,…đều được tính thuế giá trị gia tăng là 5%.

Ví dụ: Hợp tác xã HTY muốn nuôi cá tại hồ cá thuộc địa phương Xuân Ổ – Phú Vang – Thừa Thiên Huế. Hợp tác xã HTY đã thuê một đội công trình đào vét các kênh mương nước, cải tạo lại ao hồ trước khi đưa vào hoạt động sản xuất. Trường hợp này, hợp tác xã HTY sẽ phải chịu thuế giá trị gia tăng 5% với tổng giá trị hóa đơn đỏ của công trình đó.

+ Nước sạch phục vụ cho hoạt động sản xuất nông nghiệp (không bao gồm các danh mục nước như nước đóng chai, nước giải khát, nước bình thì những loại nước này sẽ chịu thuế giá trị gia tăng 10% theo Nghị định 209 của Chính phủ) sẽ phải chịu thuế GTGT 5%.

Ví dụ: Hợp tác xã trồng trọt các loại cây hoa atiso tại Thành phố Đà Lạt, Hợp tác xã này sẽ chịu mức thuế gtgt của hạng mục nước dùng cho việc tưới cây, hoạt sộng trồng cây atiso là 5% theo Nghị định 209 của Chính Phủ ban hành vào năm 2013.

+ Hoạt động kinh doanh mua bán của các đơn vị tổ chức, cá nhân cho người tiêu dùng trong thị trường thì phải kê khai, nộp thuế GTGT 5%.

Ví dụ: Hợp tác BMU có hoạt động kinh doanh bán ra thị trường người tiêu dùng các sản phẩm nông nghiệp: Lúa, gạo, khoai, rau… những mặt hàng này hợp tác xã BMU bắt buộc phải kê khai, nộp thuế GTGT sản phẩm nông nghiệp 5% theo quy định.

+ Có một điểm lưu ý ở Nghị định 209/20130/ NĐ – CP đó là: Khi các công ty có hoạt động mua bán với các sản phẩm nông nghiệp đã sơ chế qua cho các hộ kinh doanh, tổ chức, cá nhân thì phải chịu thuế suất thuế GTGT 5%.

Ví dụ: Công ty NIK đã có hoạt động bán một số sản phẩm trái cây sấy khô cho hộ kinh doanh NKL thì hoạt động buôn bán này phải chịu thuế suất thuế GTGT 5%.

+ Căn cứ theo Khoản 2 điều 13 Thông tư 219/2013/TT-BTC ban hành: Các hộ cá nhân, doanh nghiệp hay hợp tác xã có hoạt động kinh doanh khi bán các sản phẩm nông nghiệp chưa sơ chế hay đã qua chế biến có doanh thu hàng năm trên 1 tỉ đồng thì sẽ phải kê khai thuế gtgt theo tỉ lệ 1%.

Ví dụ: Doanh nghiệp KSJ có hoạt động buôn bán cho các Công ty và hộ cá nhân thực phẩm cà phê đã qua sơ chế bóc tách. Thì Doanh nghiệp KSJ sẽ phải nộp thuế gtgt trên tổng doanh thu của mình là 1%.

Các sản phẩm nông nghiệp không chịu thuế gtgt

Căn cứ theo Điều 4 Thông tư 219/2013/TT-BTC được bổ sung, sửa đổi theo Điều 1 Thông tư 26/2015/TT-BTC, Điều 8 Thông tư 151/2014/ TT-BTC, Điều 1 Thông tư 130/2016/ TT-BTC, Điều 1 Thông tư 25/2018/ TT-BTC áp dụng cho các sản phẩm nông nghiệp không phải chịu thuế GTGT như sau:

+ Sản phẩm nông nghiệp trồng trọt (mục này sẽ bao gồm cả những sản phẩm trồng rừng) chăn nuôi, thủy – hải sản nuôi trồng, đánh bắt chưa qua chế biến hay là chế biến sơ qua của cá nhân, tổ chức tự sản sản xuất bán ra.

Các sản phẩm sơ chế đơn giản sẽ được hiểu như là làm sạch, sấy khô, phơi, bóc vỏ, tách hạt, cắt, tách cọng…

Ví dụ 1: Hợp tác xã A kí kết hợp đồng mua bán với công ty HIK với danh mục các hoa tươi sấy khô, thì việc mua bán này dựa trên hóa đơn sẽ thuộc vào đối tượng không chịu thuế.

Ví dụ 2: Nhưng đối với một trường hợp chúng ta phải biết đó là Hợp tác xã A chăn nuôi hải sản cá basa và có kí kết hợp đồng chế biến thành phẩm cá basa ra chả cá basa thì đối tượng của việc mua bán này sẽ phải chịu thuế suất thuế GTGT theo quy định.

+ Các loại phân bón cây trồng bao gồm cả phân hữu cơ và vô cơ: Phân lân, đạm, NPK, phân vi sinh,…..đều thuộc đối tương không chịu thuế GTGT.

Ví dụ: Hợp tác xã mua phân đạm, phân Kali, NPK dùng vào mục đích phân bón cho cây lúa của công ty BGUN thì trong hóa đơn của hợp đồng mua bán này phần thuế gtgt sẽ được ghi là không chịu thuế gtgt hay là gạch bỏ không cần ghi.

+ Các doanh nghiệp hay hợp tác xã nộp thuế giá trị gia tăng theo phương pháp khấu trừ sản phẩm bán ra trong khâu kinh doanh thương mại thì sẽ không cần phải kê khai nộp thuế giá trị gia tăng.

Ví dụ: Hợp tác xã KIY là hợp tác xã nộp thuế gtgt theo phương pháp khấu trừ đã có hoạt động mua bán một lượng lớn khoai sắn cho công ty XYV, trường hợp hoạt động mua bán này sẽ không cần phải kê khai, nộp thuế GTGT.

Nghị định 15 về giảm thuế GTGT

Chính phủ đã ban hành Nghị định về việc quy định các chính sách miễn, giảm thuế theo Nghị định 43/2022/QH15 vào ngày 11 tháng 1 năm 2022 của Quốc hội về Chương trình hỗ trợ phục hồi, phát triển kinh tế và xã hội về việc giảm thuế GTGT 10% xuống 8% đối với các danh mục sản phẩm Chi tiết ở Phụ lục II ban hành kèm theo Nghị định.

– Tuy nhiên, ở trong Nghị định 15/2022/ NĐ-CP cũng nêu rõ sẽ không miễn giảm thuế giá trị gia tăng đối với các danh mục hàng hóa nằm trong thuế GTGT 5% và 0%. Như vậy tính tới thời điểm hiện tại các hoạt động kinh doanh hàng hóa, đánh bắt nuôi trồng, thủy hải sản đều sẽ là các nhóm hàng hóa, dịch vụ nằm trong danh mục không có sửa đổi theo Nghị định 15 của Chính Phủ ban hành.

– Các nhóm mặt hàng sẽ được giảm thuế GTGT trong đó có:

+ Nhóm các mặt hàng chịu thuế tiêu thụ đặc biệt nằm ở Phụ lục II trong Nghị định

+ Nhóm hàng hóa, dịch vụ, công nghệ thông tin trong phụ lục III Nghị định

+ Lưu ý riêng nhóm I trong Phụ lục I của Nghị định ở phần than bao gồm cả trường hợp về khai thác than qua sàng lọc, phân loại theo các quy trình kép trước khi tiêu thụ ra thị trường sẽ được giảm thuế GTGT theo đúng Nghị định 15 xuống còn 8%.

Theo như bài viết trên và qua Nghị định 15/2022/NĐ–CP ban hành về việc giảm thuế GTGT sản phẩm nông nghiệp bao gồm qua sơ chế hay là chưa qua sơ chế, các loại hình kinh doanh buôn bán giữa các hợp tác xã, doanh nghiệp, tổ chức cá nhân không nằm trong danh mục được giảm. Chi tiết các danh mục được giảm đã ghi rõ ngay tại các Phụ lục đã được ban hành kèm theo Nghị định 15. Còn rất nhiều các nội dung quan trọng liên quan đến nghiệp vụ kế toán mà bạn cần quan tâm đó! Xem thêm nhiều thông tin hữu ích qua fanpage về kế toán nhé!

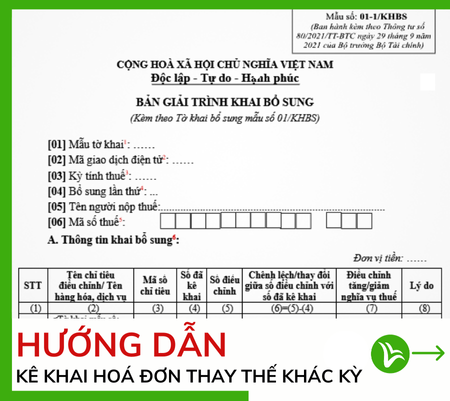

Cô chỉ giúp em với ạ, em có 2 hóa đơn bị sai giá, 1 cái của tháng 1 và 1 cái của tháng 2, tháng 5 em xuất 2 hóa đơn điều chỉnh cho 2 hóa đơn này, tuy nhiên hóa đơn điều chỉnh cho hóa đơn tháng 1 VAT 10% nhưng em lại xuất 8%, hóa đơn điều chỉnh của tháng 2 điều chỉnh giảm nhưng em lại ghi giá trị dương. giờ em phải xuất hóa đơn điều chỉnh lần 2 cho 2 hóa đơn này như thế nào ạ?

Chào bạn, với câu hỏi này Kế Toán Việt Hưng xin trả lời như sau:

Trường hợp này hóa đơn đúng sẽ là tổng kết quả của cả 3 lần điều chỉnh bạn nhé

Bạn muốn đặt câu hỏi và nhận câu trả lời nhanh nhất về nghiệp vụ kế toán, truy cập ngay Cộng Đồng Làm Kế Toán https://www.facebook.com/groups/congdonglamketoan/ của chúng tôi nhé! Hotline tư vấn về khóa học: 0988.680.223