1. Khi nào cá nhân kinh doanh online phải đóng thuế?

Theo Điều 4 Thông tư 40/2021/TT-BTC:

– Nguyên tắc tính thuế đối với hộ kinh doanh, cá nhân kinh doanh được thực hiện theo các quy định của pháp luật hiện hành về thuế giá trị gia tăng, thuế thu nhập cá nhân và các văn bản quy phạm pháp luật có liên quan.

(1) Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế giá trị gia tăng và không phải nộp thuế thu nhập cá nhân theo quy định pháp luật về thuế giá trị gia tăng và thuế thu nhập cá nhân.

Hộ kinh doanh, cá nhân kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định.

(2) Hộ kinh doanh, cá nhân kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế giá trị gia tăng, không phải nộp thuế thu nhập cá nhân được xác định cho một (01) người đại diện duy nhất của nhóm cá nhân, hộ gia đình trong năm tính thuế.

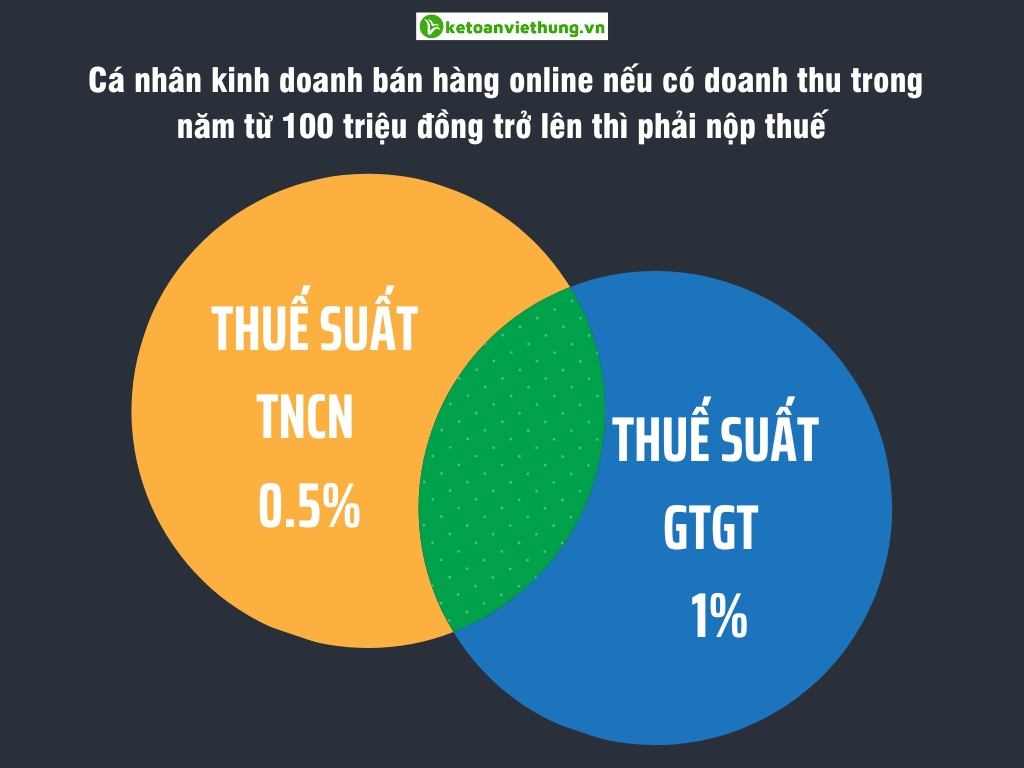

=> Như vậy, cá nhân kinh doanh bán hàng online nếu có doanh thu trong năm từ 100 triệu đồng trở lên thì phải nộp thuế thu nhập cá nhân và thuế giá trị gia tăng.

CỤ THỂ:

– Thuế thu nhập cá nhân (TNCN): Áp dụng cho phần thu nhập chịu thuế của cá nhân kinh doanh online. Mức thuế suất TNCN là 0.5% trên tổng doanh thu.

– Thuế giá trị gia tăng (GTGT): Áp dụng cho phần giá trị tăng thêm của sản phẩm hoặc dịch vụ cung cấp. Mức thuế suất GTGT là 1% trên tổng doanh thu.

→ Bạn sẽ phải nộp thuế TNCN và thuế GTGT với tổng mức thuế suất là 1.5% trên tổng doanh thu.

2. Tạo đơn hàng ảo để thu hút khách hàng, cá nhân kinh doanh online có phải chịu thuế không?

– Một phương pháp thu hút khách hàng mà nhiều cá nhân kinh doanh online sử dụng là tạo ra các đơn hàng ảo.

– Theo cách này, các chủ shop trực tuyến sẽ lập ra các tài khoản giả để tự đặt hàng và tự thanh toán, hoặc nhờ người thân chuyển tiền để đặt đơn hàng, từ đó tạo ra tương tác cho shop.

– Phương pháp này nhằm xây dựng lòng tin của khách hàng, bởi khi thấy sản phẩm hoặc shop có nhiều lượt mua, khách hàng sẽ cảm thấy an tâm hơn khi đặt hàng.

– Tuy nhiên, theo quy định tại Điều 4 Thông tư 40/2021/TT-BTC, cá nhân kinh doanh online phải đóng thuế (bao gồm thuế TNCN và thuế GTGT) khi doanh thu trong năm đạt từ 100 triệu đồng trở lên.

– Những đơn hàng ảo do người bán tạo ra vẫn được tính vào doanh thu thực tế và phải chịu thuế. Việc tạo đơn hàng ảo có thể làm tăng thêm số thuế mà cá nhân kinh doanh online phải nộp.

– Cơ quan thuế sẽ dựa vào tổng doanh thu cuối cùng của cá nhân kinh doanh để xác định mức thuế cần nộp.

→ Như vậy, khi tạo đơn hàng ảo để thu hút khách hàng, cá nhân kinh doanh online cũng phải nộp thuế cho những đơn hàng này.

XEM THÊM:

Quy định thuế tiếp thị liên kết TMĐT (Affiliate Marketing) mới

3. Hồ sơ đăng ký thuế đối với cá nhân kinh doanh

Theo Khoản 8 Điều 7 Thông tư số 105/2020:

8. Đối với người nộp thuế là hộ kinh doanh, cá nhân kinh doanh quy định tại Điểm i Khoản 2 Điều 4 Thông tư này nộp hồ sơ tại Chi cục Thuế, Chi cục Thuế khu vực nơi đặt địa điểm kinh doanh.

– Tờ khai đăng ký thuế mẫu số 03-ĐK-TCT hoặc hồ sơ khai thuế của hộ, cá nhân kinh doanh theo quy định của pháp luật về quản lý thuế;

– Bảng kê cửa hàng, cửa hiệu phụ thuộc mẫu số 03-ĐK-TCT-BK 01 (nếu có);

– Bản sao Giấy chứng nhận đăng ký hộ kinh doanh (nếu có);

– Bản sao Thẻ căn cước công dân hoặc bản sao Giấy chứng minh nhân dân, bản sao Hộ chiếu còn hiệu lực.

TẢI VỀ Mẫu số 03-ĐK-TCT

Hồ sơ đăng ký thuế đối với cá nhân kinh doanh của nước có chung đường biên giới đất liền với Việt Nam thực hiện hoạt động mua, bán, trao đổi hàng hóa (bao gồm kinh doanh TMĐT) tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu, gồm:

– Tờ khai đăng ký thuế mẫu số 03-ĐK-TCT;

– Bảng kê cửa hàng, cửa hiệu phụ thuộc mẫu số 03-ĐK-TCT-BK01 (nếu có);

– Bản sao các giấy tờ theo quy định tại khoản 1 Điều 2 Thông tư số 218/2015/TT-BTC của Bộ Tài chính.

Chi cục Thuế cấp mã số thuế 10 chữ số để cá nhân kinh doanh thực hiện nghĩa vụ thuế theo phương pháp kê khai hoặc tính theo tỷ lệ tính trên doanh thu, điểm 3.3 văn bản này.

4. Công thức tính thuế cho cá nhân kinh doanh online

Theo Điều 10 Thông tư 40/2021/TT-BTC:

Thuế TNCN: Thuế TNCN = Doanh thu x 0.5%

Thuế GTGT: Thuế GTGT = Doanh thu x 1%

Tổng thuế phải nộp = Thuế TNCN + Thuế GTGT

Trong đó:

(1) Doanh thu tính thuế giá trị gia tăng và doanh thu tính thuế thu nhập cá nhân bao gồm:

– Thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ, bao gồm cả các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền;

+ Các khoản trợ giá, phụ thu, phụ trội, phí thu thêm được hưởng theo quy định;

+ Các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế thu nhập cá nhân);

+ Doanh thu khác mà hộ kinh doanh, cá nhân kinh doanh được hưởng không phân biệt đã thu được tiền hay chưa thu được tiền.

(2) Tỷ lệ thuế giá trị gia tăng và tỷ lệ thuế thu nhập cá nhân:

Tỷ lệ thuế tính trên doanh thu gồm tỷ lệ thuế giá trị gia tăng và tỷ lệ thuế thu nhập cá nhân áp dụng chi tiết đối với từng lĩnh vực, ngành nghề theo mục (1) nêu trên.

| Trong trường hợp hộ kinh doanh và cá nhân kinh doanh hoạt động trong nhiều lĩnh vực, ngành nghề khác nhau, việc khai báo và tính thuế sẽ được thực hiện theo tỷ lệ thuế trên doanh thu tương ứng với từng lĩnh vực, ngành nghề cụ thể. |

VÍ DỤ THỰC TẾ:

Giả sử một cá nhân kinh doanh online có tổng doanh thu trong năm là 200 triệu đồng.

1. Tính thuế TNCN:

Thuế TNCN = 200,000,000 x 0.5% = 1,000,000 đồng

2. Tính thuế GTGT:

Thuế GTGT = 200,000,000 x 1% = 2,000,000 đồng

Tổng thuế phải nộp:

Tổng thuế phải nộp = Thuế TNCN + Thuế GTGT = 1,000,000 + 2,000,000 = 3,000,000 đồng

=> Như vậy, với doanh thu 200 triệu đồng trong năm, cá nhân kinh doanh online sẽ phải nộp tổng cộng 3 triệu đồng tiền thuế.

Tạo đơn hàng ảo có thể giúp thu hút khách hàng, nhưng bạn cần nắm rõ các quy định về thuế kinh doanh online. Hãy truy cập và theo dõi Fanpage Kế Toán Việt Hưng để cập nhật những ưu đãi mới nhất cho các khóa học kế toán tổng hợp – thuế và các gói dịch vụ kế toán đa lĩnh vực. Hành động ngay để không bỏ lỡ cơ hội!