Cá nhân có thu nhập từ tiền lương thường ủy quyền cho doanh nghiệp quyết toán thay. Bên cạnh đó, có những đối tượng không ủy quyền được mà phải tự đi quyết toán thuế TNCN. Việc tự mình đi quyết toán thuế thu nhập cá nhân có khó như bạn nghĩ? Nhiều người lo sợ đến quy trình rắc rối này và phải chi đến hàng triệu đồng để thuê các dịch vụ quyết toán thuế giúp. Bài viết này, Kế toán Việt Hưng sẽ giúp các bạn dễ dàng tự quyết toán thuế TNCN 2021.

Cá nhân tự quyết toán thuế TNCN qua mạng mới nhất năm 2021

1. Hồ sơ cá nhân tự quyết toán thuế TNCN 2021

Theo khoản 2 Điều 16 Thông tư 156/2013/TT-BTC được sửa đổi bởi khoản 3 Điều 21 Thông tư 92/2015/TT-BTC, cá nhân khai quyết toán thuế trực tiếp với cơ quan thuế theo mẫu sau:

– Tờ khai quyết toán thuế Mẫu số 02/QTT-TNCN ban hành kèm theo Thông tư 92

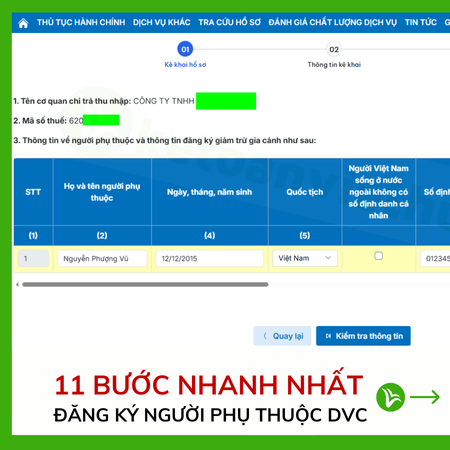

– Phụ lục Mẫu số 02-1/BK-QTT-TNCN ban hành kèm theo Thông tư 92 nếu có đăng ký giảm trừ gia cảnh cho người phụ thuộc

– Bản chụp các chứng từ chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, số thuế đã nộp ở nước ngoài (nếu có)

– Bản chụp các hóa đơn chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học (nếu có)

– Trường hợp cá nhân nhận thu nhập từ các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán và nhận thu nhập từ nước ngoài phải có tài liệu chứng minh về số tiền đã trả của đơn vị, tổ chức trả thu nhập ở nước ngoài.

2. Hướng dẫn cá nhân tự quyết toán thuế TNCN 2021

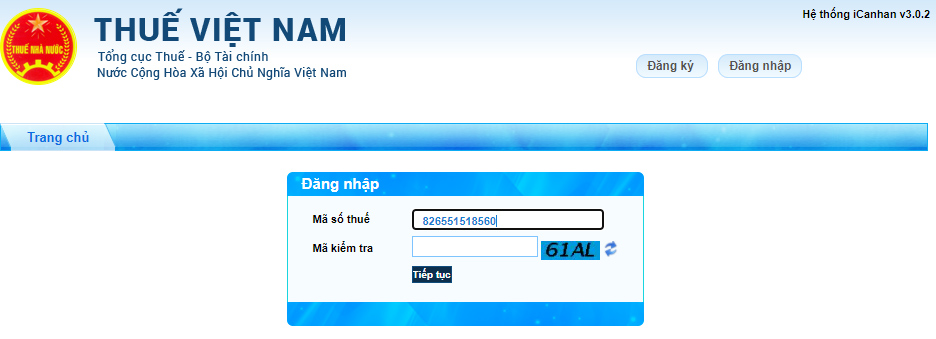

BƯỚC 1: Truy cập hệ thống thuế điện tử của Tổng cục Thuế https://canhan.gdt.gov.vn

BƯỚC 2: Nhập thông tin mã số thuế, nhập mã kiểm tra để đăng nhập

BƯỚC 3: Chọn “Quyết toán thuế”, Chọn “Kê khai trực tuyến”

BƯỚC 4: Điền nội dung kê khai trực tuyến

Tên người nộp thuế: điền họ tên của người tự quyết toán

– Địa chỉ liên hệ: Nhập địa chỉ thường trú hoặc tạm trú

– Điện thoại liên lạc: điền số điện thoại của người tự quyết toán

– Địa chỉ email: điền email của cá nhân tự quyết toán

– Chọn tờ khai: 02/QTT-TNCN-Tờ khai quyết toán thuế TNCN (TT92/2015)

– Chọn cơ quan quyết toán thuế:

Tùy theo trường hợp của người nộp thuế mà tích chọn phù hợp.

Ví dụ ở hình nêu trên minh họa cho trường hợp có thu nhập tại 2 nơi (đã thay đổi nơi làm việc) và đã khấu trừ thuế tại nguồn. Khi nhập mã số thuế của đơn vị thực hiện khấu trù thuế tại thời điểm đang thực hiện quyết toán thuế thì hệ thống tự động nhân diện cơ quan quyết toán thuế.

– Loại tờ khai: Tờ khai chính thức

– Năm quyết toán: 2020

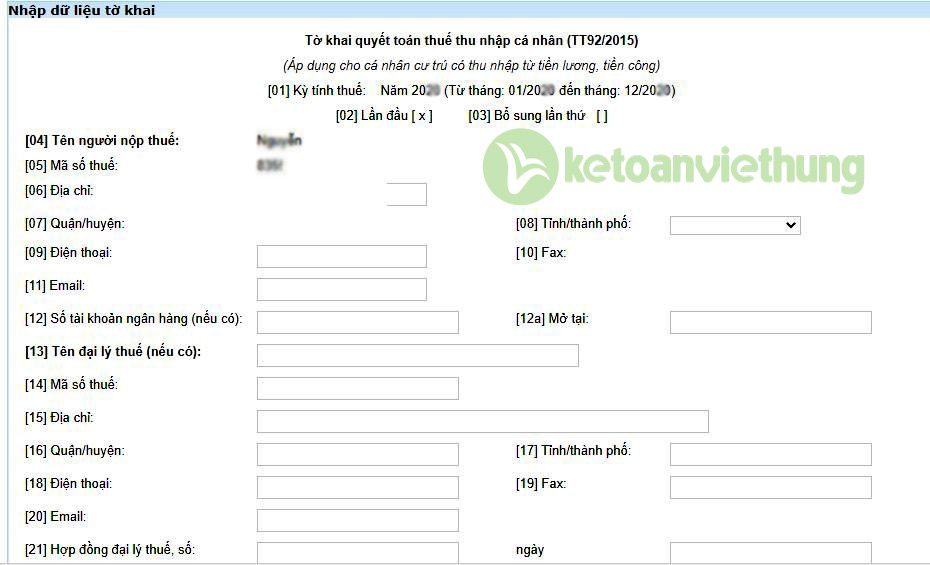

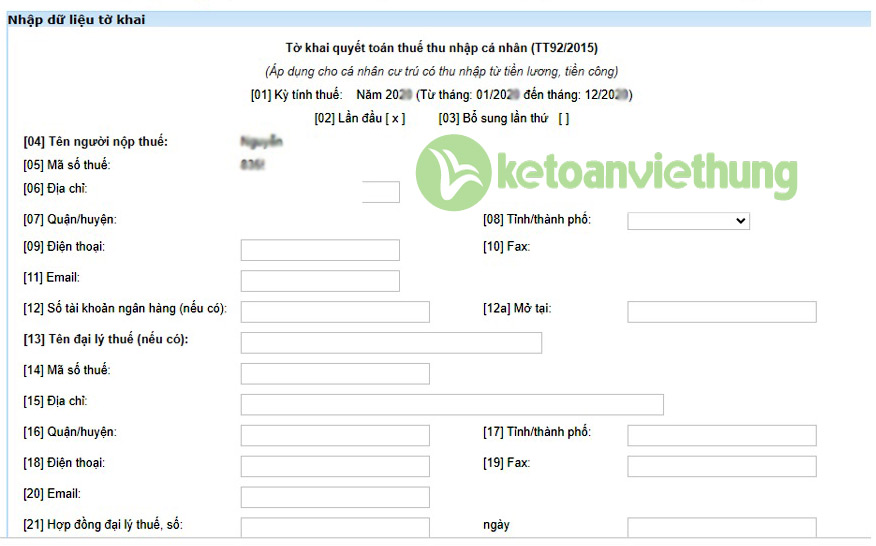

BƯỚC 5: Chọn “Tiếp tục” sau đó sẽ hiện ra “Tờ khai quyết toán thuế thu nhập cá nhân”. Tại đây bạn điền thông tin vào “Khai tờ khai quyết toán thuế”

[01] đến [06]: Hệ thống tự động nhập

[07] đến [08]: Chọn tỉnh, thành phố ở mục 08 trước, sau đó chọn quận huyện ở mục 07 (Địa chỉ thường trú)

[09]: Điền số điện thoại của NNT: (Bắt buộc điền)

[10]: Fax: Không bắt buộc

[11]: Điền địa chỉ email của NNT vào. (Bắt buộc điền)

[12]: Số tài khoản ngân hàng (nếu có). Không bắt buộc

[12a]: Mở tại: Ngân hàng mở tại đâu thì đánh vào đó.

[13] đến [21]: Thông tin đại lý thuế nếu không có thì bỏ qua.

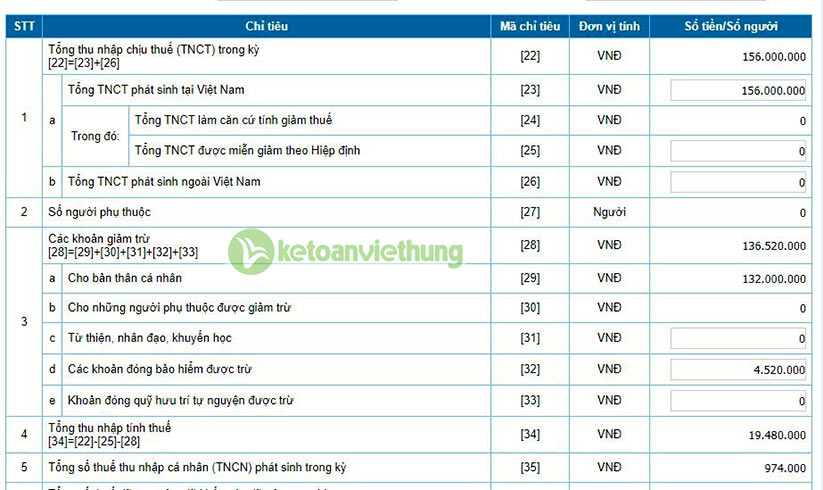

[22]: Tổng thu nhập chịu thuế trong kỳ:

[23]: Tổng TNCT phát sinh tại Việt Nam: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh tại Việt Nam; bao gồm cả thu nhập chịu thuế từ tiền lương; tiền công do làm việc trong khu kinh tế và thu nhập chịu thuế được miễn theo Hiệp định tránh đánh thuế hai lần (nếu có).

Thu nhập phát sinh ở đâu thì cơ quan chi trả thu nhập xuất chứng từ cho cá nhân, cá nhân lấy thông tin về thu nhập trên các chứng từ đó nhập vào tờ khai..

[24]: Tổng TNCT làm căn cứ tính giảm thuế: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương tiền công mà cá nhân nhận được do làm việc trong khu kinh tế; không bao gồm thu nhập được miễn giảm theo Hiệp định tránh đánh thuế hai lần (nếu có) (Không có thì không điền).

[25]: Tổng TNCT được miễn giảm theo Hiệp Định: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công mà cá nhân nhận được thuộc diện miễn thuế theo Hiệp định tránh đánh thuế hai lần (nếu có) (Không có thì không điền).

[26]: Tổng TNCT phát sinh ngoài Việt Nam: là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh ngoài Việt Nam (Không có thì không điền).

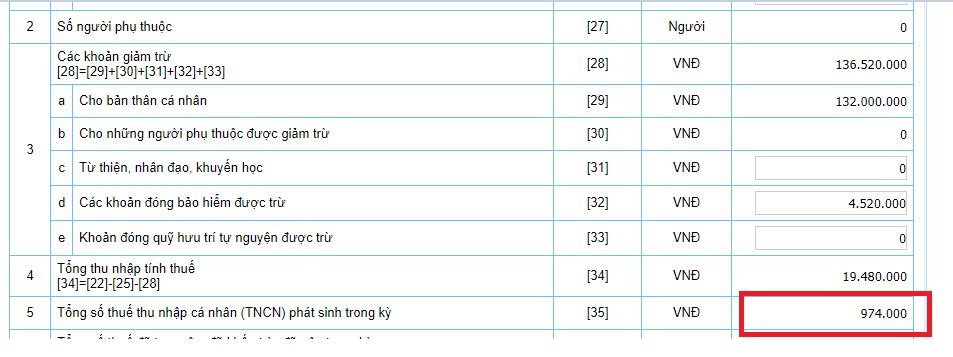

[27]: Số người phụ thuộc: Tự động tính khi được kê khai

Trường hợp có người phụ thuộc thì để kê khai người phụ thuộc thì bạn kéo xuống cuối trang, chọn “02-1/BK-QTT-TNCN” để kê khai.

[28]: Các khoản giảm trừ: Hệ thống tự động tính

[29]: Giảm trừ cho bản thân cá nhân: Hệ thống tự động tính

[30]: Cho những người phụ thuộc được giảm trừ: Hệ thống tự động tính.

[31]: Từ thiện, nhân đạo, khuyến học: là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn; người tàn tật; người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện; quỹ nhân đạo; quỹ khuyến học được thành lập và hoạt động theo quy định của cơ quan nhà nước (Không có thì không điền)

[32]: Các khoản đóng bảo hiểm được trừ: là các khoản bảo hiểm xã hội, bảo hiểm y tế; bảo hiểm thất nghiệp; bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

[33]: Khoản đóng quỹ hưu trí tự nguyện được trừ: là tổng các khoản đóng vào Quỹ hưu trí tự nguyện theo thực tế phát sinh tối đa không vượt quá ba (03) triệu đồng/tháng (Không có thì không điền).

[34]: Tổng thu nhập tính thuế: Hệ thống tự động tính.

[35]: Tổng số thuế TNCN phát sinh trong kỳ: Hệ thống tự động tính

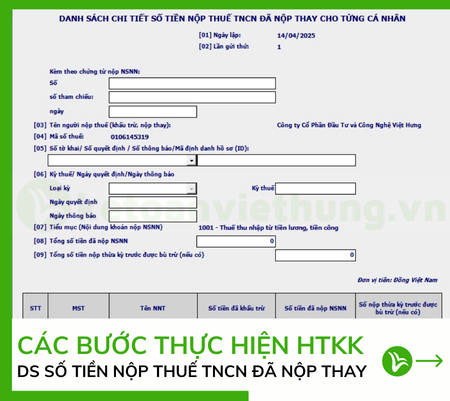

[36]: Tổng số thuế đã tạm nộp, đã khấu trừ, đã nộp trong kỳ: Hệ thống tự động tính.

[37]: Đã khấu trừ: Là tổng số thuế mà tổ chức, cá nhân trả thu nhập đã khấu trừ từ tiền lương; tiền công của cá nhân theo thuế suất Biểu thuế lũy tiến từng phần trong kỳ và tổng số thuế mà tổ chức; cá nhân trả thu nhập đã khấu trừ theo thuế suất 10% trong kỳ; căn cứ vào chứng từ khấu trừ thuế của tổ chức, cá nhân trả thu nhập.

[38]: Đã tạm nộp: Là số thuế cá nhân trực tiếp kê khai và đã tạm nộp tại Việt Nam; căn cứ vào chứng từ nộp thuế vào ngân sách nhà nước.

[39]: Đã nộp ở nước ngoài được giảm trừ (nếu có): là số thuế đã nộp ở nước ngoài được xác định tối đa bằng số thuế phải nộp tương ứng; với tỷ lệ thu nhập nhận được từ nước ngoài so với tổng thu nhập nhưng không vượt quá số thuế là [35] x {[26]/([22] –[25])}x 100%.

[40]: Đã khấu trừ hoặc tạm nộp trùng do quyết toán vắt năm: là số thuế đã khấu trừ; đã nộp thực tế phát sinh trên chứng từ đã kê khai trên Tờ khai quyết toán thuế năm trước.

[41]: Tổng số thuế TNCN được giảm trong kỳ: Hệ thống tự động tính.

[42]: Tổng số thuế TNCN được giảm do làm việc trong khu kinh tế: Hệ thống tự động tính.

[43]: Tổng số thuế TNCN được giảm khác: là số thuế được giảm do đã tính ở kỳ tính thuế trước.

[44]: Tổng số thuế còn phải nộp trong kỳ , [44]=[35]-[36]-[41] >= 0: Hệ thống tự động tính.

[45]: Tổng số thuế nộp thừa trong kỳ , [45] = [35]-[36]-[41] < 0: Tự động tính

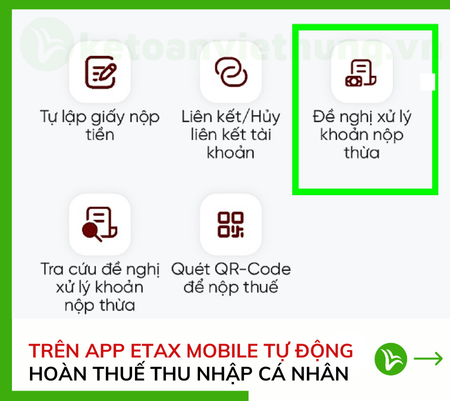

[46]: Tổng số thuế đề nghị hoàn trả, [46]=[47]+[48]: Hệ thống tự động tính.

[47]: Số thuế hoàn trả vào tài khoản người nộp thuế: cá nhân có số thuế nộp thừa nếu muốn đề nghị hoàn trả thì phải nhập vào ô này, nếu không đề nghị hoàn trả thì không nhập.

[48]: Số thuế bù trừ cho khoản phải nộp Ngân sách nhà nước khác: cá nhân có số thuế nộp thừa và đề nghị bù trừ cho các khoản phải nộp Ngân sách nhà nước khác (bao gồm khoản nợ ngân sách, khoản phát sinh phải nộp của các loại thuế khác như giá trị gia tăng, môn bài, tiêu thụ đặc biệt…) thì ghi vào chỉ tiêu này.

[49]: Tổng số thuế bù trừ cho các phát sinh của kỳ sau, [49]=[45]-[46]: Hệ thống tự động tính.

Sau khi điền xong thì Chọn “Hoàn thành kê khai”.

BƯỚC 6: Chọn kết xuất XML -> Chọn Nộp tờ khai, Nhập mã kiểm tra để xác thực nộp tờ khai và chọn Tiếp tục.

Hệ thống sẽ báo nộp tờ khai thành công.

BƯỚC 7: Bạn đem theo chứng minh nhân dân hoặc căn cước công dân, kèm theo chứng từ khấu trừ thuế và tờ khai đã in có chữ kỹ để nộp tại bộ phận của cơ quan thuế đã nộp tờ khai.

3. Kinh nghiệm cá nhân tự quyết toán thuế TNCN

Các đối tượng cá nhân tự quyết toán Thuế TNCN:

– Cá nhân chưa đăng ký mã số thuế

– Cá nhân cư trú có thu nhập từ tiền lương, tiền công có hợp đồng lao động 3 tháng trở lên tại nhiều nơi

– Cá nhân chỉ có thu nhập vãng lai (không ký hợp đồng dài hạn 3 tháng trở lên với một nơi khác) dù chỉ có thu nhập vãng lai tại duy nhất 1 nơi

– Cá nhân có thu nhập từ tiền công, tiền lương tại 1 nơi và có thu nhập vãng lai tại các nơi khác chưa khấu trừ thuế hoặc khấu trừ chưa đủ

– Cá nhân có thu nhập từ tiền công, tiền lương tại 1 nơi nhưng tại thời điểm quyết toán không còn làm việc tại đó

– Trường hợp cá nhân đủ điều kiện được ủy quyền nhưng đã được cấp chứng từ khấu trừ thuế TNCN thì không ủy quyền quyết toán thuế cho tổ chức trả thu nhập (trừ trường hợp tổ chức trả thu nhập đã thu hồi và hủy chứng từ khấu trừ thuế đã cấp)

– Cá nhân có thu nhập từ tiền công, tiền lương thuộc diện xét giảm thuế do: thiên tai, hỏa hoạn, bệnh hiểm nghèo, tai nạn (thực hiện theo quy định tại khoản, Điều 6 Thông tư 156/2013/TT-BTC)

Lưu ý: Trường hợp cá nhân xác định không phải nộp thêm thuế TNCN khi quyết toán hoặc có số thuế nộp thừa nhưng không có nhu cầu hoàn lại thì không cần phải thực hiện quyết toán thuế TNCN với cơ quan thuế

THỜI HẠN NỘP THUẾ TNCN

Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp tờ khai thuế từng lần phát sinh quý, quyết toán thuế.”

Căn cứ theo quy định trên thì:

Đối với cá nhân phải nộp thêm tiền thuế thì hạn nộp hồ sơ khai, quyết toán thuế và tiền thuế

- Đối với cá nhân được bù trừ hoặc hoàn thuế không quy định hạn nộp tờ khai quyết toán thuế TNCN

Trên đây là bài viết hướng dẫn cá nhân tự quyết toán thuế TNCN một cách chi tiết nhất mong rằng các bạn sẽ tự tin tự đi quyết toán thuế TNCN của mình. Ngoài ra bạn cũng có thể tham khảo thêm cách lập báo cáo quyết toán thuế thu nhập doanh nghiệp hãy theo dõi Kế toán Việt Hưng để đọc thêm nhiều bài viết hữu ích về kế toán nhé! Chúc các bạn làm kế toán giỏi!