Việc hạch toán khấu hao tài sản cố định là một phần không thể thiếu trong công tác kế toán, giúp doanh nghiệp phân bổ chi phí liên quan đến TSCĐ một cách hợp lý theo từng kỳ kế toán, từ đó phản ánh chính xác lợi nhuận và giá trị thực của doanh nghiệp.

Bài viết dưới đây Kế Toán Việt Hưng sẽ cung cấp một hướng dẫn chi tiết về cách thức hạch toán khấu hao khấu hao tài sản cố định, từ việc xác định nguyên giá, thời gian sử dụng, phương pháp khấu hao, cho đến việc ghi nhận chi phí và giá trị hao mòn.

1. Khấu hao tài sản cố định là gì?

Khấu hao tài sản cố định là quá trình tính toán và phân bổ giá trị của tài sản cố định vào chi phí của doanh nghiệp trong suốt thời gian sử dụng hữu ích của tài sản đó. Mục đích của việc khấu hao là để phản ánh chi phí thực tế của tài sản cố định trong quá trình sản xuất hoặc cung cấp dịch vụ, đồng thời giúp doanh nghiệp quản lý tốt hơn về mặt tài chính và thuế.

Khấu hao được tính dựa trên 03 yếu tố chính:

(1) Nguyên giá của tài sản: Là giá trị mua ban đầu của tài sản cộng với các chi phí liên quan trực tiếp đến việc đưa tài sản vào sử dụng.

(2) Thời gian sử dụng dự kiến: Là khoảng thời gian mà tài sản dự kiến sẽ được sử dụng trong hoạt động kinh doanh, thường được xác định dựa trên tuổi thọ kỹ thuật hoặc thời gian khấu hao tối đa theo quy định.

(3) Giá trị hao mòn: Là phần giá trị của tài sản cố định đã được trích khấu hao lũy kế từ khi tài sản được đưa vào sử dụng.

Khấu hao được ghi nhận là chi phí hàng kỳ trong báo cáo kết quả hoạt động kinh doanh, giúp doanh nghiệp xác định lợi nhuận đúng đắn hơn và là cơ sở để tính thuế thu nhập doanh nghiệp. Việc này cũng hỗ trợ doanh nghiệp trong việc đưa ra quyết định đầu tư và tái cấp vốn cho tài sản mới khi tài sản cũ hết giá trị sử dụng.

2. Các phương pháp khấu hao tài sản cố định

Quy định về các phương pháp tính khấu hao tài sản cố định (TSCĐ) tại Việt Nam được hướng dẫn cụ thể trong Thông tư 45/2013/TT-BTC. Theo đó, doanh nghiệp có thể lựa chọn một trong các phương pháp sau đây để tính khấu hao TSCĐ:

– Phương pháp khấu hao đường thẳng: Phương pháp này phân bổ đều giá trị khấu hao của TSCĐ vào chi phí sản xuất kinh doanh trong suốt thời gian sử dụng dự kiến của tài sản. Mức khấu hao hàng năm được tính bằng cách lấy nguyên giá trừ đi giá trị phế liệu (nếu có) chia cho số năm sử dụng dự kiến.

– Phương pháp khấu hao theo số dư giảm dần có điều chỉnh: Phương pháp này cho phép trích khấu hao nhanh hơn trong những năm đầu và chậm dần về sau. Mức khấu hao được tính trên số dư giảm dần của giá trị còn lại của tài sản.

– Phương pháp khấu hao theo số lượng, khối lượng sản phẩm: Phương pháp này dựa trên sản lượng hoặc khối lượng sản phẩm mà tài sản cố định tham gia sản xuất. Mức khấu hao được tính dựa trên tỷ lệ giữa sản lượng thực tế và tổng sản lượng dự kiến mà tài sản có thể sản xuất trong suốt thời gian sử dụng.

→ Doanh nghiệp cần lựa chọn phương pháp khấu hao phù hợp với mục đích sử dụng của tài sản, ngành nghề kinh doanh và phù hợp với chính sách quản lý tài chính của mình. Một khi đã lựa chọn phương pháp khấu hao, doanh nghiệp cần thực hiện đều đặn theo phương pháp đó và chỉ thay đổi khi có sự thay đổi lớn trong quy mô sử dụng hoặc chính sách kế toán của doanh nghiệp, và phải được cơ quan thuế chấp thuận.

XEM THÊM:

2.1 Hạch toán khấu hao tài sản cố định theo đường thẳng

TSCĐ tham gia vào hoạt động kinh doanh được trích khấu hao nhanh là máy móc thiết bị, dụng cụ làm việc đo lường, thí nghiệm, thiết bị và phương tiện vân tải, dụng cụ quản lý, súc vật , vườn cây lâu năm. Khi thực hiện trích khấu hao nhanh, doanh nghiệp phải đảm bảo kinh doanh có lãi.

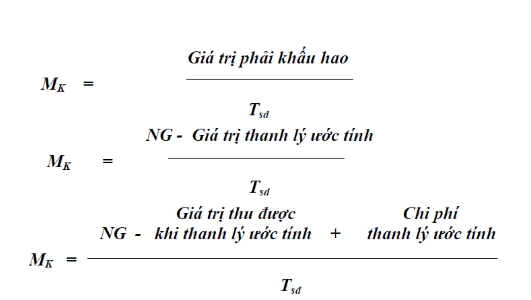

Trong đó:

- NG là giá nguyên của tài sản cố định

- Tsd là thời gian sử dụng hữu ích của tài sản cố định

Ví dụ: Một công ty đã mua một chiếc xe tải để vận chuyển hàng hóa với nguyên giá là 500 triệu đồng. Xe tải này có thời gian sử dụng dự kiến là 10 năm và giá trị phế liệu cuối cùng dự kiến là 50 triệu đồng. Cách tính khấu hao: Mức trích khấu hao hàng năm sẽ được tính như sau: Mức trích khấu hao hàng năm = (Nguyên giá – Giá trị phế liệu) / Thời gian sử dụng dự kiến Mức trích khấu hao hàng năm = (500 triệu đồng – 50 triệu đồng) / 10 năm = 45 triệu đồng/năm Bút toán hạch toán: Hàng năm, vào cuối kỳ kế toán (thường là cuối năm), công ty sẽ hạch toán khoản khấu hao như sau: Nợ TK 621 (Chi phí nguyên vật liệu, vật liệu trực tiếp) hoặc TK 622 (Chi phí khấu hao TSCĐ): 45 triệu đồng. Có TK 214 (Giá trị hao mòn lũy kế TSCĐ): 45 triệu đồng. → Đây là bút toán đơn giản để phản ánh chi phí khấu hao TSCĐ vào chi phí sản xuất kinh doanh của công ty, giúp giảm giá trị tài sản trên sổ sách và phản ánh chi phí thực tế phát sinh từ việc sử dụng tài sản trong kỳ kế toán đó. |

23.2 Hạch toán khấu hao tài sản cố định theo khối lượng sản phẩm

- Căn cứ vào hồ sơ kinh tế – kỹ thuật của TSCĐ, doanh nghiệp xác định tổng số lượng, khối lượng sản phẩm sản xuất theo công suất thiết kế cấu TSCĐ, gọi tắt là sản lượng theo công suất thiết kế.

- Căn cứ tình hình thực tế sản xuất, doanh nghiệp xác định số lượng, khối lượng sản phẩm thực tế sản xuất hàng tháng, hàng năm của TSCĐ.

Xác định mức trích khấu hao trong tháng của TSCĐ theo công thức dưới đây:

MK = Số lượng sản phẩm sản xuất trong tháng x Mức trích khấu hao bình quân cho một đơn vị sản phẩm

Trong đó, mức tính khấu hao bình quân cho một đơn vị sản phẩm (Mkbq) được tính bằng công thức:

Mkbq = NG/Sản lượng theo công suất thiết kế

Ví dụ: Công ty ABC sản xuất gạch men và đã đầu tư một lò nung TSCĐ với nguyên giá 1 tỷ đồng. Công suất thiết kế của lò nung là để sản xuất 5 triệu viên gạch trong vòng 10 năm. Không có giá trị phế liệu dự kiến cho lò nung này. Cách tính khấu hao: Mức khấu hao cho mỗi viên gạch được tính bằng cách chia nguyên giá của lò nung cho tổng số lượng sản phẩm dự kiến sản xuất: Mức khấu hao cho mỗi viên gạch = Nguyên giá / Tổng số lượng sản phẩm dự kiến Mức khấu hao cho mỗi viên gạch = 1 tỷ đồng / 5 triệu viên = 200 đồng/viên Bút toán hạch toán: Giả sử trong năm đầu tiên, công ty sản xuất được 600,000 viên gạch. Mức khấu hao năm đầu tiên sẽ được tính dựa trên sản lượng thực tế: Khấu hao năm đầu = Mức khấu hao cho mỗi viên gạch x Số lượng sản phẩm thực tế Khấu hao năm đầu = 200 đồng/viên x 600,000 viên = 120 triệu đồng Bút toán kế toán: Nợ TK 621/622 (Chi phí nguyên vật liệu, vật liệu trực tiếp/Chi phí khấu hao TSCĐ): 120 triệu đồng. Có TK 214 (Giá trị hao mòn lũy kế TSCĐ): 120 triệu đồng. |

3.3 Hạch toán khấu hao tài sản cố định theo số dư giảm dần có điều chỉnh

TSCĐ tham gia vào hoạt động kinh doanh được trích khấu hao theo phương pháp này phải thoả mãn đồng thời các điều kiện sau:

- Là TSCĐ đầu tư mới ( chưa qua sử dụng)

- Là các loại máy móc, thiết bị, dụng cụ làm việc đo lường, thí nghiệm.

Phương pháp khấu hao theo số dư giảm dần có điều chỉnh được áp dụng đối với doanh nghiệp thuộc các lĩnh vực có công nghệ đòi hỏi phải thay đổi, phát triển nhanh.

Xác định mức trích khấu hao năm của TSCĐ trong các năm đầu theo công thức dưới đây :

MK = Gd x TKH

Trong đó :

- MK : Mức trích khấu hao hàng năm của TSCĐ

- Gd : Giá trị còn lại của TSCĐ

- TKH : Tỷ lệ khấu hao nhanh

Tỷ lệ khấu hao nhanh được xác định bằng công thức: TKH = TK * HS

Trong đó :

- TK : Tỷ lệ khấu hao TSCĐ theo phương pháp đường thẳng.

- HS : Hệ số điều chỉnh.

Ví dụ: ông ty XYZ mua một máy in công nghiệp với nguyên giá 100 triệu đồng. Máy này có thời gian sử dụng dự kiến là 5 năm. Tỷ lệ khấu hao hàng năm theo phương pháp đường thẳng là 20% (tương đương với 1/5 thời gian sử dụng). Tuy nhiên, công ty quyết định sử dụng phương pháp số dư giảm dần để phản ánh đúng hơn tốc độ hao mòn nhanh hơn trong những năm đầu. Cách tính khấu hao: Công ty chọn tỷ lệ khấu hao gấp đôi so với phương pháp đường thẳng, tức là 40% trên giá trị số dư giảm dần. Bút toán năm đầu tiên: – Mức khấu hao năm đầu = Nguyên giá x Tỷ lệ khấu hao = 100 triệu đồng x 40% = 40 triệu đồng. Nợ TK 622 (Chi phí khấu hao TSCĐ): 40 triệu đồng. Có TK 214 (Giá trị hao mòn lũy kế TSCĐ): 40 triệu đồng. Bút toán năm thứ hai: – Giá trị còn lại sau năm đầu = Nguyên giá – Mức khấu hao năm đầu = 100 triệu đồng – 40 triệu đồng = 60 triệu đồng. – Mức khấu hao năm thứ hai = Giá trị còn lại sau năm đầu x Tỷ lệ khấu hao = 60 triệu đồng x 40% = 24 triệu đồng. Nợ TK 622: 24 triệu đồng. Có TK 214: 24 triệu đồng. Quá trình này tiếp tục cho đến khi giá trị còn lại của tài sản giảm xuống gần bằng với giá trị phế liệu dự kiến hoặc đến cuối thời gian sử dụng dự kiến. Lưu ý: Công ty cần điều chỉnh tỷ lệ khấu hao hàng năm nếu có sự thay đổi về công suất sử dụng hoặc giá trị của tài sản, để đảm bảo rằng mức khấu hao phản ánh đúng mức độ sử dụng và hao mòn của tài sản. |

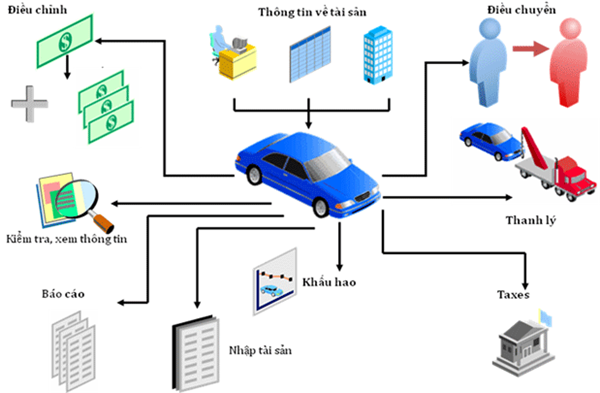

4. Cách hạch toán khấu hao tài sản cố định

Kế toán viên sử dụng TK 214 – Hao mòn TSCĐ để theo dõi tình hình hiện có, biến động tăng – giảm TSCĐ.

(1) Tính trích khấu hao TSCĐ vào chi phí sản xuất kinh doanh, đồng thời phản ánh hao mòn TSCĐ định kỳ

Nợ các tài khoản chi phí liên quan đến sản xuất kinh doanh:

Nợ TK 623 – Chi phí dịch vụ mua ngoài

Nợ TK 627 – Chi phí sửa chữa lớn

Nợ TK 641 – Chi phí nguyên liệu, vật liệu trực tiếp

Nợ TK 642 – Chi phí nhân công trực tiếp, tùy thuộc vào bộ phận sử dụng TSCĐ

Có TK 214 – Giá trị hao mòn lũy kế TSCĐ.

Ví dụ bút toán: Giả sử một công ty có một máy móc TSCĐ với nguyên giá là 120 triệu đồng, thời gian sử dụng dự kiến là 10 năm và không có giá trị phế liệu. Sử dụng phương pháp khấu hao đường thẳng, mức khấu hao hàng năm sẽ là 12 triệu đồng (120 triệu đồng / 10 năm). Mức khấu hao hàng tháng sẽ là 1 triệu đồng (12 triệu đồng / 12 tháng). Nợ TK 642 (Chi phí khấu hao TSCĐ): 1 triệu đồng. Có TK 214 (Giá trị hao mòn lũy kế TSCĐ): 1 triệu đồng. |

(2) Nộp vốn khấu hao cho đơn vị cấp trên hoặc điều chuyển cho đơn vị khác

– Trường hợp nộp vốn khấu hao cho đơn vị cấp trên:

Khi đơn vị hạch toán phụ thuộc nộp vốn khấu hao đã tích lũy được cho đơn vị cấp trên, bút toán có thể được thực hiện như sau:

Nợ các tài khoản tiền mặt hoặc tiền gửi ngân hàng (TK 111, TK 112,…)

Có TK 136 – Phải thu nội bộ (1361) hoặc TK khác tương ứng theo quy định của đơn vị.

Ví dụ bút toán: Giả sử một chi nhánh của công ty A đã tích lũy được một số tiền khấu hao từ việc sử dụng các TSCĐ và cần nộp số vốn khấu hao này lên công ty mẹ. Số tiền khấu hao tích lũy là 50 triệu đồng. Bút toán tại chi nhánh sẽ là: Nợ TK 336 – Phải trả nội bộ (hoặc TK 138 – Phải trả, phải nộp khác): 50 triệu đồng. Có TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 50 triệu đồng. Bút toán tại công ty mẹ sẽ là: Nợ TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 50 triệu đồng. Có TK 3386 – Phải thu nội bộ (hoặc TK 138 – Phải thu khác): 50 triệu đồng. |

– Trường hợp điều chuyển vốn khấu hao cho đơn vị khác:

Ví dụ bút toán:

Giả sử đơn vị A có số tiền khấu hao tích lũy 30 triệu đồng và cần chuyển số tiền này cho đơn vị B trong cùng công ty để tái đầu tư vào TSCĐ mới.

Bút toán tại đơn vị A sẽ là:

Nợ TK 336 – Phải trả nội bộ (hoặc TK 138 – Phải trả, phải nộp khác): 30 triệu đồng.

Có TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 30 triệu đồng.

Bút toán tại đơn vị B sẽ là:

Nợ TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 30 triệu đồng.

Có TK 3386 – Phải thu nội bộ (hoặc TK 138 – Phải thu khác): 30 triệu đồng.

– Trường hợp nộp khấu hao, sau đó hoàn trả lại. Khi nộp khấu hao, ghi:

Ví dụ bút toán:

Chi nhánh A của Công ty X đã nộp 50 triệu đồng tiền khấu hao TSCĐ cho công ty mẹ vào đầu quý. Tuy nhiên, do thay đổi kế hoạch tài chính, công ty mẹ quyết định hoàn trả lại số tiền này cho chi nhánh A vào cuối quý.

Bút toán khi nộp khấu hao:

Tại Chi nhánh A:

Nợ TK 336 – Phải trả nội bộ: 50 triệu đồng.

Có TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 50 triệu đồng.

Tại Công ty mẹ:

Nợ TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 50 triệu đồng.

Có TK 338 – Phải thu nội bộ: 50 triệu đồng.

Bút toán khi hoàn trả khấu hao:

Tại Chi nhánh A:

Nợ TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 50 triệu đồng.

Có TK 336 – Phải trả nội bộ: 50 triệu đồng.

Tại Công ty mẹ:

Nợ TK 338 – Phải thu nội bộ: 50 triệu đồng.

Có TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 50 triệu đồng.

→ Khi nhận lại số vốn khấu hao được cấp trên hoàn trả, ghi bút toán ngược lại

– Trường hợp nộp khấu hao, không được hoàn trả lại số khấu hao đã nộp, ghi:

Ví dụ bút toán:

Chi nhánh A của Công ty XYZ có trách nhiệm nộp một phần của số khấu hao TSCĐ hàng năm lên công ty mẹ. Trong năm tài chính hiện tại, Chi nhánh A đã tích lũy được 20 triệu đồng từ việc khấu hao TSCĐ và cần nộp số tiền này lên công ty mẹ. Số tiền này không được hoàn trả lại cho chi nhánh.

Bút toán tại Chi nhánh A:

Nợ TK 336 – Phải trả nội bộ (hoặc TK phù hợp khác tùy theo hệ thống tài khoản của công ty): 20 triệu đồng.

Có TK 214 – Giá trị hao mòn lũy kế TSCĐ: 20 triệu đồng.

Bút toán này phản ánh việc chi nhánh A đã nộp số tiền khấu hao đã tích lũy cho công ty mẹ và giảm bớt giá trị hao mòn lũy kế của TSCĐ tại chi nhánh.

Bút toán tại Công ty mẹ:

Nợ TK 111/112 – Tiền mặt/Tiền gửi ngân hàng: 20 triệu đồng.

Có TK 3386 – Phải thu nội bộ (hoặc TK phù hợp khác tùy theo hệ thống tài khoản của công ty): 20 triệu đồng.

Bút toán này phản ánh việc công ty mẹ đã nhận số tiền khấu hao từ chi nhánh A và tăng giá trị phải thu nội bộ.

(3) Cho các đơn vị khác vay vốn khấu hao, ghi:

Nợ TK 128 – Đầu tư ngắn hạn khác

Nợ TK 288 – Đầu tư dài hạn khác

Có TK 111,112

Khi tính hao mòn TSCĐ dùng cho hoạt động phúc lợi và hoạt động công ích khác trong doanh nghiệp vào thời điểm cuối năm, ghi:

Ví dụ bút toán:

Công ty ABC có một nhà máy được sử dụng cho cả sản xuất và hoạt động phúc lợi của công nhân. Nguyên giá của nhà máy là 500 triệu đồng, và thời gian sử dụng dự kiến là 20 năm. Phần của nhà máy được dùng cho hoạt động phúc lợi chiếm 20% tổng giá trị.

Cách tính hao mòn:

Giá trị hao mòn hàng năm cho phần nhà máy dùng cho hoạt động phúc lợi được tính như sau:

Giá trị hao mòn hàng năm = (Nguyên giá x Phần trăm dùng cho phúc lợi) / Thời gian sử dụng dự kiến

Giá trị hao mòn hàng năm = (500 triệu đồng x 20%) / 20 năm = 5 triệu đồng/năm

Bút toán kế toán vào cuối năm:

– Nợ TK 635 – Chi phí phúc lợi: 5 triệu đồng.

– Có TK 214 – Giá trị hao mòn lũy kế TSCĐ: 5 triệu đồng.

→ Bút toán này phản ánh việc trích khấu hao TSCĐ dùng cho hoạt động phúc lợi vào chi phí phúc lợi của công ty vào cuối năm tài chính. Điều này giúp công ty phản ánh đúng chi phí phúc lợi phát sinh từ việc sử dụng tài sản trong hoạt động của mình.

TSCĐ đánh giá lại theo quyết định của Nhà nước

Trường hợp đánh giá nguyên giá của TSCĐ, ghi:

Nợ TK 211 – TSCĐ hữu hình

Có TK 412 – Chênh lệch đánh giá lại TS ( phần giá trị còn lại tăng)

Trường hợp đánh giá giảm nguyên giá TSCĐ , ghi:

Nợ TK 412 – Chênh lệch đánh giá lại ( phần giá trị giảm)

Nợ TK 214 – Hao mòn TSCĐ (phần hao mòn TSCĐ giảm)

Có TK 211

Trường hợp điều chỉnh tăng giá trị hao mòn, ghi:

Nợ TK 412 – Chênh lệch đánh giá lại ( phần giá trị giảm)

Có TK 214

Trường hợp điều chỉnh giảm giá trị hao mòn, ghi:

Nợ TK 214 – Hao mòn TSCĐ (phần hao mòn TSCĐ giảm)

Có TK 412 – Chênh lệch đánh giá lại ( phần giá trị giảm

Có TK 214

Ví dụ bút toán: Công ty XYZ có một nhà xưởng được mua vào với nguyên giá ban đầu là 2 tỷ đồng. Theo quyết định của Nhà nước về đánh giá lại tài sản, giá trị mới của nhà xưởng sau đánh giá lại là 2,5 tỷ đồng. Cách hạch toán: Khi có quyết định của Nhà nước về việc đánh giá lại tài sản, doanh nghiệp sẽ phải điều chỉnh giá trị của TSCĐ trên sổ sách kế toán để phản ánh đúng giá trị thực tế. Bút toán kế toán: – Điều chỉnh tăng nguyên giá TSCĐ: Nợ TK 211 (Tài sản cố định hữu hình): 500 triệu đồng (2,5 tỷ đồng – 2 tỷ đồng). Có TK 411 (Chênh lệch đánh giá lại TSCĐ): 500 triệu đồng. – Nếu có điều chỉnh tăng giá trị hao mòn lũy kế (nếu áp dụng): Nợ TK 411 (Chênh lệch đánh giá lại TSCĐ): Số tiền tương ứng với phần hao mòn đã trích lũy kế. Có TK 214 (Giá trị hao mòn lũy kế TSCĐ): Số tiền tương ứng với phần hao mòn đã trích lũy kế. Xử lý chênh lệch đánh giá lại TSCĐ: – Nếu tài khoản 411 có số dư bên Có, kết chuyển ghi tăng vốn đầu tư của chủ sở hữu: Nợ TK 411 (Chênh lệch đánh giá lại TSCĐ). Có TK 421 (Vốn chủ sở hữu). – Nếu tài khoản 411 có số dư bên Nợ, kết chuyển ghi giảm vốn đầu tư của chủ sở hữu: Nợ TK 421 (Vốn chủ sở hữu). Có TK 411 (Chênh lệch đánh giá lại TSCĐ). |

Phía trên là những chia sẻ Kế Toán Việt Hưng chi tiết về cách thức hạch toán khấu hao tài sản cố định – một trong những khía cạnh then chốt của công tác kế toán doanh nghiệp. Đừng quên tham gia theo dõi FANPAGE cập nhật chia sẻ mới nhất về khuyến mãi dành cho các khóa học thực hành kế toán tổng hợp – thuế . Chúc các bạn thành công!