Hơn 80 tình huống thực tế kế toán thuế TNCN – TNDN được cập nhật mới nhất trực tiếp được TCT hỗ trợ giải đáp hướng dẫn chi tiết được Kế Toán Việt Hưng tổng hợp cập nhật qua bài viết ngay trong đây

1. Trong năm 2022 DN có ký HĐLĐ thử việc và HĐLĐ chính thức với NLĐ.Thu nhập trong thời gian thử việc >2triệu đồng 1 tháng nhưng có cam kết 02 nên DN không khấu trừ 10% thuế TNCN. Vậy khi quyết toán thuế TNCN năm 2022 thì DN có phải tách thu nhập thời gian thử việc và thu nhập trong thời gian chính thức lên bảng kê 05-1 BK và 05-2 BK không? Nếu có thì TNCT trong thời gian thử việc có được trừ đi các khoản phụ cấp ko tính thuế như ăn ca,… không?

Tổng cục Thuế trả lời:

1. Căn cứ Điều 25 Thông tư số 111/2013/TT-BTC, người lao động ký hợp đồng lao động từ 03 tháng trở lên thì tổ chức trả thu nhập thực hiện khấu trừ thuế TNCN theo Biểu thuế lũy tiến từng phần. Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng có tổng mức trả thu nhập từ 2 triệu đồng/lần trở lên thì phải khấu trừ theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Như vậy, đối với trường hợp người lao động trong năm vừa có số thuế TNCN được khấu trừ theo thuế suất 10% vừa có số thuế TNCN được khấu trừ theo Biểu thuế lũy tiến từng phần:

– Nếu người lao động có ủy quyền quyết toán cho Công ty, Công ty tổng hợp thu nhập và số thuế đã khấu trừ của cá nhân đó và kê khai tại Bảng kê 05-1/BK-QTT-TNCN cho toàn bộ thu nhập chịu thuế trong năm (bao gồm cả phần thu nhập được khấu trừ theo biểu thuế lũy tiến và theo mức thuế suất 10%).

– Nếu người lao động đó không ủy quyền quyết toán cho Công ty thu nhập, Công ty kê khai thu nhập và số thuế đã khấu trừ của cá nhân đó tại cả hai bảng kê 05-1/BK-QTT-TNCN (thu nhập chịu thuế được khấu trừ theo biểu lũy tiến) và 05-2/BK-QTT-TNCN (thu nhập được khấu trừ theo mức thuế suất 10%).

2. Tiền ăn ca theo quy định tại điểm g.5 khoản 2 Điều 2 Thông tư số 111/2013/TT-BTC không tính vào thu nhập chịu thuế.

Trường hợp 1: Công ty tôi có phát sinh trường hợp: NLĐ làm việc chính thức tại DN từ tháng 7/2022 đến nay (Cty có đóng BHXH đầy đủ cho NLĐ).Trước khi đến cty tôi NLĐ có làm việc ở cty khác từ tháng 1 đến tháng 3/2022. Xin hỏi: Giờ Công ty tôi làm thủ tục quyết toán thuế TNCN như thế nào cho trường hợp này ạ? NLĐ có được ủy quyền cho cty tôi Quyết toán phần thu nhập do cty tôi chi trả không ạ ?

Trường hợp 2: NLĐ là nhân viên chính thức của cty. Cty không khấu trừ thuế TNCN, mà cty tự đóng cho NLĐ. Nhưng người lao động này có thu nhập ở nơi khác nữa Xin hỏi: Trường hợp này Công ty tôi làm thủ tục quyết toán thuế TNCN như thế nào ?

Tổng cục Thuế trả lời:

1. Trường hợp của bạn người lao động từ tháng 01/2022 đến tháng 03/2022 làm việc tại công ty khác, từ tháng 07/2022 là việc ở công ty bạn, như vậy trong năm 2022 người lao động đã có thu nhập từ tiền lương, tiền công tại hai nơi. Do đó, căn cứ quy định tại tiết d.2 và tiết d.3 điểm d khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP của Chính phủ, người lao động không thuộc diện được ủy quyền quyết toán thuế TNCN mà phải trực tiếp quyết toán thuế TNCN.

2. Căn cứ quy định tại căn cứ quy định tại tiết d.2 và tiết d.3 điểm d khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP của Chính phủ, trường hợp thu nhập của người lao động này ở nơi khác là thu nhập theo hợp đồng lao động trên 03 tháng thì người lao động không được ủy quyền quyết toán thuế TNCN cho công ty bạn.

Trường hợp thu nhập của người lao động này là thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% thì nếu người lao động không có yêu cầu quyết toán thuế đối với phần thu nhập này thì người lao động được ủy quyền quyết toán thuế TNCN cho công ty bạn.

3. Xin cơ quan thuế giải đáp thắc về lập tờ khai quyết toán thuế Thu nhập cá nhân mẫu 05/QTT-TNCN theo thông tư 80: Trong năm công ty tôi có cá nhân cư trú người Việt Nam làm việc từ tháng 4 đến tháng 10 năm 2022 trong đó: Tháng 4, 5 năm 2022 là hợp đồng thử việc, khấu trừ thuế TNCN theo biểu thuế toàn phần 10% Từ tháng 6-10 là hợp đồng chính thức, khấu trừ thuế TNCN theo biểu thuế lũy tiến. Cá nhân này có một (01) người phụ thuộc là con đẻ sinh tháng 10/2022.

+ Câu hỏi 1:Khi lập tờ khai quyết toán thuế Thu nhập cá nhân mẫu 05/QTT-TNCN theo thông tư 80, kế toán công ty có cần chia thu nhập khấu trừ theo biểu thuế toàn phần 10% vào phụ lục 05-2 và phần thu nhập tính theo biểu lũy tiến vào phụ lục 05-1 không?

+ Câu hỏi 2: Ở phụ lục 05-3 công ty tôi điền thời gian giảm trừ từ tháng 1/2022 đến tháng 10/2022 có đúng không?

Tổng cục Thuế trả lời:

1. Căn cứ Điều 25 Thông tư số 111/2013/TT-BTC, người lao động ký hợp đồng lao động từ 03 tháng trở lên thì tổ chức trả thu nhập thực hiện khấu trừ thuế TNCN theo Biểu thuế lũy tiến từng phần. Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng có tổng mức trả thu nhập từ 2 triệu đồng/lần trở lên thì phải khấu trừ theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Như vậy, đối với trường hợp người lao động trong năm vừa có số thuế TNCN được khấu trừ theo thuế suất 10% vừa có số thuế TNCN được khấu trừ theo Biểu thuế lũy tiến từng phần:

– Nếu người lao động có ủy quyền quyết toán cho Công ty, Công ty tổng hợp thu nhập và số thuế đã khấu trừ của cá nhân đó và kê khai tại Bảng kê 05-1/BK-QTT-TNCN cho toàn bộ thu nhập chịu thuế trong năm (bao gồm cả phần thu nhập được khấu trừ theo biểu thuế lũy tiến và theo mức thuế suất 10%).

– Nếu người lao động đó không ủy quyền quyết toán cho Công ty thu nhập, Công ty kê khai thu nhập và số thuế đã khấu trừ của cá nhân đó tại cả hai bảng kê 05-1/BK-QTT-TNCN (thu nhập chịu thuế được khấu trừ theo biểu lũy tiến) và 05-2/BK-QTT-TNCN (thu nhập được khấu trừ theo mức thuế suất 10%).

2. Về giảm trừ gia cảnh cho người phụ thuộc, căn cứ Điều 9 Thông tư số 111/2013/TT-BTC, cá nhân chưa tính giảm trừ gia cảnh cho người phụ thuộc trong năm tính thuế thì được tính giảm trừ cho người phụ thuộc kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi cá nhân thực hiện quyết toán thuế TNCN và có đăng ký giảm trừ gia cảnh cho người phụ thuộc. Như vậy, trường hợp người lao động công ty bạn đã đăng ký giảm trừ gia cảnh cho người lao động tại công ty và ủy quyền quyết toán thuế TNCN thì người lao động được tính giảm trừ gia cảnh kể từ tháng phát sinh nghĩa vụ nuôi dưỡng.

4. Công ty A và công ty B có chung công ty mẹ thì trường hợp trong năm 2022 khi nhân viên công ty A chuyển sang công ty B làm việc thì công ty B có quyết toán thuế TNCN thay cho nhân viên này không?

Tổng cục Thuế trả lời:

Câu hỏi của bạn chưa có đủ thông tin. Tuy nhiên, căn cứ điểm d.1 Khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP thì trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới mà tổ chức cũ và tổ chức mới trong cùng một hệ thống thì tổ chức mới có trách nhiệm quyết toán theo ủy quyền của cá nhân đối với cả phần thu nhập do tổ chức cũ chi trả và thu lại chứng từ khấu trừ thuế thu nhập cá nhân do tổ chức cũ đã cấp cho người lao động (nếu có).

Như vậy, trường hợp người lao động điều chuyển trong cùng hệ thống (nếu công ty A và công ty B trong cùng hệ thống) thì công ty B mới có trách nhiệm QTT theo ủy quyền của cá nhân.

5. Kính gửi Các Anh Chị: Cty chúng tôi đang thắc mắc về quyết toán thuế TNCN 2022 như sau: khi nhân viên luân chuyển nội bộ trong cùng hệ thống nhưng khác tỉnh. 1 Đối với nhân viên chuyển đi : thì khi Công Ty quyết toán thuế TNCN có phải kê khai thu nhập và thuế đã thu trên bảng kê 05-1 BK-TNCN hay không? 2 Đối với nhân viên chuyển đến (ủy quyền quyết toán thuế TNCN cho Cty): thì khi Cty quyết toán thuế TNCN sẽ phải kê khai khoản thu nhập và thuế trước khi chuyển đến vào chỉ tiêu nào trên bảng kê 05-1 BK-TNCN? Xin cảm ơn Các Anh Chị rất nhiều.

Tổng cục Thuế trả lời:

Căn cứ điểm d.1 Khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP thì trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc tổ chức cũ và tổ chức mới trong cùng một hệ thống thì tổ chức mới có trách nhiệm quyết toán theo ủy quyền của cá nhân đối với cả phần thu nhập do tổ chức cũ chi trả và thu lại chứng từ khấu trừ thuế thu nhập cá nhân do tổ chức cũ đã cấp cho người lao động (nếu có).

Như vậy, trường hợp người lao động điều chuyển trong cùng hệ thống thì tổ chức mới có trách nhiệm QTT theo ủy quyền của cá nhân.

– Đối với tổ chức cũ: Công ty quyết toán thuế TNCN phải kê khai thu nhập của cá nhân đã nhận tại Công ty và thuế đã khấu trừ trên Phụ lục bảng kê 05-1/BK-QTT-TNCN và cấp chứng từ khấu trừ thuế TNCN cho cá nhân.

– Đối với tổ chức mới: Công ty quyết toán thuế TNCN có trách nhiệm quyết toán thuế TNCN khi cá nhân ủy quyền quyết toán thuế TNCN. Công ty (tổ chức mới) phải tổng hợp thu nhập và số thuế đã khấu trừ của cá nhân (bao gồm tại cả tổ chức cũ và tổ chức mới) tại Phụ lục bảng kê 05-1/BK-QTT-TNCN.

Theo đó, công ty (tổ chức mới) kê khai các chỉ tiêu như sau tại hồ sơ khai quyết toán thuế TNCN:

– Đánh dấu Chỉ tiêu [04] Tổ chức có quyết toán thuế theo uỷ quyền của cá nhân được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc điều chuyển trong cùng hệ thống tại Tờ khai 05/QTT-TNCN;

– Trên Phụ lục bảng kê 05-1/BK-QTT-TNCN, kê khai các chỉ tiêu:

+ Chỉ tiêu [12] Tổng thu nhập chịu thuế: Bao gồm thu nhập tại cả tổ chức cũ và tổ chức mới;

+ Chỉ tiêu [13] Trong đó: TNCT tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04] tại Tờ khai 05/QTT-TNCN);

+ Chỉ tiêu [22] Tổng số thuế TNCN đã khấu trừ: Bao gồm số thuế đã khấu trừ tại cả tổ chức cũ và tổ chức mới;

+ Chỉ tiêu [23] Trong đó: số thuế đã khấu trừ tại tổ chức trước khi điều chuyển (trường hợp có đánh dấu vào chỉ tiêu [04] tại Tờ khai 05/QTT.

6. Trường hợp 1: Cán bộ làm việc tại đơn vị là 1 chi nhánh trong hệ thống, nhận lương tại Chi nhánh. Trong năm có một số khoản thu nhập được trả từ trên Tổng Công ty mẹ. Đồng thời có thu nhập vãng lai ở một công ty khác không quá 10trđ/tháng, đã khấu trừ tại nguồn đủ 10%. Trường hợp này cán bộ có được ủy quyền cho chi nhánh quyết toán thuế k ?

Trường hợp 2: trong năm 2022, cán bộ điều chuyển giữa 2 đơn vị trong cùng hệ thống .Đồng thời có thu nhập vãng lai ở một công ty khác không quá 10trđ/tháng, đã khấu trừ tại nguồn đủ 10% .Trường hợp này cán bộ có đc ủy quyền quyết toán thuế k ạ?

Tổng cục Thuế trả lời:

1. Trường hợp này của bạn chưa có đủ thông tin về khoản thu nhập được trả từ trên Tổng Công ty mẹ. Tuy nhiên, căn cứ quy định tại căn cứ quy định tại tiết d.2 và tiết d.3 điểm d khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP của Chính phủ, trường hợp thu nhập từ Tổng Công ty mẹ là thu nhập theo hợp đồng lao động trên 03 tháng hoặc thu nhập từ Công ty mẹ và công ty khác trên 10 triệu đồng thì người lao động không được ủy quyền quyết toán thuế TNCN cho chi nhánh.

Trường hợp thu nhập từ Tổng công ty mẹ và thu nhập vãng lai ở Công ty khác không quá 10 triệu đồng và đã được khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% thì nếu người lao động không có yêu cầu quyết toán thuế đối với phần thu nhập này thì người lao động được ủy quyền quyết toán thuế TNCN cho chi nhánh.

2. Căn cứ tiết d.3 điểm d khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP của Chính phủ, trường hợp cá nhân điều chuyển từ tổ chức cũ và tổ chức mới trong cùng hệ thống và thực tế đang làm việc tại đó vào thời điểm tổ chức trả thu nhập quyết toán thuế, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này thì được ủy quyền quyết toán thuế TNCN cho tổ chức trả thu nhập.

7. Năm 2022 tại đơn vị có trường hợp là người lao động có phát sinh thu nhập hai nơi và đã khấu trừ 10%. Vậy đơn vị có được thực hiện quyết toán thuế TNCN thay cá nhân trong trường hợp trên hay không? Và năm 2022 cá nhân thuộc diện đã nộp thừa thuế TNCN, vậy đơn vị có được thay cơ quan thế hoàn lại số tiền thuế nộp thừa cho cá nhân hay không?

Tổng cục Thuế trả lời:

Câu hỏi của bạn chưa có đủ thông tin về thu nhập tại hai nơi khác của người lao động. Tuy nhiên, theo quy định tại tiết d.3 điểm d khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP của Chính phủ, cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này thì được ủy quyền quyết toán thuế TNCN cho tổ chức trả thu nhập. Trường hợp cá nhân có yêu cầu quyết toán thuế với phần thu nhập này hoặc phần thu nhập vãng lai trên 10 triệu đồng thì cá nhân phải trực tiếp quyết toán thuế TNCN.

Về việc hoàn thuế, trong trường hợp người lao động đủ điều kiện được ủy quyền quyết toán thuế TNCN, người lao động thực hiện đề nghị hoàn thuế TNCN thông qua tổ chức trả thu nhập. Trường hợp người lao động trực tiếp quyết toán thuế thu nhập cá nhân thì người lao động tự thực hiện thủ tục đề nghị hoàn thuế TNCN với cơ quan thuế.

8. Chào quý cơ quan, tôi có câu hỏi như sau: Khi thực hiện quyết toán thuế TNCN, tại doanh nghiệp chúng tôi có một số trường hợp cá nhân có số thuế phải nộp thêm là 50.000 đồng hoặc thấp hơn. Vậy chúng tôi có phải kê khai những cá nhân này tại tờ khai quyết toán thuế TNCN hay không?

Tổng cục Thuế trả lời:

Căn cứ điềm d, Khoản 6, Điều 8, Nghị định số 126/2020/NĐ-CP ngày 19/10/2020, trường hợp cá nhân uỷ quyền quyết toán thuế TNCN cho tổ chức và có số thuế phải nộp thêm sau quyết toán từ 50.000 đồng trở xuống thuộc diện được miễn thuế thì tổ chức, cá nhân trả thu nhập vẫn kê khai thu nhập của những cá nhân này tại hồ sơ khai quyết toán thuế thu nhập cá nhân của tổ chức và không tổng hợp số thuế phải nộp thêm của các cá nhân có số thuế phải nộp thêm sau quyết toán từ 50.000 đổng trở xuống.

Như vậy, đối với những cá nhân ủy quyền quyết toán có số thuế phải nộp thêm sau quyết toán từ 50.000 đổng trở xuống, doanh nghiệp kê khai thu nhập của những cá nhân này tại tờ khai quyết toán thuế TNCN.

9. Tại thời điểm 31/12/2022 cán bộ đã làm ủy quyền QTT TNCN cho Công ty nhưng do chưa đến hạn thực hiện quyết toán thuế TNCN nên phòng kế toán chưa thực hiện quyết toán thuế TNCN. Đến tháng 3/2023 thì cán bộ đó nghỉ việc. Vậy Công ty có được nhận quyết toán thuế TNCN cho cán bộ đó nữa không?

Tổng cục Thuế trả lời:

Cá nhân người lao động của Công ty được ủy quyền quyết toán thuế cho Công ty nếu đáp ứng các điều kiện được quy định tại điểm d2 khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ như sau:

“ d.2) Cá nhân cư trú có thu nhập từ tiền lương, tiền công ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập, cụ thể như sau:

Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập thực hiện việc quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm. Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới theo quy định tại điểm d.1 khoản này thì cá nhân được ủy quyền quyết toán thuế cho tổ chức mới.

Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm; đồng thời có thu nhập văng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này.”

10. Trong năm , công ty không phát sinh chi trả thu nhập , vậy công ty có phải lập tờ khai quyết toán thuế TNCN hay không ? Vì khi công ty nhập tờ khai quyết toán thuế TNCN, thì tờ khai yêu cầu nhập thông tin phụ BK01 , nhưng công ty không phát sinh chi trả thu nhập, nên không có người lao động Vậy công ty có thể làm công văn gử cơ quan thuế là công ty không phát sinh cho trả thu nhập , nên không có nghĩa vụ nộo tờ khai quyết toán thuế TNCN được không? Trân trọng cám ơn

Tổng cục Thuế trả lời:

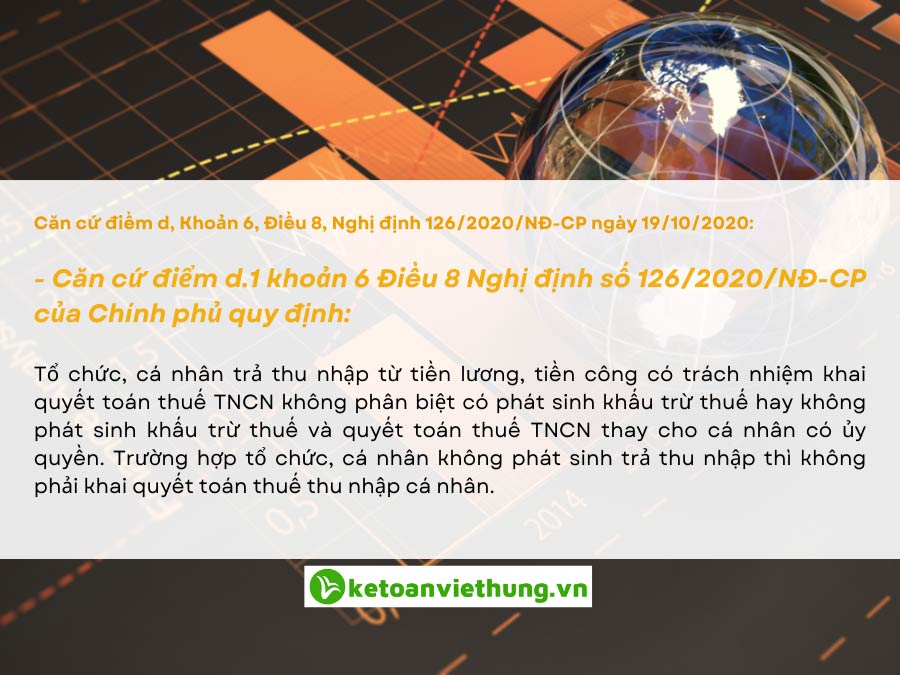

Căn cứ điềm d, Khoản 6, Điều 8, Nghị định 126/2020/NĐ-CP ngày 19/10/2020:

Vì vậy, trường hợp công ty trong năm nếu không phát sinh trả thu nhập thì không phải khai quyết toán thuế thu nhập cá nhân.

11. Kính chào Anh chị tại Tổng cục Thuế, Tôi xin hỏi: Công ty tôi mới đi vào hoạt động T9/2022. Người lao động hưởng lương 4 tháng tại Công ty, các tháng trước hưởng lương nơi khác. Vậy xin hỏi người lao động có được uỷ quyền quyết toán không và thời gian giảm trừ gia cảnh là mấy tháng?

Tổng cục Thuế trả lời:

Theo quy định tại tiết d.2, điểm d, khoản 6, điều 8 nghị định 126/2020/NĐ-CP, cá nhân cư trú có thu nhập từ tiền lương, tiền công ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch; đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này.

Theo đó, đối với cá nhân có hai nguồn thu nhập trở lên trong năm, trừ trường hợp cá nhân có thu nhập vãng lai ở nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế TNCN theo tỷ lệ 10% thì có thể ủy quyền quyết toán thuế TNCN cho tổ chức, các trường hợp khác mà cá nhân có hai nguồn thu nhập trở lên phải trực tiếp khai quyết toán thuế TNCN với cơ quan thuế.

Căn cứ tiết c.1, điểm c, khoản 1 , Điều 9 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính, người nộp thuế có nhiều nguồn thu nhập từ tiền lương, tiền công, từ kinh doanh thì tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi vả trong năm tính thuế cá nhân chưa giảm trừ cho bản thân hoặc giảm trừ cho bản thân chưa đủ 12 tháng thì được giảm trừ đủ 12 tháng khi thực hiện quyết toán thuế theo quy định.

12. Công ty tôi có nhiều trường hợp NLĐ có 2 mã số thuế, 1 mã theo số CMT cũ, 1 mã theo CCCD. Vậy cho tôi hỏi giờ tôi dùng MST nào để kê khai cho NLĐ khi quyết toán thuế TNCN cuối năm? Xin cảm ơn và mong hồi đáp

Tổng cục Thuế trả lời:

Tại điểm b khoản 3 Điều 30 Luật Quản lý thuế số 38/2019/QH14 có quy định: “b) Cá nhân được cấp 01 mã số thuế duy nhất để sử dụng trong suốt cuộc đời của cá nhân đó. Người phụ thuộc của cá nhân được cấp mã số thuế để giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân. Mã số thuế cấp cho người phụ thuộc đồng thời là mã số thuế của cá nhân khi người phụ thuộc phát sinh nghĩa vụ với ngân sách nhà nước;”

Căn cứ quy định nêu trên trường hợp cá nhân có 02 mã số thuế thì NNT phải thực hiện chấm dứt hiệu lực của 01 MST. Khi chấm dứt MST thì NNT ưu tiên giữ lại MST đã cấp trước hoặc MST đang dùng để kê khai, nộp thuế.

13. Doanh nghiệp ký hợp đồng lao động dưới 3 tháng với Ông A, với mức thu nhập trả hàng tháng cho Ông A là 80 triệu đồng/ 1 tháng. Xin Tổng cục Thuế hướng dẫn: Khoản phí từ vấn này có phải khấu trừ thuế TNCN hàng tháng không? Mức khấu trừ bao nhiêu %? Và Doanh nghiệp chúng tôi xuất chứng từ gì để Ông A tự quyết toán thuế TNCN? Hàng tháng và khi quyết toán thuế thu nhập cá nhân, Doanh nghiệp phải kê khai khoản thu nhập này như thế nào?

Tổng cục Thuế trả lời:

Căn cứ điểm c Khoản 2 Điều 2, Thông tư 111/2013/TT-BTC, tiền thù lao nhận được dưới các hình thức như tiền dịch vụ, thù lao khác là thu nhập chịu thuế thu nhập cá nhân.

Theo quy định tại điểm i Khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, tổ chức trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao đồng (theo điểm c Khoản 2 Điều 2 Thông tư này) thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Căn cứ Khoản 2 Điều 25 Thông tư 111/2013/TT-BTC, tổ chức trả thu nhập đã khấu trừ thuế TNCN phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ.

Trường hợp tổ chức trả thu nhập khấu trừ thuế TNCN hàng tháng từ tiền lương, tiền công thì tổ chức kê khai Tờ khai thuế TNCN vào mẫu số 05/KK-TNCN ban hành kèm theo Phụ lục II, Thông tư 80/2021/TT-BTC và kê khai vào tờ khai 05/QTT-TNCN; Phụ lục Bảng kê 05-2/BK-QTT-TNCN khi QTT TNCN.

14. Kính chào cán bộ Công ty chúng tôi có 1 nhân viên có 2 mã số thuế TNCN như sau : MST đầu được cấp theo CMND cũ do Thuế Gò Vấp cấp MST tiếp theo được cấp theo CCCD do Cục Thuế Đồng Nai cấp Trong năm nhân viên này được hoàn thuế do có thu nhập đơn vị thứ 2 Vậy nhân viên này phải làm sao để thuận lợi cho việc hoàn thuế kỳ này ạ Cảm ơn quý anh/chị

Tổng cục Thuế trả lời:

Tại điểm b khoản 3 Điều 30 Luật Quản lý thuế số 38/2019/QH14 có quy định: “b) Cá nhân được cấp 01 mã số thuế duy nhất để sử dụng trong suốt cuộc đời của cá nhân đó. Người phụ thuộc của cá nhân được cấp mã số thuế để giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân. Mã số thuế cấp cho người phụ thuộc đồng thời là mã số thuế của cá nhân khi người phụ thuộc phát sinh nghĩa vụ với ngân sách nhà nước;”

Căn cứ quy định nêu trên trường hợp cá nhân có 02 mã số thuế thì NNT (ĐK theo cả số CMND và CCCD) thì NNT phải thực hiện chấm dứt hiệu lực của 01 MST. Khi chấm dứt MST thì ưu tiên giữ lại MST đã cấp trước hoặc MST đang dùng để kê khai, nộp thuế, hoàn thuế.

15. Đăng ký người phụ thuộc: Công ty tôi có 1 cá nhân có người phụ thuộc là con sinh năm 2012 đã đăng ký giảm trừ NPT với cơ quan thuế từ năm 2014 nhưng kế toán khi đăng ký thì ghi nhầm thời gian giảm trừ chỉ đến tháng 01/2020. Vậy nên cơ quan thuế báo đã ngưng không hợp lệ người phụ thuộc này. Hiện tại khi tôi đăng ký người phụ thuộc lại cho cá nhân này vào năm 2022 thì hệ thống báo lỗi Trùng thông tin giấy tờ tùy thân. Vậy tôi có thể tiếp tục kê khai người phụ thuộc này được không ạ?

Tổng cục Thuế trả lời:

Trường hợp này NNT đã đăng ký NPT và NPT đã được cấp MST nên không phải đăng lý lại MST của NPT. Để tiếp tục kê khai người phụ thuộc này bạn khai thông tin tại Bảng tổng hợp đăng ký NPT giảm trừ gia cảnh

16. Công ty chúng tôi có một số người phụ thuộc của người nộp thuế có 2 mã số thuế, chúng tôi cần làm gì để hủy bỏ 1 mã số thuế.

Tổng cục Thuế trả lời:

Trường hợp NPT có 02 mã số thuế bị trùng nhau thì NNT phải thực hiện chấm dứt 01 mã số thuế của NPT được cấp sau và chỉ sử dụng mã số thuế được cấp đầu tiên để thực hiện kê khai nộp thuế hoặc khấu trừ các thu nhập phát sinh theo quy định của pháp luật về thuế hiện hành.

Quy định và thủ tục chấm dứt hiệu lực MST thực hiện tại Điều 39 Luật quản lý thuế số 38/2019/QH14 và Điều 14 Thông tứ số 105/2020/TT-BTC

17. Dạ Tổng Cục Thuế cho em hỏi vấn đề là năm 2017 em được cấp mã số thuế tra cứu theo cmnd, nhưng vừa qua em đã được làm căn cước công dân và bị thu lại cmnd huỷ theo quy định, giờ nếu em xuất chứng từ thuế theo cmnd thì có vấn đề gì không ạ

Tổng cục Thuế trả lời:

Trường hợp người nộp thuế có thay đổi thông tin đăng ký thuế thì nộp hồ sơ cho cơ quan chi trả thu nhập hoặc Chi cục Thuế nơi cá nhân đăng ký hộ khẩu thường trú hoặc tạm trú (trường hợp cá nhân không làm việc tại cơ quan chi trả thu nhập), Hồ sơ được quy định theo quy định tại khoản 3 Điều 10 Thông tư số 105/2020/TT-BTC

18. (1) người lao động có thu nhập nhiều nơi thì có thể đăng ký giảm trừ bản thân tại bất cứ công ty nào hay phải đăng ký giảm trừ bản thân tại công ty tham gia bảo hiểm xã hội?

(2) 1 người lao động có thu nhập nhiều nơi thì có 2 người con làm người phụ thuộc thì có thể đăng ký mỗi công ty 1 người phụ thuộc được không? hay bắt buộc chỉ đăng ký người phụ thuộc tại 1 công ty?

(3) Người phụ thuộc là cha mẹ đã hết tuổi lao động thì có cần giấy xác nhận là cha mẹ không có thu nhập không? và có cần có xác nhận người lao động đang nuôi cha mẹ không?

Tổng cục Thuế trả lời:

1. Căn cứ quy định tại tiết c.1.1 điểm c khoản 1 Điều 9 Thông tư số 111/2013/TT-BTC của Bộ Tài chính, người nộp thuế có nhiều nguồn thu nhập từ tiền lương, tiền công thì tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ cho bản thân tại một nơi.

Theo quy định nêu trên, người lao động có thu nhập nhiều nơi thì có thể lựa chọn đăng ký giảm trừ cho bản thân tại một công ty (không yêu cầu là tại công ty tham gia bảo hiểm xã hội).

2. Căn cứ tiết c.2, điểm c, khoản 1, Điều 9 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính, để được tính giảm trừ cho người phụ thuộc thì người nộp thuế phải thực hiện đăng ký giảm trừ cho người phụ thuộc theo quy định và mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế.

Theo đó, cá nhân được đăng ký giảm trừ gia cảnh cho người phụ thuộc đối với mỗi NPT tại một tổ chức chi trả thu trong năm tính thuế kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi thực hiện QTT và đăng ký NPT theo đúng quy định của pháp luật hiện hành.

3. Đối với người phụ thuộc là cha mẹ đã hết tuổi lao động, hồ sơ chứng minh người phụ thuộc được thực hiện theo quy định tại điểm g.3 khoản 1 Điều 9 Thông tư số 111/2013/TT-BTC của Bộ Tài chính

19. Ngày 16/3 e có gửi trực tuyến tờ khai 02 TT80/2021, nhưng trạng thái chờ phê duyệt, vậy e có cần phải nộp thêm giấy tờ bổ sung ko ạ. ( như bảng kê chứng từ, chứng từ khấu trừ thuê TNCN) nếu trạng thái chờ phê duyệt lâu quá, e có cần phải nộp trực tiếp tại văn phòng ko ạ e xin cảm ơn

Tổng cục Thuế trả lời:

– Trường hợp bạn chưa có tài khoản giao dịch thuế điện tử thì khi gửi tờ khai QTT trực tuyến, bạn phải gửi hồ sơ khai thuế bản giấy đến Cơ quan thuế để phê duyệt hồ sơ quyết toán bạn đã gửi.

– Trường hợp bạn đã có TK giao dịch thuế điện tử thì bạn có thể gửi hồ sơ trực tuyến mà không cần chờ phê duyệt và có thể dùng được cả ứng dụng eTax Mobile trên điện thoại có rất nhiều tiện ích về khai, nộp, tra cứu thông tin về thuế

Để đăng ký tài khoản thuế điện tử NNT thực hiện đăng ký trên Cổng dịch vụ công quốc gia (đối với trường hợp có số điện thoại chính chủ) hoặc Anh Chị cập nhật số điện thoại chính chủ, mail để hoàn thiện đăng ký tài khoản trên https://iCanhan.gdt.gov.vn (trường hợp này sau khi đăng ký xong NNT phải đến cơ quan thuế gần nhất để xác nhận tài khoản)

20. Công ty tôi có thuê 1 kế toán đã về nghỉ hưu có thu nhập từ tiền lương hưu trí hàng tháng là : 5.4 triệu. Và hiện tại công ty tôi đang hợp đồng trên 1 năm với mức lương là 6 triệu/ tháng., và làm đủ 12 tháng/ năm(Người lao động không có giảm trừ gia cảnh). Vậy Thu nhập 6 triệu của người lao động tại Cty tôi có thuộc diện phải khấu trừ thuế TNCN không? Hay có thuộc diện ủy quyền cho công ty tôi quyết toán không? Nếu không công ty tôi có phải xuất hóa đơn khấu trừ thuế không?

Tổng cục Thuế trả lời:

– Về việc khấu trừ thuế, căn cứ điểm b Khoản 1 Điều 25 Thông tư số 111/2013/TT-BTC, đối với cá nhân cư trú ký hợp đồng lao động từ ba (03) tháng trở lên thì tổ chức, cá nhân trả thu nhập thực hiện khấu trừ thuế theo Biểu thuế lũy tiến từng phần. Căn cứ điểm i khoản 1 Điều 25 Thông tư số 111/2013/TT-BTC, các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ 2.000.000 đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trước khi trả thu nhập cho cá nhân.

Như vậy, công ty xác định hợp đồng công ty ký với kế toán là hợp đồng lao động hay hợp đồng khác. Trong trường hợp hợp đồng giữa công ty và kế toán là hợp đồng lao động trên 03 tháng thì công ty thực hiện khấu trừ thuế theo biểu thuế lũy tiến từng phần. Trường hợp hợp đồng giữa công ty và kế toán không phải là hợp đồng lao động thì công ty phải khấu trừ thuế theo mức 10% trước khi trả thu nhập.

Căn cứ quy định tại điểm a khoản 2 Điều 25, công ty trả các khoản thu nhập đã khấu trừ phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ.

– Về việc ủy quyền quyết toán thuế TNCN, tại quy định tại tiết d.2 điểm d khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP của Chính phủ quy định:

“d.2) Cá nhân cư trú có thu nhập từ tiền lương, tiền công ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập, cụ thể như sau:

Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập thực hiện việc quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm. Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới theo quy định tại điểm d.1 khoản này thì cá nhân được ủy quyền quyết toán thuế cho tổ chức mới.

Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm; đồng thời có thu nhập văng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này.”

Theo quy định nêu trên, đối với trường hợp của công ty, kế toán vừa có thu nhập từ lương hưu, vừa có thu nhập từ tiền lương, tiền công do công ty bạn chi trả do đó không thuộc diện được ủy quyền quyết toán thuế TNCN cho công ty bạn.

21. Cá nhân có thu nhập 1 nơi từ tiền lương, tiền công, cuối năm không ủy quyền cho Công ty quyết toán thì cá nhân có được trực tiếp quyết toán thuế TNCN với cơ quan thuế không?

Tổng cục Thuế trả lời:

Theo quy định tại Điểm d, Khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 thì:

Theo đó, tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công có trách nhiệm khai quyết toán thuế và quyết toán thay cho các cá nhân có ủy quyền do tổ chức, cá nhân trả thu nhập chi trả.

22. Xin hỏi Tổng cục thuế: Trong tờ khai thuế TNCN tháng, doanh nghiệp khai và nộp đủ số thuế đã khấu trừ từ tiền lương của NLĐ, tuy nhiên khi khai thu nhập chịu thuế thì bị thiếu. Khi quyết toán công ty đã kê khai đủ thu nhập chịu thuế. Vậy công ty có phải nộp tờ khai bổ sung tháng mà khai thiếu số thu nhập chịu thuế không hay chỉ cần kê khai đủ trong quyết toán ?

Tổng cục Thuế trả lời:

Căn cứ quy định tại điểm a khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ, trường hợp khi khai quyết toán thuế nếu tổng TNCT, thuế TNCN đã khấu trừ có phát sinh chênh lệch với thu nhập chịu thuế, số đã khấu trừ hàng tháng/quý trong năm thì người nộp thuế cần kiểm tra để xác định rõ nguyên nhân chênh lệch; trường hợp chênh lệch do kê khai sai, khai sót hoặc khấu trừ thiếu trong kỳ kê khai tháng, quý trong năm thì người nộp thuế thực hiện giải trình khai bổ sung hoặc khai bổ sung hồ sơ khai thuế theo quy định tại khoản 4, Điều 7, Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Bộ Tài chính.

23. Theo tôi được biết là tiền vé máy bay cho chuyên gia nước ngoài mỗi năm về nước 1 lần sẽ không tính vào TN chịu thuế, nhưng trong năm Công ty tôi có mua vé máy bay khứ hồi cho người lao động nước ngoài làm việc tại công ty, nhưng NLĐ tự trả tiền và đến cuối năm Cty tôi có thanh toán một khoản tiền (550 USD) cho NLĐ. Tôi đang phân vâng liệu rằng khoản chi tiền vé máy bay này có phải tính vào thu nhập chịu thuế của người nước ngoài này hay không? Mong giải đáp giúp, xin chân thành cảm ơn.

Tổng cục Thuế trả lời:

Tiết g.6 điểm g khoản 2 Điều 2 Thông tư số 111/2013/TT-BTC quy định: không tính vào TN chịu thuế khoản tiền mua vé máy bay khứ hồi do người sử dụng lao động trả hộ (hoặc thanh toán) cho người lao động là người nước ngoài làm việc tại Việt nam, người lao động là Việt nam làm việc ở nước ngoài về phép mỗi năm 1 lần.

Như vậy, Công ty có thể thanh toán tiền mua vé máy bay khứ hồi cho NLĐ nghỉ phép theo thực tế phát sinh theo quy định trên.

24 Xin hỏi chào TCT, tôi có câu như sau:

1. Công ty mới thành lập tháng 4.2022, cuối năm lên tờ khai quyết toán chọn thời gian từ tháng 4.2022 – 12.2022. Chỗ giảm trừ gia cảnh của những nhân viên ủy quyền quyết toán “thay” thì được tính 12 tháng hay 9 tháng ạ. Nếu tính 12 tháng (132tr) thì HTKK sẽ báo lỗi (vì vượt quá 9*11tr=99tr)

2. Nhân viên có thử trong năm tính thuế tncn 10% và chuyển lên chính thức vào tháng 6 tính thuế lũy tiến. Vậy cuối năm khi quyết toán (không có ủy quyền quyết toán) thì mình phải tách thu nhập điền ra 2 bảng kê 05-1 và 05-2, Nhưng khi làm như vậy thì tờ khai tự động hiện gấp đôi số lao động và không cho chỉnh tay. Vậy trường hợp này mình xử lý như thế nào?

Tổng cục Thuế trả lời:

Câu 1. Khi khai tờ khai theo mẫu 05/QTT-TNCN – Tờ khai quyết toán của tổ chức, cá nhân (theo TT80/2021), NNT chọn “quyết toán định kỳ” và chọn năm 2022, chọn Từ tháng là 01/2022, đến tháng 12/2022) thì chỉ tiêu “Tổng số tiền giảm trừ gia cảnh ” sẽ được tính giảm trừ cho cá nhân đủ 12 tháng.

Câu 2. Trường hợp khai số người lao động thì Ứng dụng Hỗ trợ kê khai thuế (HTKK) hoặc THUEDIENTU đều cho sửa chỉ tiêu [16]”Tổng số người lao động trên tờ khai mẫu 05/QTT-TNCN.

25. Cá nhân cần đăng ký tài khoản để thực hiện QTT TNCN nhưng không được cấp tài khoản ngay mà yêu cầu đến cơ quan thuế, có cách nào đăng ký được tài khoản mà không cần đến cơ quan thuế không ạ? Hay đây là bước bắt buộc? Em cảm ơn!

Tổng cục Thuế trả lời:

Trường hợp này NNT đã đăng ký tài khoản thuế điện tử nhưng chưa có mã xác nhận của cơ quan thuế: Hệ thống đưa ra thông báo “Để bảo mật thông tin. Để hoàn thành việc đăng ký tài khoản, đề nghị bạn đến CQT gần nhất để xác nhận tài khoản thuế điện tử (khi đến cần mang theo CCCD hoặc Hộ chiếu (đối với người nước ngoài)).

26. Xin chào Tổng cục thuế, Tôi có một vướng mắc như sau: Công ty chúng tôi đã nộp quyết toán thuế TNCN năm 2022 và phát sinh số thuế nộp thừa. Công ty chọn chi trả số thuế hoàn cho nhân viên qua công ty. Quý 1/2023 công ty có phát sinh số thuế phải nộp thì công ty có thể bù trừ số thuế thừa của tờ khai quyết toán thuế TNCN năm 2022 vào số thuế phải nộp của quý 1/2023 để nộp phần thiếu được không? Xin cảm ơn!

Tổng cục Thuế trả lời:

Theo hướng dẫn tại Điều 25 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính thì người nộp thuế có khoản nộp thừa theo quy định tại khoản 1 Điều 60 Luật Quản lý thuế thì sẽ được xử lý bù trừ với khoản nợ, khoản thu phát sinh của người nộp thuế có cùng 1 nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách với khoản nộp thừa.

Theo đó, trường hợp bạn Q1/2023 có phát sinh số thuế phải nộp thì hệ thống cơ quan thuế sẽ tự động bù trừ với số thuế nộp thừa cùng tiểu mục (nếu có) và cùng địa bàn thu ngân sách với khoản nộp thừa năm 2022.

27. Công ty e có khoản tiền phụ cấp xămg xe+ điện thoại, được quy định trong hợp đồng lao động và quy chế chi tiêu nội bộ , vậy khoản tiền này có được trừ khi tính thuế TNCN không a

Tổng cục Thuế trả lời:

Về khoản tiền phụ cấp xăng xe, căn cứ điểm d khoản 2 Điều 2 Thông tư số 111/2013/TT-BTC thì khoản tiền phụ cấp xăng xe là khoản lợi ích bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả cho người lao động là thu nhập chịu thuế TNCN, không được trừ khi tính thuế TNCN.

Về khoản chi tiền điện thoại, căn cứ quy định tại tiết đ.4 Điểm 2 Điều 2 Thông tư số 111/2013/TT-BTC hướng dẫn về các Khoản thu nhập không tính vào thu nhập chịu thuế TNCN, trường hợp khoản chi tiền điện thoại cho cá nhân nếu được ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thỏa ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty được tính vào chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp thì khoản chi tiền điện thoại cho cá nhân là thu nhập được trừ khi xác định thu nhập chịu thuế TNCN. Trường hợp đơn vị chi tiền điện thoại cho người lao động cao hơn mức khoán chi quy định thì phần chi cao hơn mức khoán chi quy định phải tính vào thu nhập chịu thuế TNCN.

28. Nếu người lao động có thu nhập vãng lai thu thuế 10% và kê khai bên bảng 05-02 có phải bắt buộc cập nhật Mã số thuế hay không?

Tổng cục Thuế trả lời:

Trên BK 05-2 phải bắt buộc nhập thông tin của NNT là Mã số thuế, nếu NNT chưa có MST thì bắt buộc phải nhập số CCCD hoặc Hộ chiếu (đối với người nước ngoài)

29. Công ty có khoản hỗ trợ tiền học phí cho NLD tháng 10.2022 nhưng kỳ thuế tháng 10.2022 chưa khai. Hỏi: khoản này cty đưa vào quyết toán năm 2022 được không?

Tổng cục Thuế trả lời:

Căn cứ theo quy định tại điểm a khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ thì:

Trường hợp tổ chức cá nhân trả thu nhập từ tiền lương, tiền công quyết toán thuế TNCN, trường hợp tổ chức, cá nhân trả thu nhập khai bổ sung hồ sơ khai quyết toán thuế năm thì đồng thời phải khai bổ sung tờ khai tháng, quý có sai, sót tương ứng.

30. Khi nãy cán bộ có trả lời, năm nay mới đăng ký giảm trừ gia cảnh cho con thời điểm năm 2019 vẫn được.Trong đó luật quy định thời điểm đăng ký giảm trừ gia cảnh cho đối twongj con/bố mẹ/vợ chồng muộn nhất là thời điểm 31/3 năm sau,có phải ko ạ?Mong đc làm rõ hơn

Về nội dung này, căn cứ khoản c.2.3, khoản h.2.1 Điểm 1 Điều 9 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính, Tổng cục Thuế đã hướng dẫn Bạn. Việc khai bổ sung được thực hiện theo quy định tại Điều 47 Luật quản lý thuế số 38/ 2019/ QH14 ngày 13 tháng 6 năm 2019.

Tuy nhiên, Trường hợp, còn vướng mắc, đề nghị Bạn liên hệ với cơ quan quản lý thuế trực tiếp để được hướng dẫn cụ thể.

31. Người phụ thuộc là Cha ruột quá tuổi lao động từ tháng 5/2022 nhưng tháng 1/2023 mới nộp giấy xác nhận nuôi dưỡng thì có được tính giảm trừ gia cảnh lại cho năm 2022 không

Căn cứ điểm c.2 khoản 1 Điều 9 Thông tư số 111/2013/TT-BTC của Bộ Tài chính, trường hợp cá nhân chưa tính giảm trừ gia cảnh cho người phụ thuộc trong năm tính thuế thì được tính giảm trừ cho người phụ thuộc kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi cá nhân thực hiện quyết toán thuế TNCN và có đăng ký giảm trừ gia cảnh cho người phụ thuộc.

Căn cứ điểm d khoản 1 Điều 9 Thông tư số 111/2013/TT-BTC của Bộ Tài chính, đối với người phụ thuộc là cha ruột ngoài độ tuổi lao động thì người phụ thuộc phải đáp ứng điều kiện không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

Như vậy, trường hợp người phụ thuộc là cha ruột đáp ứng điều kiện theo quy định nêu trên và bạn đã đăng ký giảm trừ cho người phụ thuộc là cha ruột thì khi thực hiện quyết toán thuế TNCN năm 2022 bạn được tính giảm trừ gia cảnh cho người phụ thuộc là cha ruột kể từ tháng phát sinh nghĩa vụ nuôi dưỡng.

32. Trong năm công ty tôi có phát sinh chi trả lương nhưng không phát sinh nộp thuế TNCN thì có cần nộp tờ khai thuế TNCN theo tháng / quý không?

Tổng cục Thuế trả lời:

Tại Khoản 3 Điều 7 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định:

“3. Người nộp thuế không phải nộp hồ sơ khai thuế trong các trường hợp sau đây:

a) Người nộp thuế chỉ có hoạt động, kinh doanh thuộc đối tượng không chịu thuế theo quy định của pháp luật về thuế đối với từng loại thuế.

b) Cá nhân có thu nhập được miễn thuế theo quy định của pháp luật về thuế thu nhập cá nhân và quy định tại điểm b khoản 2 Điều 79 Luật Quản lý thuế trừ cá nhân nhận thừa kế, quà tặng là bất động sản; chuyển nhượng bất động sản.

c) Doanh nghiệp chế xuất chỉ có hoạt động xuất khẩu thì không phải nộp hồ sơ khai thuế giá trị gia tăng.

d) Người nộp thuế tạm ngừng hoạt động, kinh doanh theo quy định tại Điều 4 Nghị định này.

đ) Người nộp thuế nộp hồ sơ chấm dứt hiệu lực mã số thuế, trừ trường hợp chấm dứt hoạt động, chấm dứt hợp đồng, tổ chức lại doanh nghiệp theo quy định của khoản 4 Điều 44 Luật Quản lý thuế…”

Tại Khoản 2, Điều 1 Nghị định số 91/2022/NĐ-CP ngày 30/10/2022 sửa đổi, bổ sung một số điều của Nghị định số 126/2020/NĐ-CP ngày 19 tháng 10 năm 2020 của Chính phủ quy định chi tiết một số điều của Luật quản lý thuế quy định:

“ Bổ sung điểm e khoản 3 Điều 7 như sau:

“e) Người khai thuế thu nhập cá nhân là tổ chức, cá nhân trả thu nhập thuộc trường hợp khai thuế thu nhập cá nhân theo tháng, quý mà trong tháng quý đó không phát sinh việc khấu trừ thuế thu nhập cá nhân của đối tượng nhận thu nhập”

Theo đó, kể từ ngày 30/10/2022, tổ chức cá nhân trả thu nhập thuộc trường hợp khai thuế thu nhập cá nhân theo tháng, quý mà trong tháng quý đó không phát sinh việc khấu trừ thuế thu nhập cá nhân của đối tượng nhận thu nhập thì tháng/ quý đó không phải nộp tờ khai thuế TNCN.

33. Năm 2021 tôi có thu nhập 02 nơi : 01 là tại NHTMCP Hàng Hải và từ T06/2021 tôi làm việc tại NHTMCP Phương Đông . Tôi đã tự quyết toán thuế nhưng đến nay chưa nhận được tiền hoàn thuế TNCN 2021 . Vậy cho tôi hỏi liên hệ như thế nào , với ai để hỏi về vấn đề này , khi nào thì tôi mới nhận được tiền hoàn thuế 2021. ( Tôi đã kê khai thuế rồi và có nhận được tin nhắn nhận và báo số tiền được hoàn của bên thuế rồi )

Tổng cục Thuế trả lời:

Trường hợp bạn đã có thông báo của cơ quan thuế hồ sơ của bạn đã được hoàn thuế nhưng chưa nhận được tiền hoàn thuế thì đề nghị bạn liên hệ với cơ quan thuế nơi bạn nộp hồ so quyết toán thuế để được hướng dẫn chi tiết đối với số tiền hoàn thuế của bạn

34. Công ty chúng tôi nộp tờ khai khấu trừ thuế TNCN mẫu số 05/KK-TNCN theo quý, tổng tiền lương của 4 quý cộng lại không khớp với tờ khai QTT TNCN 2022 thì có phải nộp lại tờ khai quý không ạ. Tôi xin cảm ơn!

Tổng cục Thuế trả lời:

Câu hỏi của bạn chưa đầy đủ thông tin. Tuy nhiên, về nội dung khai bổ sung hồ sơ khai thuế tại Khoản 4, Điều 7 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ hướng dẫn như sau:

“4. Người nộp thuế được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế có sai, sót theo quy định tại Điều 47 Luật Quản lý thuế và theo mẫu quy định của Bộ trưởng Bộ Tài chính. Người nộp thuế khai bổ sung như sau:

a) Trường hợp khai bổ sung không làm thay đổi nghĩa vụ thuế thì chỉ phải nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung.

Trường hợp chưa nộp hồ sơ khai quyết toán thuế năm thì người nộp thuế khai bổ sung hồ sơ khai thuế của tháng, quý có sai, sót, đồng thời tổng hợp số liệu khai bổ sung vào hồ sơ khai quyết toán thuế năm.

Trường hợp đã nộp hồ sơ khai quyết toán thuế năm thì chỉ khai bổ sung hồ sơ khai quyết toán thuế năm; riêng trường hợp khai bổ sung tờ khai quyết toán thuế thu nhập cá nhân đối với tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công thì đồng thời phải khai bổ sung tờ khai tháng, quý có sai, sót tương ứng.

b) Người nộp thuế khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được ngân sách nhà nước hoàn trả thì phải nộp đủ số tiền thuế phải nộp tăng thêm hoặc số tiền thuế đã được hoàn thừa và tiền chậm nộp vào ngân sách nhà nước (nếu có)….”

35. Tôi có phát sinh đóng thuế TNCN năm 2021 (trường hợp được hoàn thuế) nhưng chưa quyết toán. Năm 2022 tôi không phát sinh thuế TNCN. Mã số thue tôi đang ở CCT quận 1 quản lý, nơi thường trú ở Ninh Kiều, Cần Thơ. Vậy tôi tự nộp hồ năm 2023 tôi quuyết toán như thuế nào và nộp tạo CQT nào?

Tổng cục Thuế trả lời:

Câu hỏi của Bạn thiếu thông tin về nguồn thu nhập. Tuy nhiên, Bạn căn cứ hướng dẫn sau đây thực hiện hoàn thuế thu nhập cá nhân năm 2021 của Bạn và để xác định cơ quan thuế Bạn nộp quyết toán thuế thu nhập cá nhân.

Điều 28 Thông tư số 111/ 2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính quy định

“1. Việc hoàn thuế thu nhập cá nhân áp dụng đối với những cá nhân đã đăng ký và có mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.

2. Đối với cá nhân đã ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập thực hiện quyết toán thay thì việc hoàn thuế của cá nhân được thực hiện thông qua tổ chức, cá nhân trả thu nhập. Tổ chức, cá nhân trả thu nhập thực hiện bù trừ số thuế nộp thừa, nộp thiếu của các cá nhân. Sau khi bù trừ, nếu còn số thuế nộp thừa thì được bù trừ vào kỳ sau hoặc hoàn thuế nếu có đề nghị hoàn trả.

3. Đối với cá nhân thuộc diện khai trực tiếp với cơ quan thuế có thể lựa chọn hoàn thuế hoặc bù trừ vào kỳ sau tại cùng cơ quan thuế.

4. Trường hợp cá nhân có phát sinh hoàn thuế thu nhập cá nhân nhưng chậm nộp tờ khai quyết toán thuế theo quy định thì không áp dụng phạt đối với vi phạm hành chính khai quyết toán thuế quá thời hạn.”

– Điểm b, Khoản 8 Điều 11 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định:

“b) Cá nhân trực tiếp khai quyết toán thuế theo quy định tại khoản 6 Điều 8 Nghị định này bao gồm:

b.1) Cá nhân cư trú có thu nhập tiền lương, tiền công tại một nơi và thuộc diện tự khai thuế trong năm thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân trực tiếp khai thuế trong năm theo quy định tại điểm a khoản này. Trường hợp cá nhân có thu nhập tiền lương, tiền công tại hai nơi trở lên bao gồm cả trường hợp vừa có thu nhập thuộc diện khai trực tiếp, vừa có thu nhập do tổ chức chi trả đã khấu trừ thi cá nhân nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi có nguồn thu nhập lớn nhất trong năm. Trường hợp không xác định được nguồn thu nhập lớn nhất trong năm thì cá nhân tự lựa chọn nơi nộp hồ sơ quyết toán tại cơ quan thuế quản lý trực tiếp tổ chức chi trả hoặc nơi cá nhân cư trú.

b.2) Cá nhân cư trú có thu nhập tiền lương, tiền công thuộc diện tổ chức chi trả khấu trừ tại nguồn từ hai nơi trở lên thì nộp hồ sơ khai quyết toán thuế như sau:

Cá nhân đã tính giảm trừ gia cảnh cho bản thân tại tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập đó. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng có tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế quản lý tổ chức, cá nhân trả thu nhập cuối cùng. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng không tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú. Trường hợp cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất cứ tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú.

Trường hợp cá nhân cư trú không ký hợp đồng lao động, hoặc ký hợp đồng lao động dưới 03 tháng, hoặc ký hợp đồng cung cấp dịch vụ có thu nhập tại một nơi hoặc nhiều nơi đã khấu trừ 10% thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú.

Cá nhân cư trú trong năm có thu nhập từ tiền lương, tiền công tại một nơi hoặc nhiều nơi nhưng tại thời điểm quyết toán không làm việc tại tổ chức, cá nhân trả thu nhập nào thì nơi nộp hồ sơ khai quyết toán thuế là cơ quan thuế nơi cá nhân cư trú.”

36. Hiện giờ trên mẫu số 05/QTT_TNCN, chỉ tiêu tổng số NLĐ thuộc diện khấu trừ thuế đang bằng tổng số lượng NLĐ ở Form 05-1 và Form 05-2/BK-QTT-TNCN. Tuy nhiên, trong năm công ty có những trường hợp cùng lúc vừa phải kê trên Form 05-1 và form 05-2. Vậy thì hệ thống HTKK có cập nhật để cho sửa tay chỉ tiêu này không

Tổng cục Thuế trả lời:

Hiện nay Ứng dụng HTKK cho phép sửa chỉ tiêu (16)Tổng số người lao động Tờ khai QTT TNCN (05/QTT-TNCN)

37. Trong năm 2022 tôi có làm việc tại Hà Nội, đến tháng 2/2023 tôi về Thái Bình làm việc. Công ty trên Hà Nội chưa quyết toán thuế cho tôi, nên tôi phải tự quyết toán trực tiếp. Vậy Tổng Cục Thuế cho tôi hỏi, khi quyết toán thuế TNCN thì tôi sẽ thực hiện trên Hà Nội hay Thái Bình? Xin chân thành cảm ơn

Tổng cục Thuế trả lời:

Về nơi nộp hồ sơ quyết toán thuế TNCN đối với trường hợp cá nhân trực tiếp quyết toán thuế TNCN, điểm b khoản 8 Điều 11 Nghị định số 126/2020/NĐ-CP của Chính phủ quy định như sau:

“8. Địa điểm nộp hồ sơ khai thuế đối với người nộp thuế là cá nhân có phát sinh nghĩa vụ thuế đối với thu nhập từ tiền lương, tiền công thuộc loại phải quyết toán thuế thu nhập cá nhân theo quy định tại điểm d khoản 4 Điều 45 Luật Quản lý thuế như sau:

…

b) Cá nhân trực tiếp khai quyết toán thuế theo quy định tại khoản 6 Điều 8 Nghị định này bao gồm:

b.1) Cá nhân cư trú có thu nhập tiền lương, tiền công tại một nơi và thuộc diện tự khai thuế trong năm thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân trực tiếp khai thuế trong năm theo quy định tại điểm a khoản này. Trường hợp cá nhân có thu nhập tiền lương, tiền công tại hai nơi trở lên bao gồm cả trường hợp vừa có thu nhập thuộc diện khai trực tiếp, vừa có thu nhập do tổ chức chi trả đã khấu trừ thi cá nhân nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi có nguồn thu nhập lớn nhất trong năm. Trường hợp không xác định được nguồn thu nhập lớn nhất trong năm thì cá nhân tự lựa chọn nơi nộp hồ sơ quyết toán tại cơ quan thuế quản lý trực tiếp tổ chức chi trả hoặc nơi cá nhân cư trú.

b.2) Cá nhân cư trú có thu nhập tiền lương, tiền công thuộc diện tổ chức chi trả khấu trừ tại nguồn từ hai nơi trở lên thì nộp hồ sơ khai quyết toán thuế như sau:

Cá nhân đã tính giảm trừ gia cảnh cho bản thân tại tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập đó. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng có tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế quản lý tổ chức, cá nhân trả thu nhập cuối cùng. Trường hợp cá nhân có thay đổi nơi làm việc và tại tổ chức, cá nhân trả thu nhập cuối cùng không tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú. Trường hợp cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất cứ tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú.

Trường hợp cá nhân cư trú không ký hợp đồng lao động, hoặc ký hợp đồng lao động dưới 03 tháng, hoặc ký hợp đồng cung cấp dịch vụ có thu nhập tại một nơi hoặc nhiều nơi đã khấu trừ 10% thì nộp hồ sơ khai quyết toán thuế tại cơ quan thuế nơi cá nhân cư trú.

Cá nhân cư trú trong năm có thu nhập từ tiền lương, tiền công tại một nơi hoặc nhiều nơi nhưng tại thời điểm quyết toán không làm việc tại tổ chức, cá nhân trả thu nhập nào thì nơi nộp hồ sơ khai quyết toán thuế là cơ quan thuế nơi cá nhân cư trú.”

Theo quy định nêu trên, trong trường hợp tại thời điểm quyết toán thuế TNCN bạn đang làm việc và giảm trừ bản thân tại tổ chức trả thu nhập ở Thái Bình, thì bạn nộp hồ sơ quyết toán thuế TNCN năm 2022 tại cơ quan thuế quản lý tổ chức trả thu nhập ở Thái Bình.

38. Xin hỏi Tổng cục Thuế: Khi DN đăng ký Người phụ thuộc là con đẻ hoặc mẹ đẻ nhưng 2 người này đã có MST nên Hệ thống báo trùng MST . Vậy tôi chỉ cần nhập MST Người phụ thuộc đã có vào Báo cáo QT thuế TNCN để khấu trừ bình thường thôi phải không ạ?

Tổng cục Thuế trả lời:

Trường hợp NPT đã được cấp mã số thuế thì người nộp thuế dùng mã số thuế của NPT đã được cấp để thực hiện kê khai giảm trừ thuế TNCN.

39. Kính gửi Tổng Cục Thuế , đơn vị có 2 câu hỏi như sau: 1/ quy định giấy tờ để đăng ký người phụ thuộc trên 18 đang là sinh viên. 2/ trường hợp người lao động làm việc dưới 5 ngày trong tháng thì khi kê khai thu nhập chịu thuế có được giảm trừ 11tr cho bản thân không ạ?

Tổng cục Thuế trả lời:

1. Trường hợp người nộp thuế có người phụ thuộc là con trên 18 tuổi đang theo học bậc Đại học thì hồ sơ chứng minh người phụ thuộc thực hiện theo quy định tại Điều 1 Thông tư số 79/2022/TT-BTC ngày 20/12/2022 Bộ Tài chính.

2. Căn cứ quy định khoản 1 Điều 9 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính như sau:

“Điều 9. Các khoản giảm trừ

…

Trường hợp cá nhân cư trú vừa có thu nhập từ kinh doanh, vừa có thu nhập từ tiền lương, tiền công thì tính giảm trừ gia cảnh một lần vào tổng thu nhập từ kinh doanh và từ tiền lương, tiền công.

…

c.1.1) Người nộp thuế có nhiều nguồn thu nhập từ tiền lương, tiền công, từ kinh doanh thì tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi.

…”

Theo đó, trường hợp cá nhân có thu nhập từ tiền lương, tiền công được tính giảm trừ một lần vào tổng thu nhập chịu thuế từ tiền lương, tiền công và tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi.

40. Xin hỏi tổng cục thuế :Cho bên DN em hỏi 1 vấn đế đề: trường hợp nhân viên ký hơp đồng, thử việc 2 tháng , cty em cho họ ký cam kết nên ko khấu trừ 10% PIT. sau 2 tháng cty ký hợ đồng chính thức,Vây cuối năm khi quyết toán TNCN họ chưa đủ đk ủy quyền QT vậy thu nhập trong 2 tháng thử việc thì sẽ kê lên 05-1 hay 05-2 ạ? (vì lương 2 tháng thử việc bên em ko khấu trừ 10% PIT).

Tổng cục Thuế trả lời như sau:

Tại Điều 25 Thông tư số 111/2013/TT-BTC quy người lao động ký hợp đồng lao động từ 03 tháng trở lên thì tổ chức trả thu nhập thực hiện khấu trừ thuế TNCN theo Biểu thuế lũy tiến từng phần. Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng có tổng mức trả thu nhập từ 2 triệu đồng/lần trở lên thì phải khấu trừ theo mức 10% trên thu nhập trước khi trả cho cá nhân. Trường hợp cá nhân có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ 10% nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

Căn cứ quy định nêu trên, đối với trường hợp người lao động trogn Công ty của bạn trong năm ký hợp đồng lao động thử việc hai tháng và ký hợp đồng lao động từ 3 tháng trở lên, Công ty bạn xác định cá nhân này không thuộc trường hợp được ủy quyền quyết toán thuế thì Công ty kê khai thu nhập và số thuế đã khấu trừ của cá nhân đó tại cả hai bảng kê 05-1/BK-QTT-TNCN (thu nhập chịu thuế được khấu trừ theo biểu lũy tiến) và 05-2/BK-QTT-TNCN (thu nhập được khấu trừ theo mức thuế suất 10%).

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN : https://www.facebook.com/groups/congdonglamketoan

(CÒN TIẾP PHẦN 2)

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN : https://www.facebook.com/groups/congdonglamketoan