thuế gtgt dịch vụ viễn thông

Câu hỏi: Khai, tính thuế GTGT đối với dịch vụ viễn thông cước trả sau

Doanh nghiệp kinh doanh dịch vụ viễn thông trong đó có chi nhánh hạch toán phụ thuộc tại tỉnh khác với nơi doanh nghiệp đóng trụ sở chính cùng tham gia kinh doanh dịch vụ viễn thông cước trả sau thì doanh nghiệp thực hiện khai, tính thuế GTGT đối với dịch vụ viễn thông cước trả sau như thế nào?

==> Trả lời:

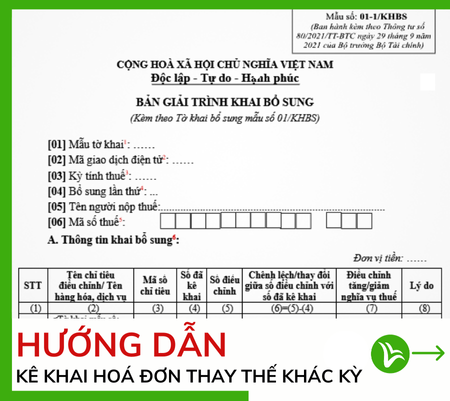

Căn cứ quy định tại Khoản 5 Điều 88 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính và Khoản 4 Điều 20 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính thì:

“Đối với người nộp thuế kinh doanh dịch vụ viễn thông có chi nhánh hạch toán phụ thuộc ở tỉnh khác với nơi đóng trụ sở chính cùng tham gia kinh doanh dịch vụ viễn thông cước trả sau theo quy định tại khoản 4 Điều 20 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính thì người nộp thuế nộp hồ sơ khai thuế theo mẫu số 01/GTGT, phụ lục bảng phân bổ thuế giá trị gia tăng phải nộp cho địa phương nơi được hưởng nguồn thu theo mẫu số 01-6/GTGT ban hành kèm theo phụ lục II Thông tư này cho cơ quan thuế quản lý trực tiếp.”

Như vậy, trường hợp doanh nghiệp kinh doanh dịch vụ viễn thông trong đó có chi nhánh hạch toán phụ thuộc tại tỉnh khác với nơi doanh nghiệp đóng trụ sở chính cùng tham gia kinh doanh dịch vụ viễn thông cước trả sau thì doanh nghiệp thực hiện khai thuế GTGT đối với toàn bộ doanh thu viễn thông cước trả sau của doanh nghiệp và chi nhánh hạch toán phụ thuộc và nộp tờ khai thuế GTGT theo mẫu số 01/GTGT, phụ lục bảng phân bổ thuế GTGT phải nộp cho địa phương nơi được hưởng nguồn thu theo mẫu số 01-6/GTGT ban hành kèm theo phụ lục II Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính cho cơ quan thuế quản lý trực tiếp; nộp thuế GTGT theo tỷ lệ 2% doanh thu dịch vụ viễn thông cước trả sau cho địa phương nơi có chi nhánh hạch toán phụ thuộc.

Câu hỏi: Khai thuế GTGT đối với DN kinh doanh dịch vụ viễn thông có nhiều chi nhánh

Doanh nghiệp kinh doanh dịch vụ viễn thông có chi nhánh hoạt động kinh doanh tại tỉnh khác với nơi doanh nghiệp đóng trụ sở chính. Các chi nhánh này trực tiếp bán hàng, sử dụng hóa đơn mang tên và mã số thuế của chi nhánh và hạch toán theo dõi đầy đủ thuế GTGT đầu ra, đầu vào. Các chi nhánh này thực hiện nộp hồ sơ khai thuế GTGT như thế nào?

==> Trả lời:

Căn cứ quy định tại Khoản 4 Điều 13 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính thì:

“Đối với đơn vị phụ thuộc trực tiếp bán hàng, sử dụng hoá đơn do đơn vị phụ thuộc đăng ký hoặc do người nộp thuế đăng ký với cơ quan thuế quản lý đơn vị phụ thuộc, theo dõi hạch toán đầy đủ thuế giá trị gia tăng đầu ra, đầu vào thì đơn vị phụ thuộc khai thuế, nộp thuế giá trị gia tăng cho cơ quan thuế quản lý trực tiếp của đơn vị phụ thuộc.”

Do đó, trường hợp các chi nhánh của doanh nghiệp viễn thông trực tiếp bán hàng, sử dụng hóa đơn do chi nhánh đăng ký hoặc do công ty đăng ký với cơ quan thuế quản lý chi nhánh, theo dõi hạch toán đầy đủ thuế GTGT đầu ra, đầu vào (trong đó bao gồm cả số thuế GTGT đầu vào của tài sản cố định, dịch vụ dùng chung cho toàn hệ thống hạ tầng viễn thông được nhận phân bổ từ trụ sở chính) thì chi nhánh khai thuế, nộp thuế GTGT cho cơ quan thuế quản lý trực tiếp chi nhánh.

Câu hỏi: DN dịch vụ viễn thông có các chi nhánh kinh doanh tại địa bàn khác với nơi đóng trụ sở chính thì các chi nhánh thực hiện nộp hồ sơ khai thuế GTGT như thế nào?

Doanh nghiệp kinh doanh dịch vụ viễn thông có các chi nhánh hoạt động kinh doanh tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với nơi đóng trụ sở chính, các chi nhánh trực tiếp bán hàng, sử dụng hóa đơn mang tên và mã số thuế của chi nhánh và hạch toán theo dõi đầy đủ thuế giá trị gia tăng (GTGT) đầu ra, đầu vào. Hỏi trường hợp này, các chi nhánh thực hiện nộp hồ sơ khai thuế GTGT như thế nào?

==> Trả lời:

Căn cứ quy định tại khoản 1 Điều 45 Luật Quản lý thuế số 38/2019/QH13 ngày 13/06/2019 và khoản 4 Điều 13 Thông tư số 80/2021/TT-BTC ngày 29/09/2021 của Bộ Tài chính, trường hợp các chi nhánh của doanh nghiệp trực tiếp bán hàng, sử dụng hóa đơn do chi nhánh đăng ký hoặc do công ty đăng ký với cơ quan thuế quản lý chi nhánh, theo dõi hạch toán đầy đủ thuế giá trị gia tăng đầu ra, đầu vào (trong đó bao gồm cả số thuế GTGT đầu vào của tài sản cố định, dịch vụ dùng chung cho toàn hệ thống hạ tầng viễn thông được nhận phân bổ từ trụ sở chính) thì chi nhánh khai thuế, nộp thuế giá trị gia tăng cho cơ quan thuế quản lý trực tiếp chi nhánh.

Câu hỏi: Thực hiện khai, tính thuế GTGT đối với dịch vụ viễn thông cước trả sau như thế nào?

Doanh nghiệp kinh doanh dịch vụ viễn thông trong đó có các chi nhánh hạch toán phụ thuộc tại địa bàn tỉnh thành phố khác nơi doanh nghiệp đóng trụ sở chính cùng tham gia kinh doanh dịch vụ viễn thông cước trả sau thì doanh nghiệp thực hiện khai, tính thuế GTGT đối với dịch vụ viễn thông cước trả sau như thế nào?

==> Trả lời:

Căn cứ quy định tại khoản 5 Điều 88 Thông tư số 80/2021/TT-BTC ngày 29/09/2021 của Bộ Tài chính:

“Đối với người nộp thuế kinh doanh dịch vụ viễn thông có chi nhánh hạch toán phụ thuộc ở tỉnh khác với nơi đóng trụ sở chính cùng tham gia kinh doanh dịch vụ viễn thông cước trả sau theo quy định tại khoản 4 Điều 20 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính thì người nộp thuế nộp hồ sơ khai thuế theo mẫu số 01/GTGT, phụ lục bảng phân bổ thuế giá trị gia tăng phải nộp cho địa phương nơi được hưởng nguồn thu theo mẫu số 01-6/GTGT ban hành kèm theo phụ lục II Thông tư này cho cơ quan thuế quản lý trực tiếp.”

và khoản 4 Điều 20 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính:

“Trường hợp cơ sở kinh doanh dịch vụ viễn thông có kinh doanh dịch vụ viễn thông cước trả sau tại địa phương cấp tỉnh, thành phố trực thuộc Trung ương khác với tỉnh, thành phố nơi đóng trụ sở chính và thành lập chi nhánh hạch toán phụ thuộc nộp thuế GTGT theo phương pháp khấu trừ cùng tham gia kinh doanh dịch vụ viễn thông cước trả sau tại địa phương đó thì cơ sở kinh doanh dịch vụ viễn thông thực hiện khai, nộp thuế GTGT đối với dịch vụ viễn thông cước trả sau như sau:

– Khai thuế GTGT đối với doanh thu dịch vụ viễn thông cước trả sau của toàn cơ sở kinh doanh với cơ quan thuế quản lý trực tiếp trụ sở chính.

– Nộp thuế GTGT tại địa phương nơi đóng trụ sở chính và tại địa phương nơi có chi nhánh hạch toán phụ thuộc.

Số thuế GTGT phải nộp tại địa phương nơi có chi nhánh hạch toán phụ thuộc được xác định theo tỷ lệ 2% (đối với dịch vụ viễn thông cước trả sau chịu thuế GTGT với thuế suất 10%) trên doanh thu (chưa có thuế GTGT) dịch vụ viễn thông cước trả sau tại địa phương nơi có chi nhánh hạch toán phụ thuộc.”

Dựa trên nội dung từ 2 Thông tư nêu trên đây thì trường hợp này doanh nghiệp thực hiện khai thuế GTGT đối với toàn bộ doanh thu viễn thông cước trả sau của doanh nghiệp với với cơ quan thuế quản lý trực tiếp và thực hiện nộp thuế GTGT theo tỷ lệ 2% doanh thu dịch vụ viễn thông cước trả sau tại địa phương nơi có chi nhánh hạch toán phụ thuộc.