Nộp thuế GTGT | Hiện nay, nhiều doanh nghiệp mới thành lập đang phân vân việc lựa chọn nộp thuế GTGT theo phương pháp khấu trừ hay phương pháp trực tiếp. Đối với doanh nghiệp thuộc đối tượng bắt buộc phải đăng kí nộp thuế GTGT theo phương pháp khấu trừ thì mặc định các bạn phải lựa chọn phưng pháp này. Tuy nhiên đối với các doanh nghiệp khác có thể lựa chọn đăng kí theo phương pháp khấu trừ thì đa số các doanh nghiệp đều đắn đo và không biết có nên đăng kí theo phương pháp này hay không.

Để giúp cho các quý doanh nghiệp hiểu rõ và lựa chọn phương pháp phù hợp thì kế toán Việt Hưng sẽ so sánh về 2 phương pháp này trong bài viết dưới đây.

02 loại nộp thuế GTGT phương pháp trực tiếp hay khấu trừ

1. Phương pháp khấu trừ thuế GTGT

Theo quy định tại Điều 10 Luật thuế Giá trị gia tăng số 13/2008/QH12 như sau:

“1. Phương pháp khấu trừ thuế giá trị gia tăng được quy định như sau:

a) Số thuế giá trị gia tăng phải nộp theo phương pháp khấu trừ thuế bằng số thuế giá trị gia tăng đầu ra trừ số thuế giá trị gia tăng đầu vào được khấu trừ;

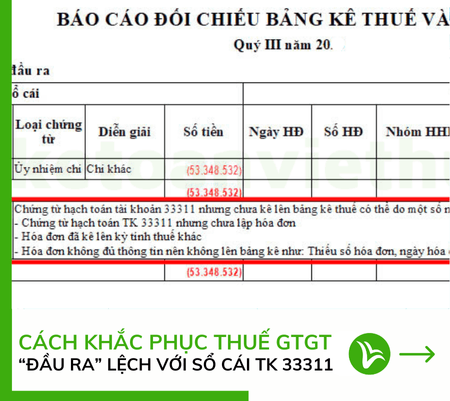

b) Số thuế giá trị gia tăng đầu ra bằng tổng số thuế giá trị gia tăng của hàng hoá, dịch vụ bán ra ghi trên hoá đơn giá trị gia tăng;

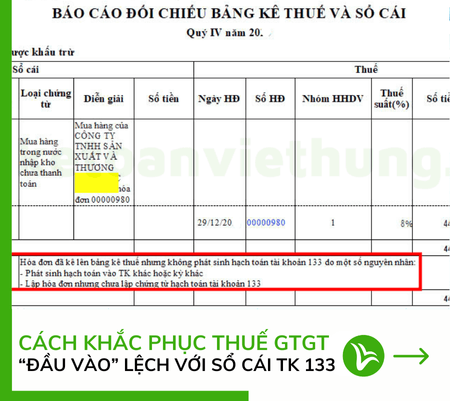

c) Số thuế giá trị gia tăng đầu vào được khấu trừ bằng tổng số thuế giá trị gia tăng ghi trên hóa đơn giá trị gia tăng mua hàng hóa, dịch vụ, chứng từ nộp thuế giá trị gia tăng của hàng hóa nhập khẩu và đáp ứng điều kiện quy định tại Điều 12 của Luật này.

Phương pháp khấu trừ thuế áp dụng đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ và đăng ký nộp thuế theo phương pháp khấu trừ thuế.”

2. Phương pháp trực tiếp trên thuế GTGT

Theo quy định tại điều 11 Luật thuế Giá trị gia tăng số 13/2008/QH12 như sau:

“1. Phương pháp tính trực tiếp trên giá trị gia tăng được quy định như sau:

- a) Số thuế giá trị gia tăng phải nộp theo phương pháp tính trực tiếp trên giá trị gia tăng bằng giá trị gia tăng của hàng hóa, dịch vụ bán ra nhân với thuế suất thuế giá trị gia tăng;

- b) Giá trị gia tăng được xác định bằng giá thanh toán của hàng hóa, dịch vụ bán ra trừ giá thanh toán của hàng hóa, dịch vụ mua vào tương ứng.

- Phương pháp tính trực tiếp trên giá trị gia tăng áp dụng đối với các trường hợp sau đây:

- a) Cơ sở kinh doanh và tổ chức, cá nhân nước ngoài kinh doanh không có cơ sở thường trú tại Việt Nam nhưng có thu nhập phát sinh tại Việt Nam chưa thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ;

- b) Hoạt động mua bán vàng, bạc, đá quý.”

Điểm khác biệt giữa nộp thuế GTGT theo phương thức trực tiếp và khấu trừ

Tiêu chí | Phương pháp trực tiếp | Phương pháp khấu trừ |

Đối tượng áp dụng | – Căn cứ theo điểm a khoản 2, điều 13 thông tư 219/2013/TT-BTC quy định như sau: – Doanh nghiệp, hợp tác xã mới thành lập, trừ trường hợp đăng ký tự nguyện theo hướng dẫn tại khoản 3 Điều 12 Thông tư này; – Hộ, cá nhân kinh doanh; – Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam không theo Luật Đầu tư và các tổ chức khác không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật, trừ các tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu khí. – Tổ chức kinh tế khác không phải là doanh nghiệp, hợp tác xã, trừ trường hợp đăng ký nộp thuế theo phương pháp khấu trừ.” | – Theo quy định tại Điều 12, Thông tư 219/2013/TT-BTC : b) Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế, trừ hộ, cá nhân kinh doanh nộp thuế theo phương pháp tính trực tiếp hướng dẫn tại Điều 13 Thông tư này; c) Tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu, khí nộp thuế theo phương pháp khấu trừ do bên Việt Nam kê khai khấu trừ nộp thay”. . |

Loại hóa đơn sử dụng | Hóa đơn bán hàng mẫu 02GTTT3/001 | Hóa đơn GTGT mẫu 1C…T….( có mã hoặc không có mã của cơ quan thuế) |

Tính thuế | Số thuế phải nộp = Tỷ lệ % * Doanh thu | Số thuế Số thuế Số thuế |

Thuế suất | Tỷ lệ % được xác định như sau: – Phân phối, cung cấp hàng hoá: 1%; | Thuế suất có các loại sau: – Không chịu thuế – Mức thuế suất 0% – Mức thuế 5% – Mức thuế 10%

|

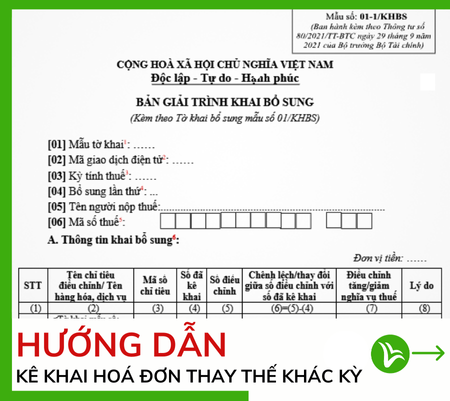

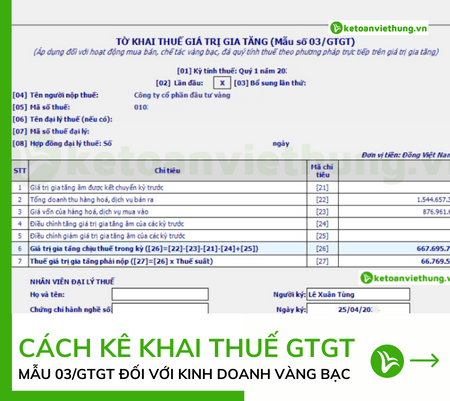

Khai thuế | Mẫu 04/GTGT trên HTKK | Mẫu 01/GTGT trên HTKK |

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán nộp thuế GTGT cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan

Như vậy, kế toán Việt Hưng đã thể hiện những điểm khác nhau giữa nộp thuế GTGT theo phương pháp trực tiếp và phương pháp khấu trừ. Các doanh nghiệp có thể tham khảo và lựa chọn phương pháp phù hợp nhất với doanh nghiệp mình. Chúc các bạn thành công.