Hóa đơn điện tử không hợp pháp | Việc sử dụng hóa đơn điện tử đã giúp cơ quan thuế xây dựng được cơ sở dữ liệu về hóa đơn. Hóa đơn điện tử góp phần ngăn chặn kịp thời hóa đơn của các doanh nghiệp bỏ trốn, mất tích, góp phần ngăn chặn tình trạng gian lận thuế, trốn thuế. Vậy khi doanh nghiệp mua phải hóa đơn điện tử của doanh nghiệp bỏ trốn, gian lận thuế thì phải xử lý thế nào? Sau đây Kế Toán Việt Hưng cùng các bạn tìm hiểu vấn đề này.

1. Hóa đơn điện tử không hợp pháp là hóa đơn như thế nào?

Theo khoản 1 điều 4 nghị định 125/2020/NĐ-CP quy định về hóa đơn, chứng từ không hợp pháp bao gồm:

a) Hóa đơn, chứng từ giả;

b) Hóa đơn, chứng từ chưa có giá trị sử dụng, hết giá trị sử dụng;

c) Hóa đơn bị ngừng sử dụng trong thời gian bị cưỡng chế bằng biện pháp ngừng sử dụng hóa đơn, trừ trường hợp được phép sử dụng theo thông báo của cơ quan thuế;

d) Hóa đơn điện tử không đăng ký sử dụng với cơ quan thuế;

đ) Hóa đơn điện tử chưa có mã của cơ quan thuế đối với trường hợp sử dụng hóa đơn điện tử có mã của cơ quan thuế;

e) Hóa đơn mua hàng hóa, dịch vụ có ngày lập trên hóa đơn từ ngày cơ quan thuế xác định bên bán không hoạt động tại địa chỉ kinh doanh đã đăng ký với cơ quan nhà nước có thẩm quyền;

g) Hóa đơn, chứng từ mua hàng hóa, dịch vụ có ngày lập trên hóa đơn, chứng từ trước ngày xác định bên lập hóa đơn, chứng từ không hoạt động tại địa chỉ kinh doanh đã đăng ký với cơ quan nhà nước có thẩm quyền hoặc chưa có thông báo của cơ quan thuế về việc bên lập hóa đơn, chứng từ không hoạt động tại địa chỉ kinh doanh đã đăng ký với cơ quan có thẩm quyền nhưng cơ quan thuế hoặc cơ quan công an hoặc các cơ quan chức năng khác đã có kết luận đó là hóa đơn, chứng từ không hợp pháp”.

2. Hành vi bị coi là sử dụng hóa đơn điện tử không hợp pháp

Theo khoản 2 điều 4 nghị định 125/2020/NĐ-CP quy định hành vi bị coi là sử dụng hóa đơn (hóa đơn điện tử) bất hợp pháp bao gồm:

“a) Hóa đơn, chứng từ không ghi đầy đủ các nội dung bắt buộc theo quy định; hóa đơn tẩy xóa, sửa chữa không đúng quy định;

b) Hóa đơn, chứng từ khống (hóa đơn, chứng từ đã ghi các chỉ tiêu, nội dung nghiệp vụ kinh tế nhưng việc mua bán hàng hóa, dịch vụ không có thật một phần hoặc toàn bộ); hóa đơn phản ánh không đúng giá trị thực tế phát sinh hoặc lập hóa đơn khống, lập hóa đơn giả;

c) Hóa đơn có sự chênh lệch về giá trị hàng hóa, dịch vụ hoặc sai lệch các tiêu thức bắt buộc giữa các liên của hóa đơn;

d) Hóa đơn để quay vòng khi vận chuyển hàng hóa trong khâu lưu thông hoặc dùng hóa đơn của hàng hóa, dịch vụ này để chứng minh cho hàng hóa, dịch vụ khác;

đ) Hóa đơn, chứng từ của tổ chức, cá nhân khác (trừ hóa đơn của cơ quan thuế và trường hợp được ủy nhiệm lập hóa đơn) để hợp thức hóa hàng hóa, dịch vụ mua vào hoặc hàng hóa, dịch vụ bán ra;

e) Hóa đơn, chứng từ mà cơ quan thuế hoặc cơ quan công an hoặc các cơ quan chức năng khác đã kết luận là sử dụng không hợp pháp hóa đơn, chứng từ”.

3. Cách xử lý hóa đơn điện tử không hợp pháp

Ví dụ

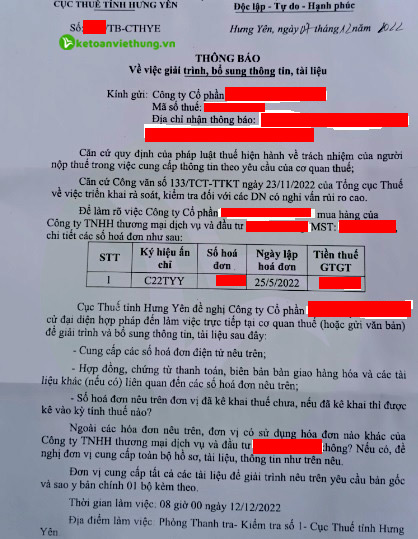

Công ty A có công văn của Cục thuế gửi Thông báo “Về việc giải trình, bổ sung thông tin, tài liệu” của một đơn vị bán hàng có nghi vấn rủi ro cao về thuế

Thì doanh nghiệp sẽ xử lý thế nào?

– Trước tiên doanh nghiệp phải kiểm tra xem hóa đơn đầu vào đó doanh nghiệp đã kê khai thuế và hạch toán vào sổ sách chưa?

– Doanh nghiệp phải chuẩn bị hồ sơ để giải trình, bổ sung thông tin tài liệu với cơ quan thuế.

HỒ SƠ BAO GỒM

Hóa đơn điện tử đó

Hợp đồng mua bán hàng hóa (nếu có)

Hình thức, địa điểm, phương tiện vận chuyển hàng hóa đó (nếu có)

Chi phí vận chuyển hàng hóa

Biên bản bàn giao hàng hóa

Hình thức thanh toán, chứng từ thanh toán

- Kèm theo công văn giải trình

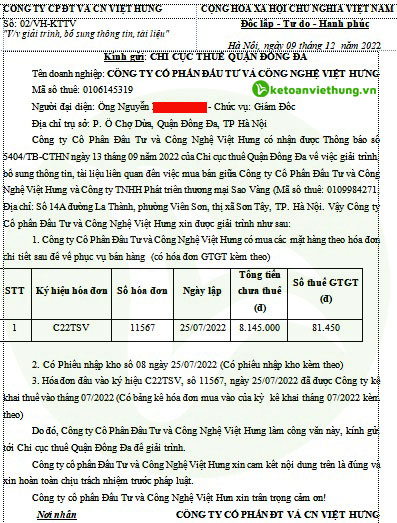

VÍ DỤ: Mẫu Công văn giải trình thực tế của Công Ty Cổ Phần Đầu Tư & Công Nghệ Việt Hưng khi mua phải hóa đơn điện tử không hợp pháp

LƯU Ý

- Trường hợp doanh nghiệp mua hàng hóa, dịch vụ của đơn vị phát sinh trước khi doanh nghiệp đó có nguy cơ cao rủi ro về thuế và doanh nghiệp đó đã kê khai nộp thuế. Thì doanh nghiệp sẽ giải trình với cơ quan thuế quản lý để chứng minh việc mua bán hàng hóa, dịch vụ là có thật và có hóa đơn, chứng từ, hồ sơ đầy đủ. Khi đó, hóa đơn đầu vào đó vẫn được khấu trừ thuế GTGT và tính vào chi phí hợp lý khi quyết toán thuế TNDN.

- Trường hợp nếu bên bán có rủi ro cao về thuế đồng thời họ không kê khai nộp thuế. Thì bên mua dù có chứng minh được việc mua bán là có thật thì hóa đơn đó cũng không được khấu trừ thuế và bị loại ra khỏi chi phí hợp lý.

Có 02 trường hợp xảy ra:

- Một là: Đơn vị mua hàng chưa kê khai và chưa hạch toán hóa đơn đầu vào đó

- Hai là: Đơn vị mua hàng đã kê khai và hạch toán hóa đơn đầu vào đó

3.1 Trường hợp 1 – Đơn vị mua hàng chưa kê khai thuế và chưa hạch toán hóa đơn đầu vào đó và chưa thanh toán cho người bán hàng

VỀ THUẾ GTGT

Tiền thuế GTGT đó sẽ không được khấu trừ thuế GTGT đầu vào

- Tiền thuế GTGT đó được xác định là chi phí bị loại

VỀ THUẾ TNDN

Đó là chi phí bị loại khi tính thuế TNDN, nên tốt nhất nếu đơn vị mua hàng chưa kê khai thuế, chưa hạch toán sổ sách và chưa thanh toán tiền cho người bán hàng thì tốt nhất là bỏ hóa đơn đó đi.

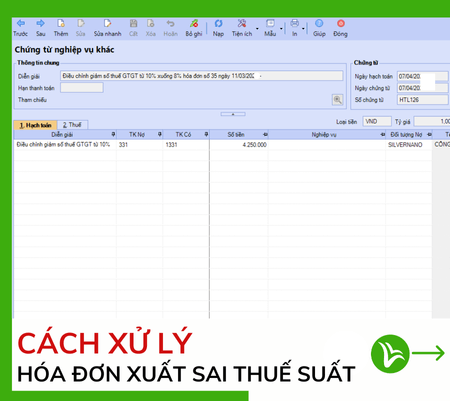

3.2 Trường hợp 2 – Đơn vị mua hàng đã kê khai thuế và hạch toán hóa đơn đầu vào đó

VỀ THUẾ GTGT

Kê khai điều chỉnh giảm trên tờ khai thuế GTGT, cụ thể là chỉ tiêu [23], [24], [25]

Chú ý: Nếu việc điều chỉnh làm phát sinh số thuế GTGT phải nộp tại chỉ tiêu [40] hoặc doanh nghiệp đã xin hoàn thuế. Thì doanh nghiệp sẽ bị truy thu thuế, và phạt chậm nộp thuế GTGT

>> Đồng thời trên sổ sách kế toán, khoản thuế đó thay vì hạch toán Nợ TK 133 thì sẽ chuyển sang Nợ TK 642 hoặc Nợ TK 811, để cuối năm điền lên chỉ tiêu B4 của tờ khai Quyết toán thuế TNDN và loại trừ trước khi tính thuế TNDN.

VỀ THUẾ TNDN

- Hạch toán chi phí đó bình thường (nhưng nên theo dõi riêng ra một file) để cuối năm điền vào chỉ tiêu B4 trên tờ khai quyết toán thuế TNDN để loại trừ chi phí.

- Trường hợp nếu hóa đơn đó là của các năm trước, mà khi điều chỉnh lại tờ khai quyết toán thuế làm ảnh hưởng đến thuế TNDN phải nộp . Thì doanh nghiệp sẽ bị truy thu thuế và phạt chậm nộp thuế.

Những lưu ý khi bên mua hàng hóa, dịch vụ nhận một hóa đơn đầu vào:

– Kế toán cần kiểm tra lại toàn bộ thông tin trên hóa đơn xem hóa đơn đó đã được coi là đầy đủ và chính xác các thông tin trên hóa đơn hay chưa?

– Hóa đơn điện tử thì bắt buộc phải có chữ ký số của người bán, số hóa đơn, mã của cơ quan thuế (trừ những trường hợp hóa đơn không có mã của cơ quan thuế), phải có mã tra cứu hóa đơn trên hệ thống điện tử.

– Căn cứ vào mã tra cứu hóa đơn, kế toán tra cứu hóa đơn đó trên trang gdt.gov.vn xem hóa đơn đó có hợp pháp không

→ Đừng quên tham gia Group hỗ trợ HỎI – ĐÁP các nghiệp vụ miễn phí ngay lập tức tại https://www.facebook.com/groups/congdonglamketoan

Trên đây là những chia sẻ của Kế Toán Việt Hưng về việc sử dụng hóa đơn diện tử không hợp pháp của doanh nghiệp có rủi ro cao về thuế. Hi vong bài viết này sẽ giúp ích các bạn trong việc kiểm tra hóa đơn điện tử đầu vào, cùng với việc xử lý khi gặp phải hóa đơn bất hợp pháp. Đừng quên cập nhật thêm thật nhiều thông tin bổ ích, hỗ trợ quá trình làm việc của mình hiệu quả nhất tại website, Fanpage và kênh Youtube của Kế Toán Việt Hưng nhé.