Thuế thu nhập cá nhân là khoản thu bắt buộc phải nộp của người lao động cho cơ quan thuế Nhà nước. Tuy nhiên, có những khoản được miễn trừ thuế TNCN. Vậy đối với người lao động thử việc, thời vụ có được khấu trừ thuế TNCN?

Thuế thu nhập cá nhân là khoản tiền mà người có thu nhập phải trích nộp một phần tiền lương hoặc từ các nguồn thu nhập khác vào ngân sách nhà nước.

Các khoản miễn thuế TNCN

Theo Điều 4 Luật Thuế thu nhập cá nhân 2007 (được bổ sung bởi Luật sửa đổi, bổ sung một số điều của các Luật về thuế 2014) các khoản thu nhập sau đây sẽ được miễn thuế thu nhập cá nhân:

- Thu nhập từ chuyển nhượng, nhận thừa kế, tặng cho bất động sản (BĐS) giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ…;

- Thu nhập từ chuyển nhượng nhà ở, quyền sử dụng đất ở và tài sản gắn liền với đất ở của cá nhân trong trường hợp cá nhân chỉ có một nhà ở, đất ở duy nhất;

- Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định của pháp luật;

- Thu nhập từ lãi tiền gửi tại tổ chức tín dụng, lãi từ hợp đồng bảo hiểm nhân thọ…

Các khoản giảm trừ thuế TNCN

Theo Điều 9 Thông tư 111/2013/TT-BTC được sửa đổi, bổ sung tại Điều 15 Thông tư 92/2015/TT-BTC, các khoản giảm trừ gồm:

- Giảm trừ đối với người nộp thuế: 9 triệu đồng/tháng (108 triệu đồng/năm);

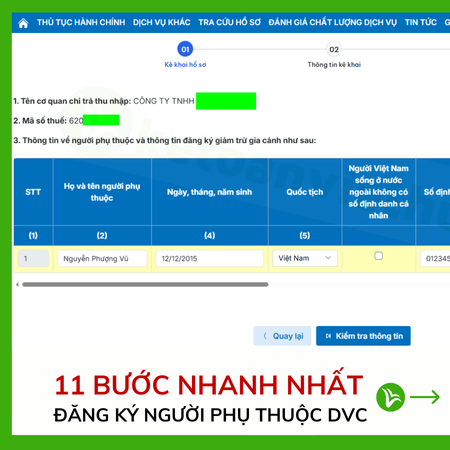

- Giảm trừ đối với mỗi người phụ thuộc: 3,6 triệu đồng/tháng (43,2 triệu đồng/năm);

- Giảm trừ đối với các khoản đóng bảo hiểm, Quỹ hưu trí tự nguyện;

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Bên cạnh các khoản giảm trừ, các khoản sau cũng không chịu thuế TNCN khi tính thuế:

- Tiền ăn trưa, ăn giữa ca không vượt quá 730.000 đồng/tháng

- Tiền phụ cấp trang phục không quá 5.000.000 đồng/năm (Miễn toàn bộ nếu chi bằng hiện vật)

- Phụ cấp điện thoại, tiền xăng, tiền công tác phí (theo Quy chế công ty)…

Khấu trừ thuế TNCN đối với lao động thử việc, thời vụ

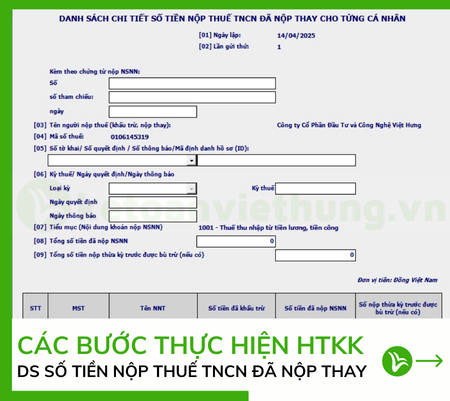

Khấu trừ thuế thu nhập cá nhân căn cứ theo quy định tại điểm i, khoản 1, Điều 25 Thông tư 111/2013/TT-BTC về khấu trừ thuế như sau:

Khấu trừ thuế đối với một số trường hợp khác

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này). Hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên. Thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên. Nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế. Thì cá nhân có thu nhập làm cam kết (theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) gửi tổ chức trả thu nhập. Để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

Như vậy, căn cứ vào quy định trên:

- Nếu sau thời gian thử việc, người lao động tiếp tục ký hợp đồng dài hạn. Thì thời gian thử việc sẽ được khấu trừ thuế theo biểu thuế lũy tiến từng phần.

- Nếu sau thời gian thử việc, người lao động không tiếp tục ký hợp đồng dài hạn thì sẽ tính như sau:

+ Khấu trừ thuế theo quy định tại điểm i, khoản 1, điều 25 Thông tư 111/2013/TT-BTC nêu trên, đó là nếu mỗi lần chi trả cho cá nhân trên 2 triệu đồng thì doanh nghiệp sẽ khấu trừ 10% trên thu nhập trước khi trả thu nhập cho cá nhân người lao động.

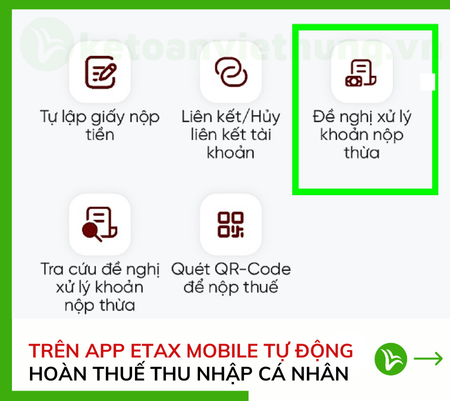

+ Nếu như cá nhân làm bản cam kết 23/CK-TNCN chỉ có thu nhập duy nhất tại công ty mà tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế. Thì công ty tạm thời chưa khấu trừ thuế thu nhập cá nhân của người đó. Cá nhân chỉ được làm bản cam kết khi đã có mã số thuế thu nhập cá nhân.

Do đó, kế toán viên cần xác định xem đối tượng lao động thuộc vào trường hợp nào để tính thuế. Và mức khấu trừ thuế thu nhập cá nhân cho phù hợp. Chúc các bạn thành công.