Khi quyết toán thuế về lương, kế toán viên cần phải chuẩn bị những hồ sơ gì? Thủ tục quyết toán thuế như thế nào? Kế toán Việt Hưng sẽ chia sẻ trong bài viết dưới đây về thủ tục và hồ sơ chuẩn bị trước khi quyết toán thuế về lương tại doanh nghiệp.

Cơ quan thuế kiểm tra doanh nghiệp những gì?

Cơ quan thuế thì thường ưu tiên kiểm tra các mục như sau:

- Thuế thu nhập doanh nghiệp

- Thuế xuất nhập khẩu

- Thuế giá trị gia tăng

- Thuế thu nhập cá nhân

- Quyết toán lương

- Các thuế khác: thuế tiêu thụ đặc biệt, thuế môi trường,….

Khi cơ quan thuế đến thanh tra thì lương là một trong những khoản chi phí đáng để quan tâm. Vì vậy, trong quá trình công tác cũng như khi quyết toán thuế. Kế toán viên cần phải chuẩn bị đầy đủ các thủ tục, hồ sơ cần phải giải trình.

Hồ sơ chính cần cho công tác quyết toán thuế về lương

Hồ sơ của người lao động

Hợp đồng lao động của tất cả người lao động đã và đang làm việc tại công ty bao gồm:

- Hợp đồng lao động dài hạn

- Hợp đồng lao động thời vụ

- Hợp đồng giao khoán.

Hồ sơ cá nhân từng người lao động bao gồm:

- Sơ yếu lý lịch, đơn xin việc

- Bản sao sổ hộ khẩu

- Bản sao chứng minh thư nhân dân

- Bản sao bằng cấp, chứng chỉ học nghề

- Giấy khám sức khỏe

- Và các giấy tờ khác kèm theo (nếu có).

Các văn bản quy định tại doanh nghiệp

- Quyết định tuyển dụng, quyết định chức danh, quyết định lương

- Quy chế nhân viên

- Quy chế tiền lương, tiền thưởng, phụ cấp (ghi rõ điều kiện hưởng và mức hưởng)

Các chứng từ tiền lương

Để chứng minh lương, thưởng doanh nghiệp chi trả cho người lao động. Doanh nghiệp cần có các chứng từ sau:

- Hợp đồng lao động, CMT photo của người lao động,

- Bảng chấm công cho người lao động hàng tháng,

- Bảng tính lương đi kèm bảng chấm công,

- Bảng thanh toán lương làm thêm giờ,

- Phiếu chi thanh toán lương, hoặc chứng từ ngân hàng (UNC) nếu doanh nghiệp thanh toán lương cho người lao động bằng tiền gửi ngân hàng;

- Phụ lục hợp đồng lao động hoặc quyết định tăng lương với các trường hợp được tăng lương

Lưu ý: Tất cả các chứng từ đều phải có chữ ký của người lao động

- Đăng ký MST cá nhân (danh sách nhân viên được đăng ký MST cá nhân)

- Nếu có hồ sơ của người lao động đầy đủ (giấy khai sinh, giấy khám sức khỏe, bằng cấp liên quan…) thì càng tốt.

- Quy chế tài chính của doanh nghiệp, thỏa ước lao động tập thể.

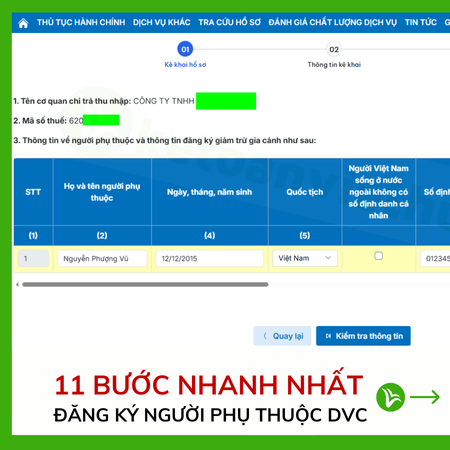

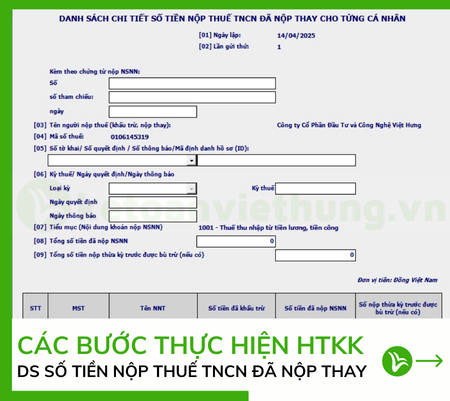

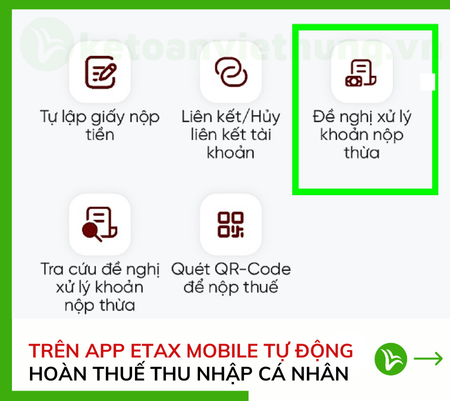

Về Tờ khai:

- Tờ khai quyết toán thuế TNCN cuối năm

- Tờ khai thuế TNCN tháng quý nếu trong quý có phát sinh thuế TNCN.

- Các chứng từ nộp thuế TNCN (nếu có).

Hồ sơ chi tiết các khoản chi về lương

Căn cứ khoản 2 điều 4 thông tư 96/2015/TT-BTC quy định. Kế toán viên cần phải rà soát lại toàn bộ chứng từ thu, chi, chứng từ ngân hàng xem nó đã đúng và đủ chưa để không bị loại ra trước khi tính thuế. Tránh khi cơ quan thuế vào quyết toán kiểm tra thuế tại doanh nghiệp tìm ra các sai phạm không hợp lý. Dẫn tới bị xử phạt theo quy định, gây tổn hại lợi ích cho doanh nghiệp.

Các khoản chi tiền lương

- Đối với các khoản chi tiền lương, tiền công và các khoản phải trả khác cho người lao động doanh nghiệp đã hạch toán vào chi phí sản xuất kinh doanh trong kỳ. =>Phải có phiếu chi lương thực tế: có đầy đủ chữ ký lãnh đạo và người lao động.

- Các khoản tiền lương, tiền thưởng, chi mua bảo hiểm nhân thọ cho người lao động =>Phải được ghi cụ thể điều kiện hưởng và mức hưởng tại một trong các hồ sơ: hợp đồng lao động, thỏa ước lao động tập thể, quy chế tài chính của công ty, quy chế thưởng do lãnh đao quy định theo quy chế tài chính công ty.

Khoản chi về tiền nhà ở đối với người lao động (kể cả người nước ngoài):

Phải được ghi cụ thể trong hợp đồng lao động do doanh nghiệp trả cho người lao động. Khoản chi này có tính chất tiền lương, tiền công và có đầy đủ hóa đơn, chứng từ.

- Chi phí tiền lương, tiền công của chủ doanh nghiệp tư nhân, chủ công ty TNHH MTV. Thù lao trả cho các sáng lập viên, thành viên của hội đồng thành viên, hội đồng quản trị mà những người này không trực tiếp tham gia điều hành sản xuất kinh doanh. Thì không được đưa vào chi phí được trừ

Chi trang phục

- Phần chi trang phục bằng hiện vật phải có hóa đơn, chứng từ đầy đủ và chi bằng tiền không vượt quá 5 triệu đồng/người/năm → Thì được tính vào chi phí hợp lý

Chi thưởng sáng kiến, cải tiến

- Doanh nghiệp phải có hội đồng nghiệm thu sáng kiến, cải tiến. Và có quy định bằng văn bản cụ thể về việc chi thưởng sáng kiến, cải tiến

Chi đi công tác (vé tàu xe, vé máy bay, tiền ăn ở)

- Phải có hóa đơn, chứng từ đầy đủ

- Giấy đi đường, quyết định cử đi công tác

- Các khoản này phải có trong quy chế tài chính của công ty với mức tiền cụ thể

- Các khoản chi thêm cho lao động nữ theo mục 2.10, khoản 2 điều 4 thông tư 96/2015 quy định.

- Mức tiền chi cho người lao động tối đa 3 triệu đồng/người/năm để trích nộp quỹ hưu trí tự nguyện, bảo hiểm nhân thọ.

Phải được ghi cụ thể điều kiện hưởng và mức hưởng tại một trong các hồ sơ sau: hợp đồng lao động, thỏa ước lao động tập thể, Quy chế tài chính của công ty (Nghị định 146/2017/NĐ/CP)

Khoản chi trợ cấp mất việc làm cho người lao động

- Chi tiết mức trợ cấp mất việc làm theo điều 49 của Bộ luật lao động số 10/2012/QH13

- Khoản thực chi cho hoạt động phòng chống HIV/AIDS tại nơi làm việc của doanh nghiệp: chi tiết tại khoản mục 2.30, khoản 2 điều 4 thông tư 96/2015 quy định

- Chi cho hoạt động giáo dục nghề nghiệp, đào tạo nghề cho người lao động

- Các khoản chi có tính chất phúc lợi cho người lao động: chi tiết tại mục 2.30, khoản 2 điều 4 thông tư 96/2015 quy định

Những lưu ý về các khoản thanh toán khác cho người lao động

+ Với những lao động ký hợp đồng làm việc dưới 03 tháng và có lương từ 2.000.000 đồng/tháng trở lên (kể cả lao động thử việc) thì trước khi thanh toán lương, doanh nghiệp phải khấu trừ 10% thuế TNCN.

+ Các trường hợp doanh nghiệp không phải khấu trừ 10% thuế thu nhập cá nhân:

- Mỗi lần chi trả cho người lao động dưới 2.000.000 đồng. (Nếu làm cả tháng thì phải tính theo thu nhập cả tháng).

- Người lao động không có thu nhập ở nơi nào khác, đã có MST cá nhân và làm bản cam kết 02.

- Lưu ý: chỉ được ký tối đa 2 lần với một người lao động nếu mỗi lần làm việc dưới 3 tháng.

- Trong năm nếu doanh nghiệp không có lao động nào phải nộp thuế TNCN do mức lương chưa đến mức phải nộp thì kế toán vẫn phải làm quyết toán thuế TNCN năm cho họ.

+ Nếu người lao động ký hợp đồng lao động dài hạn (từ 03 tháng trở lên) thì doanh nghiệp phải nộp bảo hiểm cho người lao động.

+ Mức phụ cấp ăn trưa: Mức phụ cấp ăn trưa tối đa chi cho người lao động không tính vào thu nhập chịu thuế TNCN từ 15/10/2016 là 730.000 đồng/người/tháng, trước 15/10/2016 tối đa 680.000 đồng/tháng.

+ Phụ cấp trang phục cho người lao động bằng tiền: tối đa là 5.000.000 đồng/người/năm.

+ Các khoản phúc lợi khác doanh nghiệp chi cho người lao động: hiếu, hỉ, sinh nhật… tối đa không quá 1 tháng lương thực hiện của người lao động trong năm.

Kế toán Việt Hưng đã nêu chi tiết những hồ sơ thủ tục cần có để cơ quan thuế quyết toán thuế về lương tại doanh nghiệp. Kế toán viên chỉ cần chuẩn bị đầy đủ những hồ sơ chính và hóa đơn chi tiết để cơ quan thuế đối chiếu kiểm tra. Chúc các bạn thành công.