Khái niệm hàng bán bị trả lại là các sản phẩm đã xác định tiêu thụ nhưng do vi phạm về phẩm chất, chủng loại, quy cách nên bị người mua trả lại. Doanh thu hàng bán bị trả lại là một khoản làm giảm trừ doanh thu phát sinh trong kỳ. Cuối kỳ sẽ kết chuyển khoản doanh thu này để xác định lại doanh thu thuần thực tế trong kỳ. Bài viết này Kế toán Việt Hưng sẽ hướng dẫn cách hạch toán hàng bán bị trả lại để các bạn học viên được nắm rõ.

Hiểu chi tiết hơn về hàng bán bị trả lại

– Đối với bên bán

+ Là số sản phẩm, hàng hoá doanh nghiệp đã xác định tiêu thụ, nhưng bị khách hàng trả lại do vi phạm các điều kiện đã cam kết trong hợp đồng như: Hàng kém phẩm chất, sai quy cách, chủng loại. Giá trị hàng bán bị trả lại sẽ điều chỉnh doanh thu bán hàng thực tế thực hiện trong kỳ kinh doanh để tính doanh thu thuần của khối lượng sản phẩm, hàng hoá đã bán ra trong kỳ báo cáo.

+ Ngoài ra còn có các khoản làm giảm trừ doanh thu khác như: chiết khấu thương mại, giảm giá hàng bán…

+ Để tiêu thụ hàng hóa trong trường hợp người mua chấp nhận, người bán có thể giảm giá bán lô hàng này. Cách hạch toán giảm giá hàng bán.

– Đối với bên mua

+ Nếu là Công ty có hóa đơn thì cần phải xuất hoá đơn để trả lại hàng cho bên bán (đơn giá xuất phải đúng theo đơn giá mua trên hoá đơn mua vào).

+ Nếu bên mua là cá nhân thì phải có Biên bản ký kết với bên bán về số lượng, giá trị hàng bán bị trả lại.

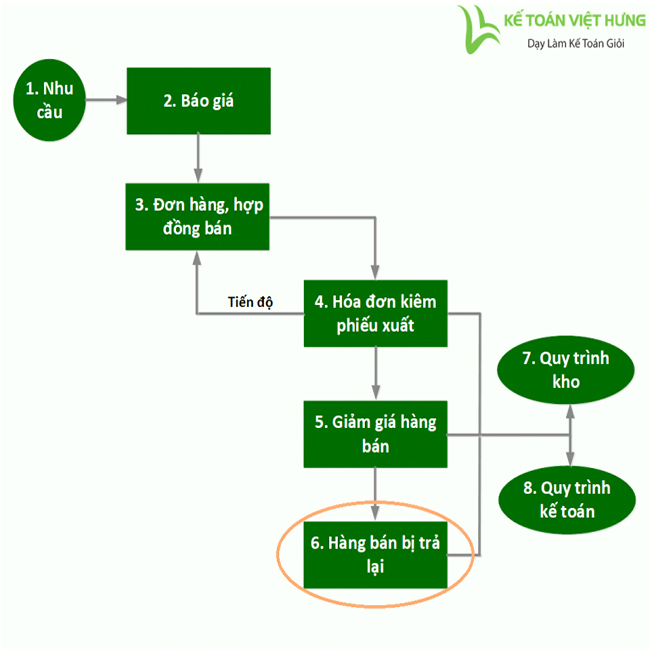

2. Trình tự hạch toán như sau:

2.1. Công ty mình là người mua

– Khi mua hàng của nhà cung cấp

Nợ TK 152, 154, 155, 1561, 152: Giá trị mua vào.

Nợ TK 1331: Thuế GTGT đầu vào

Có TK 111,112: Nếu đã thanh toán

Có TK 331: Nếu chưa thanh toán.

– Khi Công ty mình trả lại hàng cho nhà cung cấp

Nợ TK 111,112: Nhận lại tiền

Nợ TK 331: Ghi giảm công nợ phải trả nhà CC

Có TK 152, 154, 155, 1561: Ghi giảm giá trị lô hàng chưa VAT

Có TK 1331: Ghi giảm VAT được khấu trừ

2.2. Công ty mình là người bán

– Khi bán hàng

+ Phản ánh doanh thu

Nợ TK 111,112: Nếu khách hàng thanh toán ngay

Có TK 5111: Doanh thu bán hàng tăng lên

Có TK 3331: Thuế GTGT bán ra tăng lên

+ Phản ánh giá vốn

Nợ TK 632: Giá vốn hàng bán tăng lên

Có TK 155, 1561: Trị giá lô hàng xác định được từ giá mua

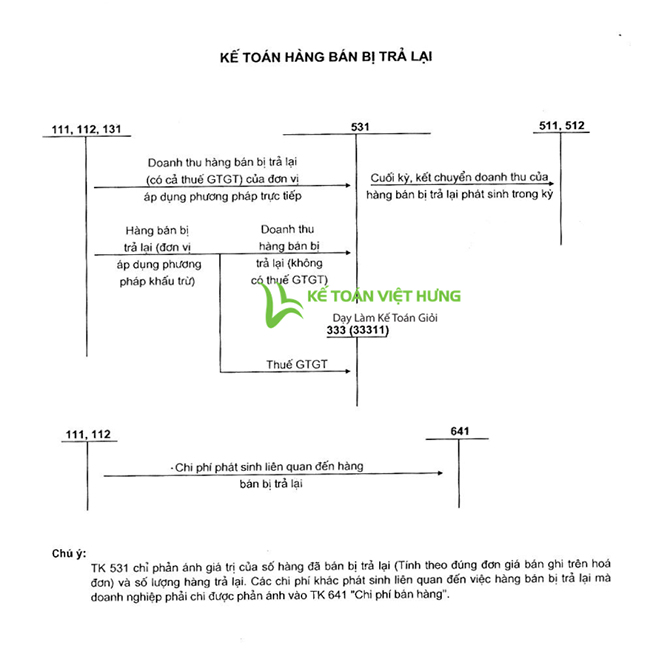

– Khi hàng bán bị trả lại

+ Phản ánh doanh thu hàng bán bị trả lại

Nợ TK 531: Theo QĐ 15 sử dụng TK này

Nợ TK 5212: Theo QĐ 48 sử dụng TK này

Nợ TK 3331: Thuế GTGT đầu ra bị giảm đi

Có TK 111,112,131: Tài khoản liên quan khi bán hàng

+ Phản ánh hàng nhập lại kho bằng bút toán

Nợ TK 155, 1561: Vì hàng hóa nhập lại kho

Có TK 632: Ghi giảm giá vốn bán hàng

– Cuối kỳ kết chuyển toàn bộ doanh thu của hàng bán bị trả lại vào tài khoản doanh thu bán hàng và cung cấp dịch vụ làm giảm trừ doanh thu

Nợ TK 511: Ghi giảm doanh thu

Có TK 5212: Hàng bán bị trả lại theo QĐ 48

Có TK 531: theo QĐ 15

Ví dụ minh họa

Ví dụ 1: Đối với bên mua

Mua 1 lô hàng hóa trị giá 200.000.000đ, thuế GTGT 10%, chưa thanh toán nhà cung cấp, Do hàng hóa không đúng theo yêu cầu nên trả lại toàn bộ lô hàng trên cho nhà cung cấp

+ Hạch toán khi mua hàng hóa

Nợ TK 1561: 200.000.000

Nợ TK 1331: 20.000.000

Có TK 331: 220.000.000

+ Khi trả lại hàng cho nhà cung cấp

Nợ TK 331: 220.000.000

Có TK 1561: 200.000.000

Có TK 1331: 20.000.000

Ví dụ 2: Đối với bên bán

Bán 1 lô hàng trị giá 200.000.000, thuế GTGT 10%, giá vốn là 180.000.000đ. Chưa thu được tiền của khách hàng. Khách hàng trả lại 50% giá trị hợp đồng

+ Khi xuất bán phản ánh giá vốn và giá bán

BT1: Phản ánh giá bán

Nợ TK 131: 220.000.000

Có TK 511:200.000.000

Có TK 3331:20.000.000

BT2: Phản ánh giá vốn

Nợ TK 632: 180.000.000

Có TK 1561: 180.000.000

+ Khi khách hàng trả lại hàng cho công ty mình, kế toán hạch toán:

BT1: Ghi giảm 1/2 doanh thu

Nợ TK 5212: 100.000.000 (Theo QĐ 48)

(Hoặc) Nợ 531: 100.000.000 (Theo QĐ 15)

Nợ TK 3331: 10.000.000

Có TK 131: 110.000.000

+ Ghi giảm giá vốn và đồng thời nhập lại hàng hóa

Nợ TK 1561: 90.000.000

Có TK 632: 90.000.000

+ Cuối kỳ mới kết chuyển để ghi nhận khoản giảm trừ doanh thu

Nợ TK 511: 100.000.000

Có TK 5212: 100.000.000

(Hoặc) Có TK 531: 100.000.000