Kế toán thuế – Nắm bắt kịp thời chính sách pháp luật thuế của Nhà nước là sự quan tâm hàng đầu của người làm công tác kế toán – tài chính trong doanh nghiệp. Bởi mỗi một sắc thuế được ban hành; mỗi một sự đổi thay hay bổ sung, sửa đổi là một lần. Kế toán viên phải cập nhật, nắm bắt và triển khai thực hiện. Mục đích cuối cùng của mỗi kế toán là giúp cho doanh nghiệp hoạt động sản xuất kinh doanh tuân thủ đúng luật, đặc biệt là chấp hành tốt chính sách, pháp luật Thuế của nhà nước, tránh tối đa các sai sót trong kê khai, nộp thuế. Cùng Kế toán Việt Hưng tìm hiểu công việc kế toán thuế cần làm qua bài viết ngay dưới đây.

1. Khái niệm

Kế toán thuế là kế toán phụ trách về các vấn đề về khai báo thuế trong doanh nghiệp. Kế toán thuế là nghĩa vụ của các doanh nghiệp đối với nhà nước. Nhà nước chỉ có thể quản lý được nền kinh tế nhiều thành phần khi có kế toán thuế. Ngược lại doanh nghiệp cũng chỉ có thể kinh doanh ổn định và báo cáo thuế thuận lợi khi thực hiện các vấn đề về thuế rõ ràng.

2. Các công việc của kế toán thuế

* Công việc định kỳ của một kế toán thuế hàng tháng, hàng năm phải làm :

* Các công việc cụ thể:

Ngoài việc hạch toán, kê khai chính xác, kế toán thuế còn luôn phải cập nhật những thông tư, nghị định mới để làm sao áp dụng đúng vào doanh nghiệp của mình.

3. Các sắc thuế

3.1 Thuế giá trị gia tăng (GTGT)

Là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình sản xuất, lưu thông đến tiêu dùng.

Người nộp thuế GTGT là tổ chức, cá nhân sản xuất, kinh doanh hàng hoá, dịch vụ chịu thuế GTGT ở Việt Nam, không phân biệt ngành nghề, hình thức, tổ chức kinh doanh (sau đây gọi là DN) và tổ chức, cá nhân nhập khẩu hàng hoá, mua dịch vụ từ nước ngoài chịu thuế GTGT (sau đây gọi là người nhập khẩu.

Đối tượng chịu thuế giá trị gia tăng (GTGT) là hàng hoá, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam (bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân ở nước ngoài), trừ các đối tượng không chịu thuế GTGT nêu tại điểm 2 dưới đây.

Phương pháp tính thuế:

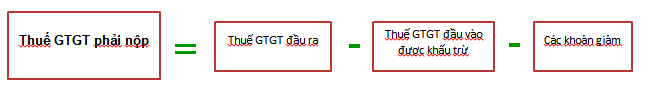

(1) Phương pháp khấu trừ thuế:

Thuế giá trị gia tăng đầu vào: Là số thuế Thuế giá trị gia tăng được ghi trên hoá đơn GTGT của hàng hoá dịch vụ mua vào.

Thuế GTGT đầu ra: Là số thuế Thuế giá trị gia tăng được ghi trên hoá đơn GTGT của hàng hoá dịch vụ bán ra.

Hạch toán Kế toán thuế GTGT hàng bán nội địa theo phương pháp khấu trừ:

TK3331: Thuế GTGT

+ 33311: Thuế GTGT đầu ra của hàng bán nội địa.

+ 33312 : Thuế GTGT của hàng nhập khẩu

(1). khi bán hàng, cung cấp dịch vụ, phản ánh số thuế GTGT đầu ra:

Nợ 111,112,131 – Số tiền thuế GTGT phát sinh

Có 33311 – Số tiền thuế GTGT phát sinh

(2). Khi mua hàng hóa, vật tư, Tài sản cố định…sử dụng dịch vụ phát sinh thuế GTGT đầu vào

Nợ TK 152,153,156,211,213,627,641,642…

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111,112,331,311…

(3). Số thuế GTGT đầu vào được khấu trừ ở đầu ra

Nợ 33311 – Số thuế GTGT đầu vào khấu trừ với đầu ra.

Có 133 – Số thuế GTGT được khấu trừ

(4). Thuế GTGT được giảm, trừ

+ Nếu số thuế GTGT phải nộp được giảm, trừ vào số thuế GTGT phải nộp trong kỳ:

Nợ TK 33311 – Thuế GTGT phải nộp

Có TK 711 – Thu nhập khác

+ Nếu số thuế GTGT được giảm, được NSNN trả lại bằng tiền, ghi:

Nợ TK 111, 112

Có TK 711 – Thu nhập khác

(5). Khi nộp thuế GTGT cho nhà nước.

Nợ 3331 – Số thuế GTGT đã nộp vào ngân sách

Có 111,112,311… – Số thuế GTGT đã nộp vào ngân sách

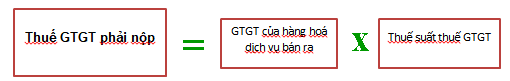

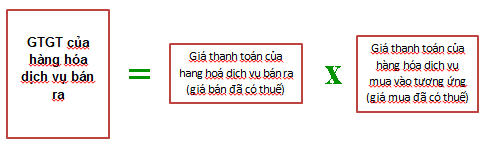

(2) Phương pháp tính thuế trực tiếp:

Hạch toán Kế toán thuế GTGT của hàng bán nội địa nộp theo phương pháp trực tiếp

(1). Cuối kỳ xác định số thuế GTGT phải nộp theo phương pháp trực tiếp.

Nợ TK 511, 512, 515, 711 – Số thuế GTGT phải nộp theo phương pháp trực tiếp

Có TK 33311 : thuế GTGT phải nộp.

(2). Khi nộp thuế GTGT cho nhà nước.

Nợ 3331 – Số thuế GTGT đã nộp vào ngân sách

Có 111,112,311… – Số thuế GTGT đã nộp vào ngân sách

Kế toán thuế GTGT hàng nhập khẩu

– Khi nhập khẩu vật tư, hàng hóa, TSCĐ dùng vào họat động sản xuất kinh doanh hàng hóa dịch vụ chịu thuế GTGT tính theo phương pháp khấu trừ thuế, số thuế GTGT hàng nhập khẩu phải nộp được khấu trừ:

Nợ TK 133

Có TK 33312

– Thuế GTGT hàng nhập khẩu – Khi nhập khẩu vật tư, hàng hóa, TSCĐ dùng vào họat động sản xuất kinh doanh hàng hóa dịch vụ không chịu thuế GTGT hoặc chịu thuế GTGT tính theo phương pháp trực tiếp, số thuế GTGT hàng nhập khẩu phải nộp:

Nợ TK 152, 153, 156, 211, 611,…

Có TK 33312

– Khi nộp thuế GTGT hàng nhập khẩu vào NSNN:

Nợ 33312 – Thuế GTGT hàng nhập khẩu

Có TK 111, 112

Kế toán thuế tiêu thụ đặc biệt, thuế xuất khẩu, nhập khẩu phải nộp

(1). Khi xác định số Thuế tiêu thụ đặc biệt, thuế xuất khẩu phải nộp khi tiêu thụ hàng hóa…

Nợ TK 511, 512

Có TK 3332, 3333

(2). Khi nhập khẩu hàng hóa thuộc đối tượng chịu thuế TTĐB, thuế nhập khẩu căn cứ vào hoá đơn mua hàng nhập khẩu và thông báo nộp thuế, phản ánh số thuế phải nộp vào giá trị của vật tư, hàng hóa

Nợ TK 151, 152, 153,…

Có TK 3332.

(3). Khi được miến giảm số thuế TTĐB, thuế nhập khẩu

Nợ 3332, 3333

Có 711 – thu nhập khác

(4). Khi nộp thuế tiêu thụ đặc biệt, thuế xuất khẩu, nhập khẩu

Nợ 3332,3333

Có 111,112… số tiền đã nộp thuế.

3.2.Thuế thu nhập doanh nghiệp

a/ Ghi nhận “Thuế thu nhập doanh nghiệp”

– Hàng quý, kế toán xác định và ghi nhận số thuế thu nhập doanh nghiệp tạm phải nộp trong quý. Thuế thu nhập tạm phải nộp từng quý được tính vào chi phí thuế thu nhập doanh nghiệp hiện hành của quý đó.

– Cuối năm tài chính, kế toán phải xác định số và ghi nhận thuế thu nhập doanh nghiệp thực tế phải nộp trong năm trên cơ sở tổng thu nhập chịu thuế cả năm và thuế suất thuế thu nhập doanh nghiệp hiện hành. Thuế thu nhập doanh nghiệp thực phải nộp trong năm được ghi nhận là chi phí thuế thu nhập doanh nghiệp hiện hành trong Báo cáo kết quả hoạt động kinh doanh của năm đó.

– Trường hợp số thuế thu nhập doanh nghiệp tạm phải nộp trong năm lớn hơn số thuế phải nộp cho năm đó, thì số chênh lệch giữa số thuế tạm phải nộp lớn hơn số thuế phải nộp được ghi giảm chi phí thuế TNDN hiện hành và ghi giảm trừ vào số thuế thu nhập doanh nghiệp phải nộp.

– Trường hợp phát hiện sai sót không trọng yếu của các năm trước liên quan đến khoản thuế thu nhập doanh nghiệp phải nộp của các năm trước, doanh nghiệp được hạch toán tăng (hoặc giảm) số thuế thu nhập doanh nghiệp phải nộp của các năm trước vào chi phí thuế thu nhập hiện hành của năm phát hiện sai sót.

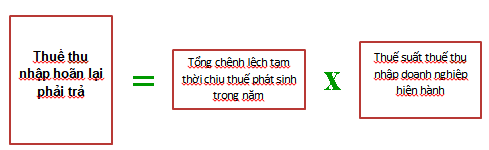

b/ Ghi nhận “Thuế thu nhập hoãn lại phải trả”

Cuối năm tài chính, doanh nghiệp phải xác định và ghi nhận “Thuế thu nhập hoãn lại phải trả” (nếu có)

– Thuế thu nhập hoãn lại phải trả được xác định trên cơ sở các khoản chênh lệch tạm thời chịu thuế phát sinh trong năm và thuế suất thuế thu nhập hiện hành theo công thức sau:

– Việc ghi nhận thuế thu nhập hoãn lại phải trả trong năm được thực hiện theo nguyên tắc bù trừ giữa số thuế thu nhập hoãn lại phải trả phát sinh trong năm với số thuế thu nhập hoãn lại phải trả đã ghi nhận từ các năm trước nhưng năm nay được ghi giảm (hoàn nhập), cụ thể là:

+ Nếu số thuế thu nhập hoãn lại phải trả phát sinh trong năm lớn hơn số thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm, thì số chênh lệch giữa số thuế thu nhập hoãn lại phải trả phát sinh lớn hơn số được hoàn nhập trong năm được ghi nhận bổ sung vào số thuế thu nhập hoãn lại phải trả và ghi tăng chi phí thuế TNDN hoãn lại;

+ Nếu số thuế thu nhập hoãn lại phải trả phát sinh trong năm nhỏ hơn số thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm, thì số chênh lệch giữa số thuế thu nhập hoãn lại phải trả phát sinh nhỏ hơn số được hoàn nhập trong năm được ghi giảm (hoàn nhập) số thuế thu nhập hoãn lại phải trả và ghi giảm chi phí thuế TNDN hoãn lại;

– Thuế thu nhập hoãn lại phải trả phát sinh trong năm hiện tại được ghi nhận vào chi phí thuế thu nhập hoãn lại để xác định kết quả hoạt động kinh doanh trong năm đó trừ trường hợp thuế thu nhập hoãn lại phải trả phát sinh từ các giao dịch được ghi nhận trực tiếp vào vốn chủ sở hữu;

– Trường hợp thuế thu nhập hoãn lại phải trả phát sinh từ việc áp dụng hồi tố thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót trọng yếu của các năm trước làm phát sinh khoản chênh lệch tạm thời chịu thuế, kế toán phải ghi nhận bổ sung khoản thuế thu nhập hoãn lại phải trả cho các năm trước bằng cách điều chỉnh giảm số dư đầu năm của TK 421 – Lợi nhuận chưa phân phối (TK 4211 – Lợi nhuận chưa phân phối năm trước) và số dư đầu năm TK 347 – Thuế thu nhập hoãn lại phải trả.

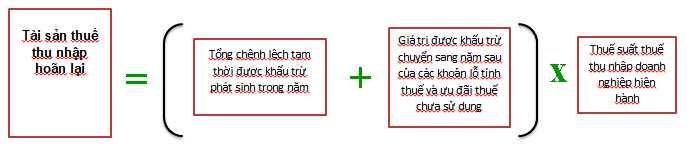

c/ Ghi nhận “Tài sản thuế thu nhập hoãn lại”

Cuối năm tài chính, doanh nghiệp phải xác định và ghi nhận “Tài sản thuế thu nhập hoãn lại” (nếu có)

– Tài sản thuế thu nhập hoãn lại được xác định theo công thức sau:

– Doanh nghiệp chỉ được ghi nhận tài sản thuế thu nhập hoãn lại tính trên các khoản chênh lệch tạm thời được khấu trừ, các khoản lỗ tính thuế và ưu đãi thuế chưa sử dụng nếu chắc chắn có đủ lợi nhuận tính thuế trong tương lai, để có thể sử dụng các khoản chênh lệch tạm thời được khấu trừ, các khoản lỗ tính thuế và ưu đãi thuế chưa sử dụng đó.

– Việc ghi nhận tài sản thuế thu nhập hoãn lại trong năm được thực hiện theo nguyên tắc bù trừ giữa tài sản thuế thu nhập hoãn lại phát sinh trong năm với tài sản thuế thu nhập doanh nghiệp đã ghi nhận từ các năm trước nhưng năm nay được hoàn nhập lại, cụ thể là:

+ Nếu tài sản thuế thu nhập hoãn lại phát sinh trong năm lớn hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm, kế toán ghi nhận bổ sung giá trị tài sản thuế thu nhập hoãn lại là số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh lớn hơn số được hoàn nhập trong năm, nếu chắc chắn rằng trong tương lai doanh nghiệp có đủ lợi nhuận tính thuế để thu hồi tài sản thuế thu nhập hoãn lại được ghi nhận trong năm hiện tại. Trường hợp doanh nghiệp không chắc chắn sẽ có được lợi nhuận chịu thuế trong tương lai, kế toán không được ghi nhận tài sản thuế thu nhập hoãn lại tính trên các khoản chênh lệch tạm thời được khấu trừ phát sinh trong năm.

+ Nếu tài sản thuế thu nhập hoãn lại được ghi nhận trong năm nhỏ hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm, kế toán ghi giảm tài sản thuế thu nhập hoãn lại là số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh nhỏ hơn số được hoàn nhập trong năm. Việc ghi giảm tài sản thuế thu nhập hoãn lại phải được thực hiện phù hợp với thời gian mà các khoản chênh lệch tạm thời được khấu trừ (phát sinh từ các năm trước) được hoàn nhập kể cả khi doanh nghiệp không có lợi nhuận tính thuế.

– Trường hợp doanh nghiệp có các khoản lỗ tính thuế và các khoản ưu đãi thuế chưa sử dụng và nếu doanh nghiệp chắc chắn rằng sẽ có đủ lợi nhuận chịu thuế trong tương lai để bù đắp các khoản lỗ tính thuế và sử dụng các khoản ưu đãi thuế, kế toán phải ghi nhận tài sản thuế thu nhập hoãn lại bằng giá trị được khấu trừ chuyển sang năm sau của các khoản đó nhân (x) với thuế suất thuế thu nhập doanh nghiệp trong năm hiện hành.

– Trường hợp tài sản thuế thu nhập hoãn lại phát sinh từ việc áp dụng hồi tố thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót trọng yếu của các năm trước làm phát sinh khoản chênh lệch tạm thời được khấu trừ, kế toán phải ghi nhận bổ sung tài sản thuế thu nhập hoãn lại của các năm trước bằng cách điều chỉnh số dư đầu năm TK 421 – Lợi nhuận chưa phân phối (TK 4211 – Lợi nhuận chưa phân phối năm nay) và điều chỉnh số dư đầu năm TK 243 – Tài sản thuế thu nhập hoãn lại.

3.3 Kế toán các loại thuế, phí, lệ phí khác

Các loạI thuế, phí lệ phí khác mà doanh nghiệp phảI nộp cho ngân sách bao gồm: thuế thu nhập cá nhân, thuế tài nguyên, thuế nhà đất, tiền thuê đất, thuế môn bài và các khoản phí lệ phí khác mà doanh nghiệp phảI có nghĩa vụ nộp cho nhà nước.

Tài khoản sử dụng:

TK 3335 – thuế thu nhập cá nhân.

TK 3336 – thuế tài nguyên

TK 3337 – thuế nhà đất, tiền thuê đất

TK 3338 – các loạI thuế khác

TK 3339 – phí, lệ phí và các khoản phảI nộp khác.

Phương pháp hạch toán:

(1) Thuế tài nguyên phải nộp

Nợ TK 627

Có TK 3336 – thuế tài nguyên

(2) Thuế nhà đất phải nộp

Nợ TK 6425

Có TK 3337- thuế nhà đất, tiền thuê đất

(3) Thuế thu nhập người lao động có thu nhập cao phải nộp

Nợ TK 334 – phải trả người lao động.

Có TK 3335 – thuế thu nhập cá nhân

(4)Thuế môn bài phải nộp

Nợ TK 6425

Có TK 3338. – các loại thuế khác

Lệ phí trước bạ tính trên giá trị TSCĐ mua về ghi:

Nợ TK 211

Có TK 3339.

Các khoản phí phải nộp

Nợ TK 6425

Có TK 3339 – phí lệ phí và các khoản khác phải nộp

Số trợ cấp trợ giá được Nhà nước duyệt

Nợ TK 3339 – phí lệ phí và các khoản khác phải nộp

Có TK 5114: Doanh thu trợ cấp trợ giá.

Khi nhận được khoản trợ cấp trợ giá

Nợ TK 111, 112

Có TK 3339.

Khi nộp các khoản thuế, phí.

Nợ TK 333

Có TK 111, 112.

Khi bị truy thu thuế thuộc nghĩa vụ phải nộp năm trước

Nợ 811

Có TK 333

Hy vọng bài viết là tài liệu tham khảo hữu ích với bạn đọc. Hãy truy cập website ketoanviethung.vn để tham khảo thêm nhiều thông tin hữu ích liên quan tới việc học và làm Kế toán nhé!